برای نوسانگیری موفق، ترکیب یک اندیکاتور روندنما (مانند میانگین متحرک) با یک اسیلاتور (مانند RSI یا MACD) برای تأیید جهت و یافتن نقاط ورود/خروج ایدهآل ضروری است. این رویکرد به شما کمک میکند تا با اطمینان بیشتری تصمیم بگیرید و از سیگنالهای کاذب اجتناب کنید. برای کشف بهترین ترکیب اندیکاتورها برای نوسان گیری و نحوه تنظیم دقیق آنها، این راهنما را مطالعه کنید.

اصول کلیدی ترکیب اندیکاتورها در استراتژی نوسان گیری

در بازارهای مالی، بهرهگیری از یک استراتژی نوسانگیری مؤثر، میتواند به سرمایهگذاران در کسب سود مطلوب کمک کند. یکی از روشهای کارآمد برای دستیابی به این هدف، ترکیب هوشمندانه اندیکاتورهای مختلف است. برای ایجاد استراتژی نوسانگیری قوی که بر پایه این ترکیب باشد، شناخت و اجرای اصول اساسی زیر از اهمیت ویژهای برخوردار است.

چرا باید اندیکاتورهای مکمل را انتخاب کنیم؟

در بازارهای مالی، هدف استفاده از چندین اندیکاتور، پوششدادن و جبران نقاط ضعف هر یک به وسیله دیگری است. اندیکاتور روند، مانند میانگین متحرک، جهت کلی بازار را نشان میدهد؛ اما در تشخیص نقاط دقیق ورود و خروج در نوسانات کوتاهمدت محدودیت دارد.

در اینجا، اندیکاتورهای دیگر مانند مومنتوم (شاخص قدرت نسبی RSI)، با تحلیل دقیقتر در بازههای زمانی کوتاهتر، به شناسایی این نقاط حساس کمک میکنند. ترکیب این دو ابزار، عمق و دقت تحلیل را افزایش داده و دیدگاه جامعتری از وضعیت بازار فراهم میکند.

چگونه از همپوشانی اطلاعات اجتناب کنیم؟

استفاده همزمان از چندین اندیکاتور با مبنای محاسباتی مشابه، ممکن است اطلاعات یکسان یا نزدیک به هم ارائه دهد که ارزش افزوده چندانی ندارد. برای مثال، RSI و اندیکاتور استوکاستیک هر دو عمدتاً بر پایه مومنتوم محاسبه میشوند.

در نتیجه، سیگنالهای مشابهی ایجاد کرده و بینش جدیدی ارائه نمیدهند. هدف اصلی باید انتخاب اندیکاتورهایی باشد که جوانب مختلف رفتار قیمت و حجم معاملات را بدون تکرار یا همپوشانی اضافی تحلیل کنند تا به ایجاد نمایهای جامعتر و دقیقتر کمک کنند.

درنظرگرفتن بازه زمانی مناسب چه اهمیتی دارد؟

تنظیمات اندیکاتورها به شدت وابسته به بازه زمانی معاملات است. تنظیمات کوتاهمدت (مناسب معاملات روزانه یا اسکالپینگ) ممکن است برای نوسانگیری با هدف نگهداری چند روزه یا چند هفتهای دارایی، سیگنالهای زودهنگام یا گمراهکنندهای ارائه دهند؛ بنابراین، تنظیمات اندیکاتورها باید با بازه زمانی مورد نظر برای نوسانگیری هماهنگ باشد.

معرفی بهترین ترکیبهای اندیکاتور برای نوسان گیری

هنگامی که هدف اصلی معاملهگران، بهرهبرداری از تغییرات روزانه قیمت و کسب سود قابلتوجه در کوتاهمدت باشد، بهترین ترکیب اندیکاتورها برای نوسان گیری به یکی از مهمترین استراتژیها تبدیل میشود. برای موفقیت در این رویکرد، ترکیب مناسب و هوشمندانهای از اندیکاتورها ضروری است تا به معاملهگران اطلاعات دقیقی در مورد نقاط ورود و خروج بهینه ارائه دهند. در ادامه، چند ترکیب محبوب و کارآمد از اندیکاتورها برای استراتژیهای نوسان گیری، بههمراه مثالها بررسی خواهد شد.

ترکیب اول: میانگینهای متحرک (MA) و شاخص قدرت نسبی (RSI)

میانگینهای متحرک (MA) و شاخص قدرت نسبی (RSI)، دو ابزار مهم در تحلیل تکنیکال هستند که معاملهگران برای ارزیابی تغییرات قیمتی از آنها استفاده میکنند. هر دو ابزار اطلاعاتی ارزشمند درباره روندهای فعلی بازار و شرایط اقتصادی ارائه میکنند.

درک منطق استفاده از MA و RSI

میانگینهای متحرک، بهویژه میانگینهای متحرک نمایی، ابزارهای مؤثری برای شناسایی روندهای اصلی و طولانیمدت در بازارهای مالی به شمار میروند. در مقابل، شاخص قدرت نسبی (RSI) به تحلیلگران کمک میکند تا سطح قدرت و مومنتوم یک روند خاص را ارزیابی کرده و نقاطی را که در آنها احتمال خطر اشباع خرید یا فروش وجود دارد، شناسایی کنند.

بیشتر بخوانید: تنظیمات RSI برای نوسان گیری

پیشنهادهایی برای تنظیم ابزارهای نوسانگیری

برای سرمایهگذارانی که بهدنبال فرصتهای نوسانگیری هستند، استفاده از میانگین متحرک نمایی (EMA) با دورههای 20 و 50 روزه برای تشخیص روندهای میانمدت توصیه میشود. این ابزار میتواند با شناسایی تغییرات اساسی در روند قیمت کمک شایانی نماید. همچنین، استفاده از شاخص RSI با تنظیم دوره 14 روزه و تثبیت سطوح اشباع خریدوفروش در محدودههای 70 و 30، میتواند نشانگر قابل اعتمادی برای ورود یا خروج به بازار باشد.

تصور کنید که قیمت یک سهم پس از تثبیت بالای میانگین متحرک نمایی 50 روزه، نشاندهنده آغاز یک روند صعودی است. در چنین شرایطی، اگر شاخص قدرت نسبی هم بهطور پیوسته در حال افزایش بوده و هنوز به سطح اشباع خرید نرسیده باشد، چنین الگویی ممکن است یک سیگنال قوی برای خرید بوده و نشاندهنده فرصتی مناسبی برای نوسانگیری باشد. بااینحال، اگر شاخص RSI به سطح 70 یا بالاتر برسد، احتمال وجود فشار اشباع خرید بالا رفته و خطر اصلاح قیمت مطرح میشود. این شرایط معمولاً زمان مناسبی برای خروج از موقعیت یا حداقل احتیاط بیشتر در تصمیمگیریها است.

ترکیب دوم: اندیکاتور باندهای بولینگر و استوکاستیک

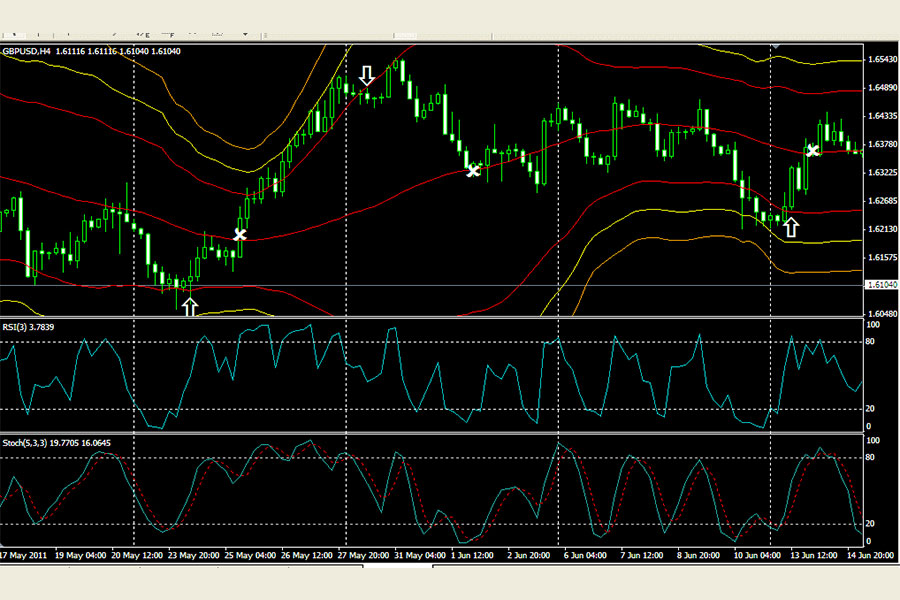

باندهای بولینگر و استوکاستیک، دو ابزار تحلیل تکنیکال مهم و بهترین ترکیب اندیکاتورها برای نوسان گیری هستند که معمولاً در کنار هم برای شناسایی نقاط خریدوفروش بالقوه در بازارهای مالی استفاده میشوند. باندهای بولینگر شامل یک میانگین متحرک ساده و دو خط انحراف معیار است که در بالا و پایین آن قرار دارند. این ساختار به معاملهگران کمک میکند تا نوسانات بازار را ارزیابی کنند و نقاط احتمالی بازگشت قیمت را بر اساس تغییرات نوسانات تشخیص دهند.

منطق تحلیل عملکرد باندهای بولینگر و استوکاستیک

در رویکرد تحلیل تکنیکال، باندهای بولینگر ابزاری هستند که برای نشاندادن محدودههای احتمالی نوسان قیمت استفاده میشوند. این باندها به تحلیلگران کمک میکنند تا تغییرات و نوسانات بازار را بهتر درک کنند. بهموازات آن، اندیکاتور استوکاستیک موقعیت قیمت فعلی را در رابطه با بالاترین و پایینترین قیمتهای یک دوره زمانی مشخص ارزیابی میکند و از این رو، به شناسایی نقاط بازگشت احتمالی در بازار کمک شایانی مینماید.

تنظیمات پیشنهادی برای نوسان گیری بهینه

برای استفاده مؤثر در معاملات نوسانی، توصیه میشود باندهای بولینگر با دوره 20 و انحراف استاندارد 2 تنظیم شوند. این تنظیمات به متعادلسازی حساسیت باندها نسبت به تغییرات قیمتی کمک میکند. هنگامی که قیمت به باند پایینی بولینگر نزدیک شده و همزمان مشاهده میشود که اندیکاتور استوکاستیک در ناحیه اشباع فروش (زیر 20) قرار گرفته است، این شرایط را میتوان فرصتی برای نوسانگیری دانست.

اگر دقیقاً در این وضعیت تقاطع صعودی رخ دهد، بهگونهای که خط %K از زیر خط %D عبور کند، میتواند نشانهای از یک سیگنال خرید باشد. هدف از این خرید، میتواند رسیدن مجدد قیمت به باند میانی یا بالایی بولینگر باشد که تأییدی بر تحکیم روند صعودی است.

ترکیب سوم: ایچیموکو (Ichimoku Cloud) و حجم (Volume)

ترکیب اندیکاتور ایچیموکو و حجم در تحلیل تکنیکال، میتواند تصویر بهتری از روند قیمتها و پویایی بازار ارائه دهد. ایچیموکو که بهعنوان یک ابزار جامع برای تعیین نقاط حمایت و مقاومت عمل میکند، چندین خط مختلف را شامل میشود که هریک اطلاعات متفاوتی درباره حرکات قیمت در اختیار قرار میدهند. این خطوط شامل کیجون سن، تنکن سن، چیکو اسپان و دو سنکو اسپان هستند که با هم ابر کومو را تشکیل میدهند.

اساس سیستم ایچیموکو و نقش حجم معاملات

ایچیموکو یک ابزار قدرتمند تکنیکال است که با ترکیب چندین شاخص داخلی، به تحلیلگران امکان میدهد تا سطوح حمایت و مقاومت، روندهای حرکتی و مومنتوم قیمت را بهطور همزمان ارزیابی کنند. در کنار آن، حجم معاملات بهعنوان یک شاخص مستقل، تأییدی بر جهت حرکت قیمت محسوب میشود که میتواند اعتبار سیگنالها را افزایش دهد.

تمرکز بر تنظیمات ایچیموکو برای بهینهسازی نوسانگیری

برای کسب بهترین نتایج در نوسانگیری، تنظیمات استاندارد ایچیموکو، یعنی (9, 26, 52) توصیه میشود. در این راستا، حجم معاملات هم بهعنوان پارامتر مکملی مورد توجه قرار میگیرد؛ بررسی دقیق افزایش یا کاهش حجم هنگام شکست سطوح ایچیموکو، میتواند سیگنالهای قدرتمندی ارائه دهد.

در لحظهای که قیمت موفق به عبور از بالای ابر ایچیموکو میشود که نشاندهنده شروع روند صعودی است و خط تنکانسن بالاتر از خط کیجونسن قرار دارد، این ترکیب همراه با افزایش حجم معاملات سیگنال خرید قدرتمندی پدید میآورد. در این موقعیت، ابر ایچیموکو نقش ناحیه حمایتی را ایفا کرده و تأیید مضاعفی برای ورود به بازار فراهم میآورد.

ترکیب چهارم: فیبوناچی اصلاحی (Fibonacci Retracements) و MACD

فیبوناچی اصلاحی و MACD هر دو ابزار مهم در تحلیل تکنیکی بازارهای مالی محسوب میشوند. ترکیب این دو بهعنوان بهترین ترکیب اندیکاتورها برای نوسان گیری، میتواند به تحلیلگران در تشخیص نقاط مختلف اصلاح یا ادامه حرکت بازار کمک کند.

منطق ترکیب فیبوناچی و MACD

سطوح فیبوناچی اصلاحی بهعنوان ابزار قدرتمندی در تحلیل تکنیکال به کار میروند که نواحی احتمالی بازگشت قیمت در روندهای بازار را شناسایی میکنند. این سطوح بهویژه زمانی اهمیت پیدا میکنند که معاملهگران بهدنبال نقاط بازگشت محتمل در حرکات قیمتی برای ورود یا خروج از معاملات هستند. در کنار این، شاخص MACD (میانگین متحرک همگرایی/واگرایی) یکی از شناختهشدهترین ابزارهای تحلیل تکنیکال است که به بررسی مومنتوم و تغییرات جهتی روند قیمتها کمک میکند. ترکیب این دو ابزار، میتواند دید جامعی نسبت به وضعیت احتمالی بازار ارائه دهد و به معاملهگر کمک کند تا تصمیمات بهتری بگیرد.

تنظیمات پیشنهادی برای نوسان گیری با فیبوناچی و MACD

در راهبرد نوسانگیری با استفاده از این ترکیب، توصیه میشود از سطحهای اصلاحی فیبوناچی بر اساس یک حرکت قیمتی قابل توجه جهت شناسایی نقاط بازگشتی استفاده شود. این حرکت قیمتی، ممکن است شامل یک روند صعودی یا نزولی باشد. برای تجزیهوتحلیل دقیقتر مومنتوم، میتوان از تنظیمات استاندارد MACD با دورههای زمانی (12, 26, 9) بهره برد. این تنظیمات رایج به شناسایی صحیح نقاط تغییر جهت مومنتوم کمک میکنند.

فرض کنید بازار پس از یک حرکت صعودی قوی و چشمگیر وارد فاز اصلاحی میشود. در چنین شرایطی، قیمت ممکن است به یکی از سطوح کلیدی اصلاحی فیبوناچی، مانند 61.8% برسد که معمولاً بهعنوان یکی از سطوح مهم بازگشت مطرح است. حال اگر شاخص MACD نیز در این نقطه یک سیگنال تقاطع صعودی صادر کند، یعنی خط MACD از زیر خط سیگنال عبور نماید، این میتواند فرصتی مناسب برای ورود به معاملات خرید باشد. در چنین حالتی، نقطه ورود انتخاب شده با توجه به همگرایی بین سیگنالهای فیبوناچی و MACD، میتواند منجر به گرفتن تصمیمی هوشمندانه برای ادامه روند صعودی شود.

بیشتر بخوانید: تعیین حد سود و ضرر با فیبوناچی

انتخاب و تنظیم بهینه ترکیب اندیکاتورها برای معاملات نوسانی

انتخاب و تنظیم بهینه بهترین ترکیب اندیکاتورها برای نوسان گیری، فرایندی شخصی و مبتنی بر استراتژی معاملاتی هر فرد است. بااینحال، مراحل زیر میتواند راهنمای مفیدی برای ترکیب اندیکاتورها برای معاملات نوسانی باشد

- تعریف اهداف و تحمل ریسک: اولین قدم در یک برنامه معاملاتی موفق، مشخصکردن اهداف و سطح تحمل ریسک شما است. باید تصمیم بگیرید آیا بهدنبال سودآوری در کوتاهمدت هستید یا قصد دارید در طولانیمدت سرمایهگذاری کنید. همچنین، میزان ریسکی که میتوانید تحمل کنید، باید به دقت مورد ارزیابی قرار بگیرد. این عوامل به شما کمک میکنند تا ابزارها و اندیکاتورهای مناسب را برای تحلیل و معامله انتخاب کنید.

- انتخاب اندیکاتورهای پایه: برای شروع، اندیکاتورهای پایهای را انتخاب کنید که با سبک معاملاتی شما سازگار باشند. این ابزارها باید بتوانند دیدگاه اصلی شما نسبت به حرکت بازار را نشان دهند. اگر تمرکز شما روی شناسایی روندها است، اندیکاتورهایی مثل میانگین متحرک، ممکن است مناسب باشند. در مقابل، اگر هدف شما تحلیل مومنتوم بازار است، اندیکاتورهایی مانند MACD کارآمدتر خواهند بود.

- افزودن اندیکاتورهای مکمل برای تأیید: پس از انتخاب اندیکاتورهای پایه، ابزارهای تکمیلی را به کار بگیرید تا سیگنالهای تولید شده توسط آنها را تأیید کنید. این اندیکاتورها به پوشش نقاط ضعف ابزارهای اصلی کمک میکنند و اطمینان بیشتری را فراهم میآورند. مراقب باشید که بین اندیکاتورها همبستگی منطقی برقرار باشد و از بکارگیری ابزارهایی که اطلاعات مشابه ارائه میدهند، خودداری کنید.

- تنظیم پارامترهای اندیکاتورها برای بازه زمانی نوسانی: برای بهینهسازی عملکرد اندیکاتورها در معاملات نوسانی، پارامترهای مناسب را انتخاب کنید. اگر معاملات شما چند روز تا چند هفته طول میکشد، دورههای بلندتر برای میانگینهای متحرک و دیگر اندیکاتورها کارایی بهتری دارند. استفاده از مدتزمان طولانیتر مثلاً 20 یا 50 روزه به جای 9 روزه برای میانگینهای متحرک توصیه میشود. برای ابزارهایی مانند RSI و استوکاستیک نیز، دورههای 14 روزه یا بیشتر معمولاً نتایج مناسبتری ارائه میدهند.

اشتباهات رایج در ترکیب اندیکاتورها هنگام نوسان گیری

در بازار تحلیل تکنیکال، استفاده از بهترین ترکیب اندیکاتورها برای نوسان گیری، یکی از روشهای محبوب برای پیشبینی حرکات بازار است. بااینحال، بسیاری از معاملهگران بهطور ناخودآگاه دچار اشتباهاتی میشوند که میتواند عملکرد آنها را تحتتأثیر قرار دهد. معاملهگران نوسانی هنگام ترکیب اندیکاتورها ممکن است با اشتباهات زیر مواجه شوند.

استفاده بیشازحد از اندیکاتورها (Indicator Overload)

قراردادن تعداد زیادی اندیکاتور روی نمودار تحلیلی، میتواند برای تحلیلگران و سرمایهگذاران چالشی جدی ایجاد کند. زمانی که تعداد زیادی ابزار و شاخص روی یک نمودار قرار میگیرند، درحالیکه هدف اصلی آسانکردن تصمیمگیری است، ممکن است نتیجهای معکوس بهدنبال داشته باشد.

این وضعیت میتواند منجر به سردرگمی، افزایش پیچیدگی و ایجاد سیگنالهای متناقض شود که نهتنها فرایند تصمیمگیری را دشوارتر میکند، بلکه با خطر فلج تحلیلی روبرو میسازد؛ وضعیتی که در آن حجم اطلاعات به جای افزایش کیفیت تحلیل، قدرت تصمیمگیری را کاهش میدهد. در چنین شرایطی، تمرکز و استفاده از چند اندیکاتور کلیدی و مکمل میتواند کمککننده باشد.

عدم توجه به بازه زمانی و استفاده از تنظیمات اسکالپینگ

یکی از اشتباهات رایج در استفاده از اندیکاتورها، عدم تطبیق تنظیمات با بازههای زمانی مناسب است. اسکالپینگ که به معاملات بسیار کوتاهمدت اختصاص دارد، نیازمند تنظیماتی خاص است که معمولاً با سرعت بالا و دریافت سریع سیگنالها همراه است.

اما استفاده از تنظیمات اسکالپینگ در استراتژیهایی که هدفشان نگهداری دارایی برای دورههای زمانی طولانیتر مانند چند روز یا چند هفته است، میتواند منجر به دریافت سیگنالهای زودهنگام شود. در این حالت، ممکن است برخی معاملات سودآور پیش از تحقق کامل پتانسیلشان بسته شوند. بنابراین، لازم است که تنظیمات اندیکاتورها بهگونهای انجام شود که با اهداف نگهداری داراییهای مورد نظر همخوانی داشته باشد.

اعتماد بیشازحد به یک اندیکاتور در ترکیب

یکی از نکات کلیدی در استفاده از اندیکاتورهای مختلف این است که هر اندیکاتور به تنهایی نمیتواند بهطور کامل وظیفه تأیید و پیشبینی دقیق شرایط بازار را بر عهده بگیرد. بنابراین، هدف اصلی از بهکارگیری ترکیبی از اندیکاتورها این است که سیگنالهای هر کدام از آنها با دیگر سیگنالها پشتیبانی و تقویت گردد. اگر شخصی بهطور کامل و صرفاً بر یک اندیکاتور تکیه کند و علائم هشداردهنده یا متناقض حاصل از سایر اندیکاتورهای موجود را نادیده بگیرد، در واقع مسیری اشتباه را طی میکند که به جای ایجاد پشتیبانی، منجر به تحلیل نادرست خواهد شد.

تغییر مداوم تنظیمات بهدنبال هر معامله

تجربه نشان داده است که پس از دستیابی به نتایجی نامطلوب در یک معامله یا وقوع ضرر، ممکن است برخی افراد برای تنظیم مجدد پارامترهای بهترین ترکیب اندیکاتورها برای نوسان گیری اقدام کنند تا به سرعت نتیجه را تغییر دهند. این روند میتواند باعث ناپایداری در استراتژی تجاری شود و امکان درک عمیقی از عملکرد ترکیب انتخابی را فراهم نکند. برای افزایش کارایی و پایداری استراتژی، باید بر اساس تحلیلهای بلندمدت و دادههای جامع اقدام کرد و از واکنشهای نسنجیده و احساسی به معاملات اخیر پرهیز نمود.

خروج زودهنگام یا دیرهنگام به دلیل تفسیر نادرست سیگنالهای ترکیبی

درک صحیح از نحوه تعامل سیگنالهای مختلف از اندیکاتورهای ترکیبی برای تعیین بهترین زمان خروج از معاملات، اهمیت بسیاری دارد. انتخاب زمان نامناسب برای خروج، ممکن است سودهای بالقوه را محدود کند. اگر معاملهگر زودتر از موعد مناسب از معامله خارج شود، ممکن است سود کمتری کسب کند. برعکس، خروج دیرهنگام میتواند بخشی از سودهای بهدستآمده را به خطر بیندازد. بنابراین، معاملهگران باید باتوجهبه سیگنالهای ترکیبی و اهداف معاملاتی خود، استراتژی خروج مشخصی را تدوین کنند.

بیشتر بخوانید: ورود و خروج به موقع در فارکس

خدمات اپوفایننس

یکی از مهمترین مزایای اپوفایننس، پلتفرمهای معاملاتی پیشرفته است. این بروکر از پلتفرمهای محبوبی مانند MetaTrader 4 و MetaTrader 5 پشتیبانی میکند که به تریدرها امکان تحلیل دقیق بازار و انجام معاملات سریع را میدهد. از دیگر مزایای بروکر آنشور اپوفایننس که رگوله Asic استرالیا را دارد، تنوع ابزارهای معاملاتی است. این بروکر به تریدرها این امکان را میدهد که از انواع مختلفی از جفتارزها، کالاها، سهام، شاخصها و ارزهای دیجیتال برای معاملات خود استفاده کنند.

بروکر اپوفایننس همچنین به خدمات پشتیبانی قوی خود افتخار میکند. تیم پشتیبانی این بروکر بهصورت 24 ساعته آماده پاسخگویی به سؤالات و مشکلات مشتریان است. این موضوع به تریدرها اطمینان میدهد که در هر زمان که نیاز به کمک داشته باشند، میتوانند به راحتی با تیم پشتیبانی تماس بگیرند.

باتوجهبه تمامی این مزایا، بروکر اپوفایننس بهعنوان انتخابی مناسب برای تریدرهای حرفهای و مبتدی در بازارهای مالی شناخته میشود. این بروکر با ارائه خدمات متنوع، پلتفرمهای معاملاتی پیشرفته، حمایت قوی و امنیت بالا، به تریدرها این امکان را میدهد که با اطمینان بیشتری در معاملات خود شرکت کنند و به موفقیتهای بیشتری دست یابند. اگر شما هم بهدنبال بهترین بروکر فارکس هستید، اپوفایننس گزینه مناسبی برای شما است.

سخن پایانی

بهترین ترکیب اندیکاتورها برای نوسان گیری، بهعنوان یک استراتژی محبوب برای کسب سود از حرکات میانمدت قیمت شناخته میشود. بااینحال، موفقیت در این رویکرد معاملاتی، نیازمند تحلیل دقیق و جامع بازار است. ترکیب هوشمندانه اندیکاتورهای فنی، با ارائه دیدگاههای مکمل از روند، مومنتوم، نوسانات و حجم معاملات، میتواند بهطور قابلتوجهی دقت سیگنالهای معاملاتی را افزایش داده و از بروز اشتباهات رایج جلوگیری کند.

کلید موفقیت در این مسیر، درک اصول کلیدی ترکیب اندیکاتورها، انتخاب اندیکاتورهای مناسب و مکمل، تنظیم بهینه پارامترها برای بازه زمانی نوسانی و اجتناب از اشتباهات رایج است. با صبر، تمرین و یادگیری مداوم، معاملهگران نوسانی میتوانند با بهرهگیری از قدرت ترکیب هوشمندانه اندیکاتورها، گامی محکم در جهت ارتقای دقت معاملات و دستیابی به اهداف مالی خود بردارند.

آیا باید تنظیمات اندیکاتورهای خود را بهطور مداوم تغییر دهم؟

خیر! تغییر مداوم تنظیمات میتواند منجربه عدم ثبات در استراتژی شود. بهینهسازی تنظیمات باید بر اساس تحلیل منطقی و دادههای بلندمدت صورت بگیرد.

آیا ترکیب اندیکاتورها میتواند 100% سیگنالهای دقیق ارائه دهد؟

خیر! هیچ ترکیب اندیکاتوری نمیتواند 100% سیگنالهای دقیق ارائه دهد. بازارهای مالی ذاتاً غیرقابل پیشبینی هستند و همیشه احتمال ضرر وجود دارد.

آیا منابع آموزشی خاصی برای یادگیری ترکیب اندیکاتورها برای نوسان گیری وجود دارد؟

بله! کتابها، مقالات آنلاین، دورههای آموزشی و وبینارها میتوانند منابع مفیدی برای یادگیری در این زمینه باشند.