مبارزه فدرال رزرو با تورم در شرف ورود به مرحله جدیدی است، اما ترازنامه عظیم بانک مرکزی همچنان نقشی کلیدی در این زمینه ایفا خواهد کرد.در طول یکونیم سال گذشته، فدرال رزرو نرخ بهره را به بالاترین سطح خود در 22 سال گذشته افزایش داده است. نرخ بهره شاخصترین ابزار فدرال رزرو برای کنترل تورم و به حداکثر رساندن اشتغال است که دو وظیفه اصلی این نهاد محسوب میشود.

اما نرخ بهره تنها ابزار موجود بانک مرکزی نیست. فدرال رزرو همچنین یک ترازنامه چند تریلیون دلاری را مدیریت میکند که شامل تریلیونها دلار اوراق بهادار دولتی است و میزان ارز در گردش را تعیین میکند. ترازنامه همچنین به عنوان یک ابزار کلان اقتصادی برای تضعیف یا تقویت اقتصاد استفاده میشود.

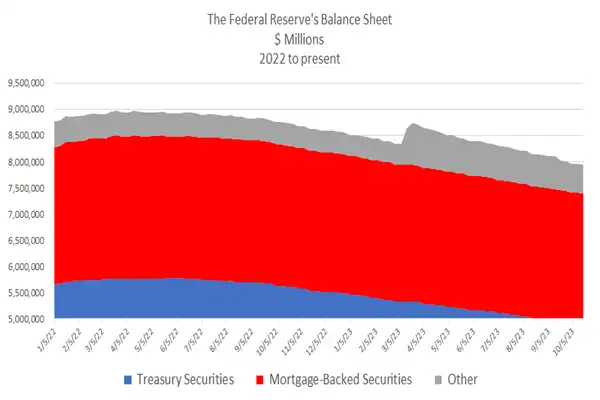

ترازنامه فدرال رزرو

به نظر میرسد کار فدرال رزرو با یک افزایش نرخ بهره دیگر در ماه دسامبر تمام شود. اما اقتصاد بهشدت در حال رشد است، بازار کار همچنان فشرده است و تورم بالاتر از هدف 2 درصدی قرار دارد. این بدان معناست که فدرال رزرو برای خنک کردن اقتصاد به کار بیشتری نیاز دارد. ترازنامه کمک شایانی به کند کردن اقتصاد کرده و خواهد کرد، زیرا نرخهای بهره بالاتر و طولانیتر بخش عمده کار را انجام میدهند.

نحوه کار به این صورت است: فدرال رزرو داراییهایی مانند اوراق قرضه، اوراق بهادار با پشتوانه وام مسکن و وامهای اعطایی به بانکها را در اختیار دارد. همچنین دارای دیونی مانند ارز، ذخایر بانکی و «قراردادهای بازخرید معکوس» است که قراردادهای کوتاهمدتی برای فروش اوراق بهادار و سپس خرید آتی آنها با قیمت بالاتر است.

هر زمان که فدرال رزرو بخواهد اقتصاد را تحریک کند، داراییهای اوراق بهادار خود را افزایش میدهد، استراتژیای که به عنوان «تسهیل کمی» یا QE شناخته میشود.

فدرال رزرو این کار را برای کمک به خروج اقتصاد از رکود بزرگ انجام داد، زمانی که فدرال رزرو سبد داراییهای خود را از کمتر از یک تریلیون در سال 2007 به بیش از 2 تریلیون دلار در سال 2009 افزایش داد. در روزهای اولیه همهگیری کووید-19 نیز فدرال رزرو با خرید 1.5 تریلیون دلاری اوراق خزانهداری در ماه مارس و آوریل 2020 سبد داراییهای خود را افزایش داد.

فدرال رزرو این روزها برعکس عمل کرده است. بیش از یک سال است که فدرال رزرو بهطور پیوسته ترازنامه خود را کوچک میکند تا اقتصاد را خنک کند. این کاهش به عنوان «انقباض کمّی» یا QT شناخته میشود.

ترازنامه فدرال رزرو در حال حاضر حدود 7.9 تریلیون دلار است که از اوج 9 تریلیون دلاری خود در اوایل سال 2022 درست قبل از دور دوم انتخابات کمتر است.

اقتصاددانان ولز فارگو انتظار دارند که رکود اقتصادی در سال آینده باعث شود فدرال رزرو در اکتبر 2024 انقباض کمّی را متوقف کرده و ترازنامه را در حدود 7.2 تریلیون دلار باقی بگذارد.

آنها اخیراً در تحلیلی نوشتند: «از نظر ما بعید است که فدرال رزرو در طول دوره رشد منفی GDP و افزایش بیکاری، به تشدید سیاست پولی منفعل از طریق QT ادامه دهد. آنها همچنین سناریوهای جایگزینی برای پایان به کوچکسازی ترازنامه در صورت عدم وجود رکود در نظر دارند.

جروم پاول، رئیس فدرال رزرو، در یک کنفرانس خبری پس از تصمیم سیاستی بانک مرکزی در ماه جولای گفت که انقباض کمّی میتواند حتی در زمان کاهش نرخ بهره ادامه یابد. اقتصاددانان ولز فارگو میگویند که این امر به FOMC اجازه میدهد تا ترازنامه را تقریباً بهسطوح «تعادلی» خود بازگرداند.

مکانیسم افزایش نرخ بهره

اما افزایش نرخ بهره چگونه کار میکند؟ فدرالرزرو در هر یک از 8 جلسه برنامهریزیشده کمیته بازار آزاد فدرال تصمیم میگیرد نرخ بهره کلیدی وجوه فدرال را افزایش دهد، کاهش دهد یا بدون تغییر نگه دارد و بر نرخهای بهره کوتاهمدت در سراسر اقتصاد تأثیر بگذارد.

هر زمان که تورم افزایش مییابد، فدرال رزرو با افزایش نرخ وجوه فدرال واکنش نشان میدهد و باعث میشود که نرخهای بهره در طیف وسیعی از وامها از آن پیروی کنند. این هزینههای وامدهی بالاتر بهنوبه خود آنقدر اقتصاد را خنک میکند که سرعت افزایش قیمتها را معکوس کرده و در نتیجه تورم را تثبیت کند.

با این حال، هر زمان که یک اقتصاد ضعیف باعث افزایش بیکاری شود، فدرال رزرو با کاهش نرخ بهره، ارزانتر کردن وام و تقویت رشد اقتصادی به آن واکنش نشان میدهد.

گاهی اگر مقامات به دادههای بیشتری در مورد سلامت اقتصاد نیاز داشته باشند یا اگر تصور کنند رشد در جهت درستی است، نرخ بهره را تغییر نمیدهند.

دستکاری نرخ وجوه فدرال، نرخ بهرهای که بانکهای تجاری هنگام قرض دادن ذخایر اضافی بانکی از یکدیگر دریافت میکنند، شناختهشدهترین روش فدرال رزرو برای تأثیرگذاری بر اقتصاد است، زیرا تأثیر زیادی بر دسترسی به اعتبار دارد.

منبع: CNN