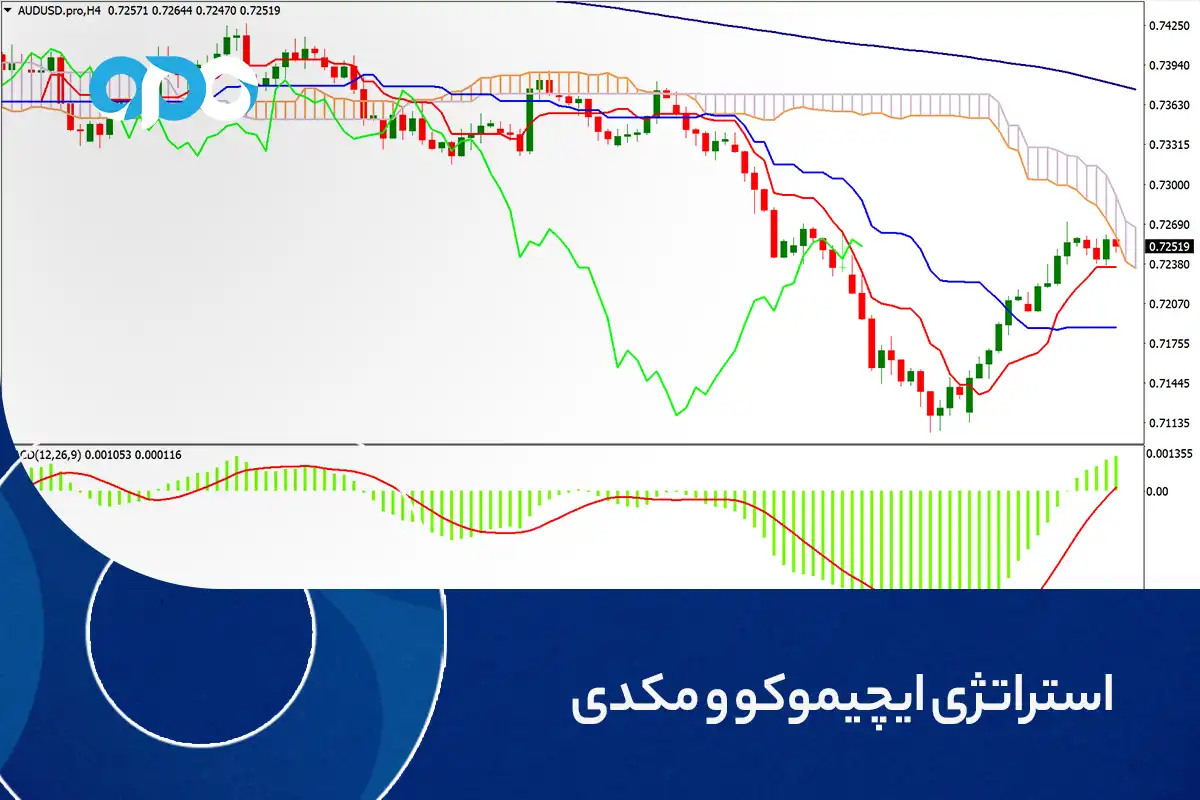

استراتژی ایچیموکو و مکدی، یک رویکرد معاملاتی کارآمد است که قدرت پیشبینی روند ایچیموکو را با دقت سیگنالهای مکدی ترکیب میکند. این تلفیق به معاملهگران در شناسایی نقاط ورود و خروج مطمئنتر کمک کرده و امکان درک بهتری از دینامیک بازار را فراهم میآورد. بدین ترتیب، میتوان با اطمینان بیشتری به تأیید سیگنالها پرداخت و تصمیمات معاملاتی آگاهانهتری اتخاذ کرد؛ برای یادگیری جامع و نکات کاربردی آن، تحلیل دقیق ما را از دست ندهید.

معرفی استراتژیهای ایچیموکو و مکدی

استراتژیهای فارکس نقش بسیار مهمی در موفقیت معاملاتی دارند، اما برای بهرهوری کامل از آنها باید بهطور دقیق و با دقت استفاده شوند. در ادامه به برخی اصول و مواردی که باید در استفاده از استراتژیهای فارکس توجه داشته باشید، اشاره میکنم:

- آشنایی کامل: قبل از بکارگیری هر استراتژی، باید به دقت آن را مطالعه و درک کنید. آشنایی کامل با قوانین و اصول استراتژی، کمک میکند تا بهترین تصمیمات معاملاتی را بگیرید.

- آزمون و تنظیم: پیش از بکارگیری استراتژی در معاملات واقعی، آن را در یک حساب آزمایشی تست کنید و نتایج آن را مشاهده کنید. همچنین، بسته به شرایط بازار و سبک معاملاتی شما، ممکن است نیاز به تنظیمات مختلفی داشته باشید.

- مدیریت سرمایه: استفاده از استراتژیهای فارکس باید همراه با مدیریت سرمایه مناسب باشد. همواره به یاد داشته باشید مقدار سرمایه ریسکی در هر معامله باید متناسب با شرایط بازار و سبک معاملاتی شما باشد.

- صبر و تمرکز: استراتژیهای فارکس ممکن است نتایج فوری نداشته باشند و نیاز به صبر و تمرکز روی هدفهای بلندمدت داشته باشند. بنابراین، از این موارد برای انتظار و ادامه مسیر استفاده کنید.

- تجدیدنظر مداوم: همواره استراتژیهای خود را تجدیدنظر و بازبینی کنید. با تغییر شرایط بازار و شرایط شخصی، ممکن است نیاز به تغییر در استراتژیهای معاملاتی داشته باشید.

در ادامه برای اینکه استراتژی ایچیموکو و مکدی را دقیقتر مورد بررسی قرار دهیم، هرکدام را جداگانه بررسی میکنیم.

اندیکاتور ایچیموکو چیست؟

استراتژی ایچیموکو یک ابزار تحلیلی در بازارهای مالی است که توسط گوئیچی هوسودا، یک روزنامهنگار ژاپنی، توسعه یافت و در اواخر دهه ۱۹۶۰ به روشنی منتشر شد. این ابزار به one look equilibrium chart مشهور است، که بهمعنای دقیق «نمودار تعادل با یک نگاه» است و اشاره به آن دارد که تحلیلگران میتوانند با یک نگاه به نمودار، روند بازار را درک کنند.

بیشتر بخوانید: روشهای سیگنال گیری از ایچیموکو چگونه است؟

ایچیموکو، از یک سری شاخصهای فنی تشکیل شده که بهطور جامع سطوح حمایت و مقاومت را، همچنین جهت و حرکت روند بازار را نشان میدهد. این ابزار با گرفتن میانگینهای متعدد و رسم آنها روی نمودار عمل میکند و تمامی محاسبات و شاخصهای خود را در یک ابر به نام ابر ایچیموکو نمایش میدهد. بههمین دلیل این نمودار بهعنوان ابر ایچیموکو یا Cloud Ichimoku شناخته میشود.

بیشتر بخوانید: تکنیک های مدیریت سرمایه

اندیکاتور مکدی چیست؟

ساختار اندیکاتور MACD به نحوی است که در قسمت پایینی نمودار قیمت قرار میگیرد و این امکان را فراهم میکند که بتوان حرکت قیمت را با تغییرات MACD به راحتی مقایسه کرد. در نمودار MACD، سه مؤلفه اصلی وجود دارد: خط مکدی (MACD Line)، خط سیگنال (Signal Line) و هیستوگرام (MACD Histogram) که حول یک محور افقی به نام خط مبنا قرار دارند.

- خط مکدی یا MACD Line از تفاوت میان میانگین متحرک نمایی بلندمدت (26 روزه) و میانگین متحرک نمایی کوتاهمدت (12 روزه) تشکیل شده است و جهت روند را نشان میدهد. معمولاً خط مکدی با رنگ آبی در نمودار نمایش داده میشود.

- خط سیگنال یا Signal Line واقعاً میانگین متحرک نمایی 9 روزه از خط مکدی است که جهت چرخش روند را مشخص میکند.

- نمودار هیستوگرام (Histogram) تفاوت میان خط مکدی و خط سیگنال را نمایش میدهد. میلههای هیستوگرام با افزایش سرعت حرکت قیمت افزایش مییابد و با کاهش سرعت حرکت قیمت نیز کاهش پیدا میکند.

تنظیمات استراتژی ایچیموکو و مکدی

تنظیمات استراتژی ایچیموکو و MACD بستگی به نوع بازار، فریم زمانی مورد استفاده و سبک معاملهگری دارد. اما برخی از تنظیمات رایج برای هر دو اندیکاتور عبارتاند از:

تنظیمات استراتژی ایچیموکو:

- نقطه برخورد خطوط Tenkan و Kijun: وقتی خط Tenkan (خط تنکان) از خط Kijun (خط کیجون) بالاتر قرار میگیرد، این بهعنوان یک نقطه برخورد خرید (خرید) تفسیر میشود. در مقابل، وقتی خط Tenkan زیر خط Kijun قرار میگیرد، این بهعنوان یک نقطه برخورد فروش (فروش) تفسیر میشود.

- مکان قیمت نسبت به ابر: وقتی که قیمت بالاتر از ابر ایچیموکو قرار میگیرد، این بهعنوان یک نقطه ورود خرید تلقی میشود و وقتی که قیمت زیر ابر ایچیموکو قرار میگیرد، این بهعنوان یک نقطه ورود فروش در نظر گرفته میشود.

تنظیمات استراتژی MACD:

- سیگنال خریدوفروش: وقتی خط مکدی از خط سیگنال به بالا میرود، این بهعنوان یک سیگنال خرید تفسیر میشود. وقتی خط مکدی از خط سیگنال به پایین میرود، این بهعنوان یک سیگنال فروش در نظر گرفته میشود.

- استفاده از هیستوگرام: برخی معاملهگران از نمایش هیستوگرام (تفاوت بین خط مکدی و خط سیگنال) برای تشخیص تغییرات سریعتر استفاده میکنند. هیستوگرام مثبت نشاندهنده قدرت خرید است و هیستوگرام منفی نشاندهنده قدرت فروش است.

بیشتر بخوانید: استراتژی سوپ لاکپشت

نحوه ترید با استراتژی ایچیموکو و مکدی

نحوه ترید با استراتژی ایچیموکو و مکدی به دقت در تحلیل سیگنالهای ارائه شده توسط این دو اندیکاتور و ایجاد راهبردهای معاملاتی براساس آنها متکی است. در زیر یک روش کلی برای ترید با این دو استراتژی آورده شده است:

- تشخیص موقعیتهای ورود و خروج:

1. موقعیت ورود: وقتی که خط Tenkan از خط Kijun به بالا میرود و همچنین خط مکدی از خط سیگنال به بالا میرود، این بهعنوان یک سیگنال خرید تفسیر میشود.

2. موقعیت خروج: وقتی که خط Tenkan از خط Kijun به پایین میرود و همچنین خط مکدی از خط سیگنال به پایین میرود، این بهعنوان یک سیگنال فروش در نظر گرفته میشود.

3. استفاده از ابر ایچیموکو: وقتی قیمت بالاتر از ابر ایچیموکو قرار میگیرد، این بهعنوان یک نقطه ورود خرید تلقی میشود. وقتی که قیمت زیر ابر ایچیموکو قرار میگیرد، این بهعنوان یک نقطه ورود فروش در نظر گرفته میشود. - مدیریت ریسک:

تعیین نقاط حد سود و ضرر: تعیین نقاط حد سود و ضرر میتواند براساس اندازه همه یا بخشی از حرکت قیمت، سطوح پشتیبانی و مقاومت یا اندازه شمعها انجام شود. - مدیریت معاملات:

1. استفاده از تکنیکهایی مانند تحلیل نمودار شمعی و الگوهای قیمتی برای افزایش اطمینان در تصمیمگیریهای معاملاتی.

2. مانیتورینگ پیوسته، به منظور تنظیم مجدد استراتژی و مدیریت بهینه معاملات در طول زمان.

بیشتر بخوانید: تعیین حد سود و ضرر با فیبوناچی

مزایا و معایب استراتژی ایچیموکو و مکدی

مزایا و معایب استراتژی ایچیموکو و MACD به شرح زیر است:

مزایا:

- تصمیمگیری سریع: استفاده از خطوط مختلف این اندیکاتور به سرعت تحلیل روند قیمت و ارائه سیگنالهای ورود و خروج را فراهم میکند.

- شفافیت: با داشتن نمودار ابر ایچیموکو، معاملهگران قادرند به راحتی محل تقاطع قیمت با ابر را مشخص کنند که به تصمیمگیریهای موفق در مورد ورود یا خروج از معامله کمک میکند.

- تایید سیگنالها: این استراتژی از ترکیب میانگین متحرک و هیستوگرام MACD برای تایید سیگنالهای ورود و خروج استفاده میکند، که میتواند اعتبار سیگنالهای ایجاد شده توسط سایر اندیکاتورها را افزایش دهد.

معایب:

- تأخیر در سیگنالها: ممکن است برای برخی معاملهگران ایجاد سیگنال توسط این استراتژی کمی تأخیر داشته باشد، زیرا از میانگینهای متحرک استفاده میکند که برای تحلیل دقیق و زمانی نیاز دارند.

- تأخیر در تغییر روند: برخی معاملهگران ممکن است تاخیر در تأیید تغییر روند توسط این استراتژی را مشکل بزرگی برای معاملات خود ببینند.

اپوفایننس، بهترین بروکر برای انجام معامله با استراتژی ایچیموکو و مکدی

بروکر اپوفایننس در سال ۲۰۲۰ در جزایر سنت وینسنت و گرنادینها تأسیس شد و بهعنوان یک بروکر آنشور شناخته میشود. این بروکر انواع ابزارهای معاملاتی از جمله فارکس، فلزات، کالاها، ارزهای دیجیتال و مختلف CFDها را برای معامله فراهم میکند.

اعلامات این شرکت نشان میدهد که بیش از ۵۰ هزار معاملهگر از کشورهای مختلف از خدمات آن بهرهمند شدهاند. از خدمات ارائه شده توسط این بروکر میتوان به ارائه سرور مجازی رایگان و اعطای بونوس به مشتریان اشاره کرد.

در این مقاله، به بررسی استراتژی معاملاتی با استفاده از ایچیموکو و مکدی پرداخته شد. با توجه به مزایا و معایب این استراتژی، گفته شد استفاده از ایچیموکو و مکدی میتواند بهمعاملهگران کمک کند تا بهترین نقاط ورود و خروج را تشخیص دهند، اما نیاز به تجربه و آگاهی از بازار دارند. در نهایت، بهترین بروکر یعنی پلتفرم اپوفایننس بهعنوان محبوبترین بستر برای انجام معاملات آنلاین معرفی شد.

آیا استفاده از استراتژی ایچیموکو و مکدی به تنهایی کافی است یا نیاز به استفاده از سایر ابزارها است؟

استفاده از استراتژی ایچیموکو و مکدی به تنهایی میتواند موثر باشد، اما بهتر است با استفاده از سایر ابزارها مانند میانگین متحرک، سطوح حمایت و مقاومت و الگوهای قیمتی، تحلیل خود را تکمیل کنید.

آیا استفاده از استراتژی ایچیموکو و مکدی مناسب برای تمامی بازارها و فریمهای زمانی است؟

استراتژی ایچیموکو و مکدی قابل استفاده برای اکثر بازارها و فریمهای زمانی است، اما بهتر است قبل از استفاده، آن را روی یک بازار خاص و در یک فریم زمانی خاص تست کرده و نتایج را مورد بررسی قرار دهید.