نرخ بهره به عنوان هزینه استقراض پول یا بازده سرمایهگذاری، یکی از مهمترین شاخصهای اقتصادی است که درک آن برای تصمیمگیریهای مالی حیاتی میباشد. تغییرات نرخ بهره توسط بانکهای مرکزی، تأثیرات گستردهای بر تورم، رشد اقتصادی، ارزش ارزها و بازارهای مالی دارد. برای آشنایی عمیقتر با انواع نرخ بهره، نحوه تعیین آن و پیامدهای اقتصادی آن، مطالعه ادامه این مطلب را از دست ندهید.

نرخ بهره چیست؟

نرخ بهره، درصدی است که برای استفاده از پول در مدت زمان مشخص پرداخت میشود و نشاندهنده هزینه برای وامگیرنده یا سود برای سرمایهگذار است. این نرخ با توافق وامدهنده و وامگیرنده تعیین میشود و به عواملی مثل مبلغ وام، مدت زمان، ریسک، تورم و سیاستهای بانک مرکزی بستگی دارد.

برای مثال:

- وام گرفتن: اگر ۵۰ میلیون تومان با نرخ ۱۰٪ سالانه قرض کنید، هر سال ۵ میلیون تومان سود میدهید و در ۵ سال، مجموعاً ۷۵ میلیون تومان (اصل وام + سود) پس میدهید.

- سرمایهگذاری: با سرمایهگذاری ۱۰ میلیون تومان با نرخ ۱۰٪، سالانه ۱ میلیون تومان سود میگیرید. اگر سود را دوباره سرمایهگذاری کنید، سود مرکب به دست میآید و بازده شما بیشتر میشود.

به این ترتیب، نرخ بهره هم هزینه وام را مشخص میکند و هم فرصتی برای افزایش سرمایه از طریق سرمایهگذاری فراهم میکند.

انواع نرخ بهره

اساساً سه نوع اصلی نرخ بهره وجود دارد: اسمی یا نومینال، نرخ موثر و نرخ واقعی.

نرخ اسمی یا نومینال

نرخ اسمی، همان نرخ اعلامشدهای است که در قراردادهای مالی ثبت میشود و بدون در نظر گرفتن تورم محاسبه میگردد. برای مثال، اگر وامی با نرخ اسمی ۲۰٪ دریافت کنید، باید سالانه ۲۰ درصد از مبلغ وام را بهعنوان سود پرداخت کنید. اگر وام ۵ ساله باشد، در پایان دوره، جمعاً معادل اصل وام (مثلاً ۱۰۰ میلیون تومان) و ۱۰۰ میلیون تومان بهره پرداخت خواهید کرد. نرخ اسمی فقط نمایانگر هزینه بهره است، نه قدرت خرید واقعی.

نرخ موثر

نرخ موثر، نرخ واقعی بهره با در نظر گرفتن دورههای ترکیب (مانند ماهانه، فصلی یا روزانه) است. این نرخ نشان میدهد که وامگیرنده یا سرمایهگذار در پایان سال، در عمل چقدر سود یا هزینه پرداخت خواهد کرد.

فرمول محاسبه آن به صورت زیر است:

EIR = (1 + i/n)n – 1

در این فرمول، i نرخ اسمی و n تعداد دفعات ترکیب در سال است. برای مثال، نرخ اسمی ۱۲٪ با ترکیب ماهانه، نرخ موثر ۱۲.۶۸٪ را بهدنبال دارد. این نرخ برای مقایسه دقیقتر گزینههای مختلف مالی استفاده میشود.

نرخ بهره واقعی

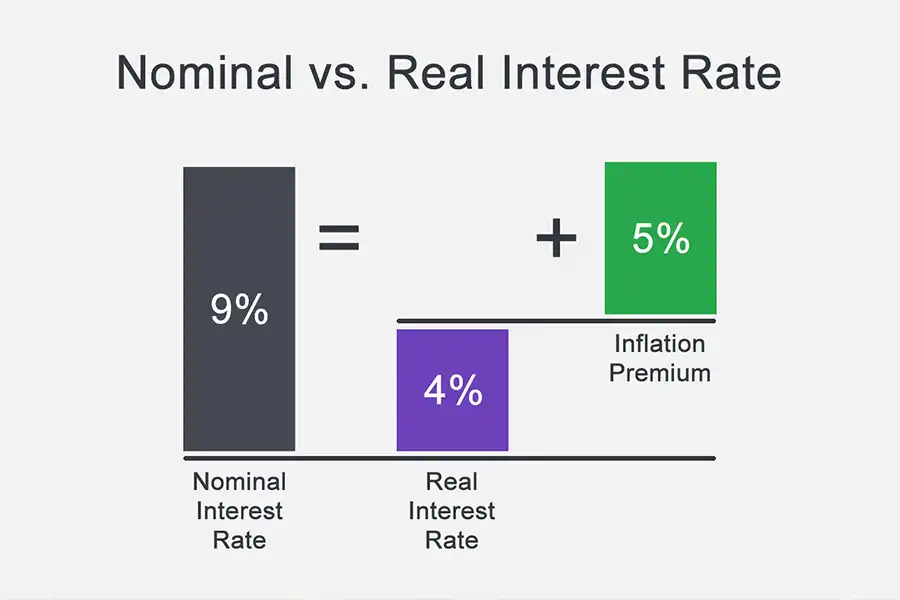

نرخ واقعی تفاوت بین نرخ اسمی و نرخ تورم است و نشان میدهد فرد چقدر از قدرت خرید خود را حفظ یا از دست میدهد.

فرمول آن چنین است:

r = i – π

در اینجا i نرخ اسمی و π نرخ تورم است. برای مثال، اگر نرخ بهره اسمی ۲۰٪ و نرخ تورم ۱۵٪ باشد، نرخ واقعی برابر با ۵٪ خواهد بود. نرخ واقعی معیار مناسبی برای ارزیابی بازده واقعی سرمایهگذاریها یا هزینه واقعی وامها در شرایط تورمی است.

نرخ ساده

در نرخ ساده، فقط به اصل سرمایه سود تعلق میگیرد و ترکیبی در کار نیست. فرمول آن به شکل زیر است:

SI=P×I×N

در این فرمول، P سرمایه اصلی، I نرخ بهره سالانه و N مدت زمان (به سال) است.

برای مثال، اگر وامی به مبلغ ۱۰ میلیون تومان با نرخ سالانه ۵٪ و مدت ۳ سال دریافت شود، سود ساده آن ۱.۵ میلیون تومان خواهد بود. این روش بیشتر در وامهای کوتاهمدت کاربرد دارد.

نرخ بهره مرکب یا ترکیبی

نرخ مرکب زمانی اعمال میشود که سود حاصل از سرمایه نیز مجدداً سرمایهگذاری شود. یعنی بهره به اصل سرمایه اضافه شده و بهره جدید روی مجموع قبلی محاسبه میشود. فرمول آن به شکل زیر است:

CI = P × (1 + I)N – P

که در آن:

- CI مقدار نهایی سرمایه (مبلغ اصلی و بهرههای اضافی) است؛

- P مقدار اصلی سرمایهگذاری یا وام است؛

- I نرخ بهره نومینال یا بهره سالانه است؛

- N مدت زمان سرمایهگذاری یا وام در واحد زمانی مورد نظر است (معمولاً به سال محاسبه میشود).

اگر سرمایه ۱۰ میلیون تومان با نرخ سالانه ۵٪ بهمدت ۳ سال سرمایهگذاری شود، سود مرکب آن حدود ۱.۵۷۶ میلیون تومان خواهد بود که بیشتر از سود ساده است.

نرخ بهره اسمی در مقابل نرخ واقعی

نرخ اسمی نمای ظاهری سود یا هزینه است، اما بهتنهایی بیانگر بازده واقعی نیست. آنچه اهمیت دارد، نرخ واقعی است که با کسر تورم از نرخ اسمی بهدست میآید.

نرخ بهره واقعی = نرخ بهره اسمی – تورم مورد انتظار

مثلاً اگر اوراقی با نرخ اسمی ۶٪ در شرایط تورم ۵٪ عرضه شود، بازده واقعی آن فقط ۱٪ خواهد بود. بنابراین، تمرکز بر نرخ واقعی برای درک تأثیر تورم بر سرمایهگذاریها یا وامها ضروری است.

نرخ بهره چگونه و بر اساس چه عواملی تعیین میشود؟

نرخ بهره یکی از مهمترین عوامل اقتصادی است که بر سرمایهگذاری، مصرف، وامگیری و سیاستهای پولی اثر میگذارد. بانک مرکزی با توجه به شرایط اقتصاد، نرخ بهره را تعیین میکند. افزایش نرخ بهره باعث بالا رفتن هزینه وام میشود و افراد را به پسانداز تشویق میکند. در نتیجه تقاضا برای وام کاهش یافته و بازارهای پرریسک مانند سهام دچار رکود میشوند. در مقابل، کاهش نرخ بهره باعث افزایش دسترسی به وامهای ارزان و حرکت سرمایه به سمت بازارهای مالی میشود که میتواند رشد اقتصادی را تحریک کند.

با کاهش نرخ بهره، انگیزه برای پسانداز کاهش یافته و تقاضا برای سرمایهگذاری افزایش مییابد. این امر میتواند باعث افزایش مصرف و در نهایت تورم شود. در شرایط تورمی، بانک مرکزی برای کنترل قیمتها نرخ بهره را افزایش میدهد و ابزارهایی مانند افزایش نرخ ذخیره قانونی یا کاهش عرضه پول را به کار میگیرد.

مهمترین عوامل موثر بر نرخ بهره عبارتاند از:

- عرضه و تقاضای پول: افزایش تقاضا برای پول باعث بالا رفتن نرخ بهره میشود. بانک مرکزی با کنترل حجم نقدینگی، میتواند نرخ بهره را مدیریت کند.

- درآمد عمومی: افزایش درآمد عمومی باعث رشد مصرف و سرمایهگذاری شده و در نتیجه، تقاضا برای پول و نرخ بهره افزایش مییابد.

- تورم: رابطهای مستقیم میان نرخ تورم و نرخ بهره وجود دارد. در شرایط تورمی، وامدهنده برای جبران کاهش قدرت خرید، نرخ بهره بالاتری را مطالبه میکند.

- نوع وام: وامهای با ریسک بالا، مانند وامهای بدون وثیقه، نرخ بهره بیشتری دارند. بانکها برای پوشش ریسک نکول، نرخ بهره را افزایش میدهند.

- مدت وام: هرچه دوره بازپرداخت طولانیتر باشد، نرخ بهره بالاتر است؛ زیرا ریسک نکول و هزینه فرصت در طول زمان بیشتر میشود.

- وضعیت اقتصادی و سیاسی: در شرایط ثبات اقتصادی و سیاسی، اعتماد سرمایهگذاران بیشتر است و در نتیجه نرخ بهره پایینتر تعیین میشود. در مقابل، در بحرانها نرخ بهره افزایش مییابد تا ریسک بازار جبران شود.

بروکر اپوفایننس امکان معامله در بیش از 1000 نماد معاملاتی شامل فارکس، رمزارز، سهام و شاخصها را فراهم میکند. پلتفرم سوشیال ترید این بروکر به کاربران اجازه میدهد معاملات تریدرهای حرفهای را کپی کنند. این ابزار به تریدرهای تازهکار امکان میدهد از تجربه دیگران سود ببرند و تریدرهای حرفهای نیز میتوانند با دریافت کمیسیون، درآمد بیشتری کسب کنند.

اپوفایننس دارای رگولهی ASIC استرالیا است و با ارائه ابزارهای تحلیلی پیشرفته، از جمله پلتفرمهای متاتریدر ۴ و ۵، تحلیل تکنیکال، اندیکاتورها، اکسپرتها و بکتست، شرایط مناسبی برای مدیریت ریسک و تصمیمگیری معاملاتی فراهم کرده است.

همچنین ابزار Technical Views با تحلیل خودکار دادههای بازار و سیگنالهای دقیق، به تریدرها در تشخیص فرصتهای معاملاتی کمک میکند. این ابزار ترکیبی از الگوریتمهای تحلیلی و بینش تحلیلگران حرفهای را ارائه میدهد و باعث بهبود عملکرد معاملاتی کاربران میشود.

چرا نرخ بهره برای معاملهگران فارکس مهم است؟

نرخ بهره نقش کلیدی در بازار فارکس دارد و ارزش ارزها را تعیین میکند. بانکهای مرکزی با تنظیم نرخ بهره، سیاستهای پولی را مدیریت میکنند که بر تورم و رشد اقتصادی تأثیر میگذارد. نرخهای بهره بالا، وامگیری را کاهش و پسانداز را افزایش میدهند، که تورم را مهار میکند و ارزش ارز را تقویت میکند. برعکس، نرخهای بهره پایین، وامگیری و مخارج را افزایش داده و باعث رونق اقتصادی میشود، اما ممکن است ارزش ارز را تضعیف کند. در فارکس، نرخ بهره مبنای محاسبه سوآپ (تفاوت نرخ بهره بین دو ارز) است که میتواند سود یا زیان معاملات را تحت تأثیر قرار دهد. معاملهگران با درک سیاستهای بانکهای مرکزی و تأثیر آن بر نرخ بهره، میتوانند تصمیمات بهتری بگیرند.

بیشتر بخوانید: سوآپ در فارکس

تفاوت نرخ بهره در اقتصادهای توسعهیافته و درحالتوسعه

در اقتصادهای توسعهیافته مانند آمریکا و اتحادیه اروپا، نرخهای پایینتر بهره برای تقویت رشد و اشتغال در شرایط تورمی کنترلشده استفاده میشود. در مقابل، کشورهای درحالتوسعه مثل ترکیه و برزیل، بهدلیل تورم بالا و بیثباتیهای ارزی، نرخهای بهره بالاتری اعمال میکنند تا سرمایه خارجی جذب کنند و تورم را مهار کنند. این نرخهای بالا اگرچه جاذبه سرمایهگذاری ایجاد میکنند، اما پایداری آنها اغلب محدود است.

تأثیر نرخ بهره بر جریان سرمایه

سرمایهگذاران بینالمللی بهدنبال نرخهای بازده بالاتر هستند، حتی در اقتصادهای پرریسک. نرخ بهره بالا در کشورها میتواند موجب جذب سرمایه کوتاهمدت شود، اما در شرایط بیثباتی، همین سرمایه بهسرعت خارج خواهد شد. در مقابل، نرخ بهره پایین در کشورهای باثبات، سرمایهگذاری بلندمدت و پایدارتر را جذب میکند، گرچه ممکن است سرمایه به سمت داراییهای پرریسک برود.

نقش نرخ بهره در تجارت جهانی

نرخ بهره پایین معمولاً به تضعیف ارز منجر میشود و صادرات را رقابتیتر میکند. بهعنوان نمونه، کاهش نرخ بهره توسط فدرال رزرو آمریکا باعث کاهش ارزش دلار و رونق صادرات شد. در مقابل، نرخ بهره بالا ارز را تقویت میکند و واردات را ارزانتر میسازد، اما فشار زیادی بر صادرات وارد میکند؛ نمونه آن سیاستهای پولی اخیر ترکیه برای حفظ ارزش لیر است.

بیشتر بخوانید: نرخ خرده فروشی چیست؟

نقش نرخ بهره در نوسانات ارزی

نرخ بهره بالا ممکن است کشوری را به مقصدی جذاب برای سرمایهگذاران تبدیل کند، اما این وابستگی به جریان سرمایه خارجی ریسکهایی بههمراه دارد. کشورهایی با نرخ بهره پایین معمولاً بهدنبال رشد مصرف داخلی هستند، گرچه این سیاستها اغلب باعث تضعیف ارز ملی میشود.

تأثیر نرخ بهره بر بازار سهام

افزایش نرخ بهره باعث جذابیت بیشتر اوراق با بازده ثابت شده و سرمایه را از سهام خارج میکند. در مقابل، کاهش نرخ بهره هزینه فرصت سرمایهگذاری در سهام را کاهش داده و باعث رشد بازار بورس میشود.

تأثیرگذاری نرخ بهره بر بازار کالا

افزایش نرخ بهره منجر به کاهش تقاضا برای کالاهایی مانند نفت و طلا میشود، زیرا مردم ترجیح میدهند پول خود را نگهدارند. این موضوع بر اقتصاد کشورهای صادرکننده کالا نیز اثرگذار است و میتواند باعث افت قیمتها در بازار جهانی شود.

تأثیر نرخ بهره بر بازار اوراق قرضه و اصول عملکرد آن

بازار اوراق مستقیماً تحت تأثیر نرخ بهره قرار دارد. افزایش نرخ بهره جذابیت اوراق قدیمی را کاهش میدهد و قیمت آنها افت میکند؛ در عوض بازدهیشان بهطور نسبی افزایش مییابد. کاهش نرخ بهره، خلاف این اثر را دارد و قیمت اوراق افزایش و بازدهی کاهش پیدا میکند. این تأثیرات در سطح جهانی نیز با سیاستهای پولی کشورهایی مانند آمریکا یا اتحادیه اروپا، بروز مییابد.

انتظارات نرخ بهره

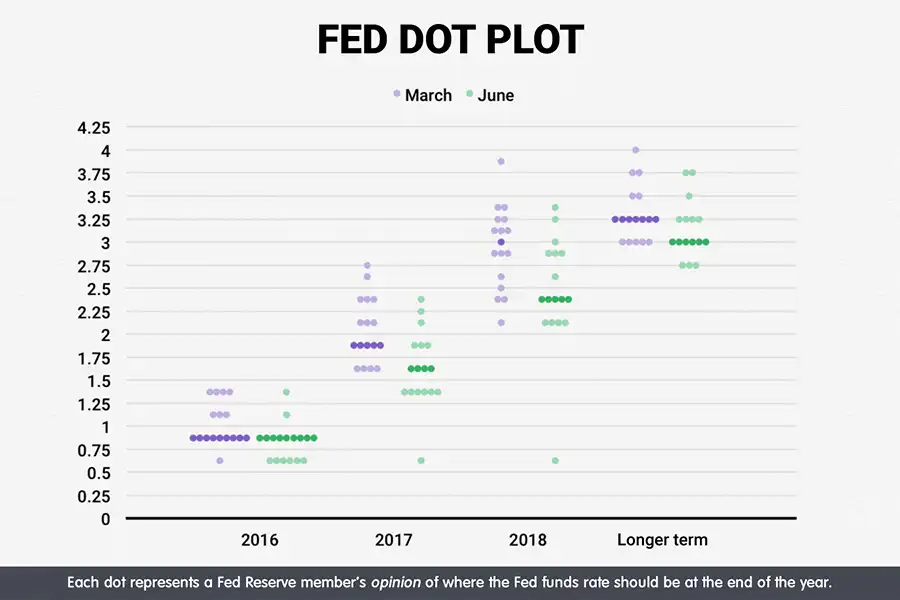

بازار فارکس بیش از آنکه به نرخهای فعلی توجه داشته باشد، نسبت به انتظارات آینده نرخ بهره حساس است. معاملهگران بر مبنای پیشبینی تغییرات سیاست پولی و دادههای اقتصادی مانند گزارش اشتغال یا تورم، موقعیت خود را تنظیم میکنند. نمودار نقطهای فدرال رزرو، یکی از ابزارهای کلیدی برای سنجش این انتظارات است.

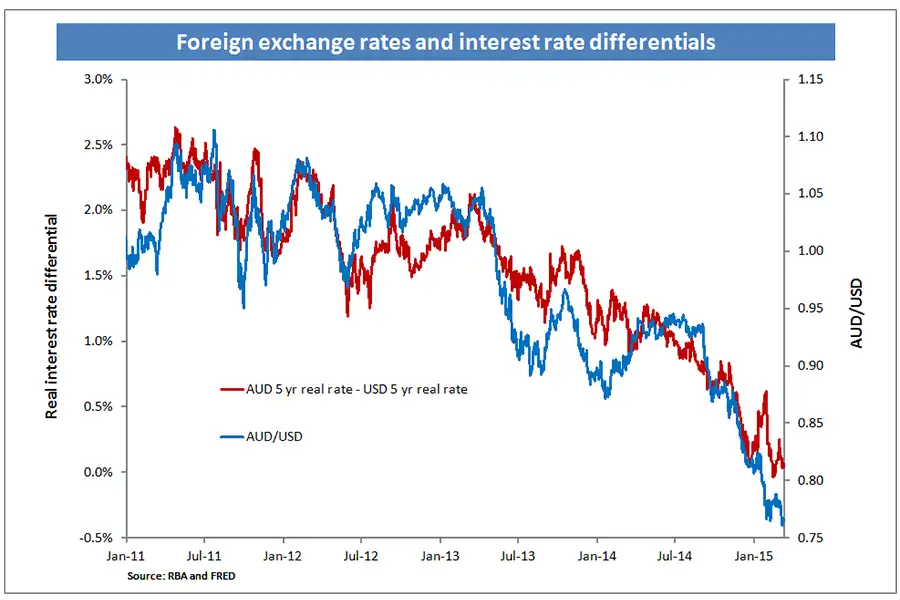

تفاوت نرخ بهره

معاملهگران فارکس از اختلاف نرخ بهره بین دو ارز (Interest Rate Differential) برای پیشبینی مسیر ارزها استفاده میکنند. اگر نرخ بهره یک ارز افزایش و ارز دیگر کاهش یابد، نوسانات شدید رخ میدهد. این اختلاف، یکی از شاخصهای اصلی برای شناسایی روندهای احتمالی در بازار است و بر جفتارزهایی که در جهت مخالف حرکت میکنند، بیشترین تأثیر را دارد.

اپوفایننس بهعنوان بهترین بروکر فارکس، دارای رگوله ASIC است و اسپردهای فوق رقابتی نزدیک به صفر پیپ را به شما ارائه میدهد که باعث میشود با کاهش هزینههای معاملاتی و افزایش قدرت معاملاتی خود با استفاده از منابع بیشتر و بهینهتر، به سود بیشتری دست پیدا کنید.

تکنیکال ویوز یکی از ابزارهای ارزشمند ارائهشده توسط اپوفایننس است که به معاملهگران کمک میکند از تحلیلهای تکنیکال بهره ببرند و تصمیمات معاملاتی خود را براساس آنها بگیرند. این ابزار ارائهدهنده تحقیقات بازار مالی است که ترکیبی از تخصص تحلیلگران ارشد و الگوریتمهای خودکار را ارائه میدهد.

تکنیکال ویوز بهطور مداوم بازار را مشاهده کرده و بر اساس روشهای برتر، پیشبینیهای معاملاتی عملی را به معاملهگران ارائه میدهد. این ابزار دارای یک تیم متخصص از تکنسینهای بازار است که تمام خروجیهای تحلیلی را اعتبارسنجی میکنند تا فقط بهترین تحلیلها منتشر شود. با اپوفایننس، تجربه معاملاتی خود را به یک سطح جدید از اطمینان و موفقیت برسانید.

سخن پایانی

Interest rate یکی از مفاهیم بنیادی در اقتصاد است که بر تصمیمگیریها و عملکرد بازارهای مالی تأثیر میگذارد. این نرخ توسط بانکهای مرکزی تعیین میشود و تحتتاثیر عوامل گوناگونی، از جمله سیاستهای پولی، شرایط اقتصادی و تحریمهای بینالمللی قرار میگیرد. فهم عمیق از نرخ بهره و عواملی که آن را تحتتاثیر قرار میدهند، برای سیاستگذاران، سرمایهگذاران و افرادی که در بازارهای مالی فعالیت میکنند، بسیار اساسی است. بنابراین پیگیری و درک نرخ بهره و تأثیرات آن بر اقتصادها و بازارهای مالی، بهعنوان یکی از چالشهای اصلی و حیاتی در راهبردهای سیاستگذاری اقتصادی باید مورد توجه معاملهگران قرار گیرد.

نرخ بهره چیست؟

Interest rate به میزانی از سود مالی اشاره دارد که یک فرد یا سازمان برای استفاده از سرمایه یا اعطای وام به دیگران دریافت میکند. این نرخ توسط بانکها، مؤسسات مالی یا دولتها تعیین میشود و بهعنوان پاداشی برای استفاده از سرمایه یا اخذ وام در نظر گرفته میشود. Interest rate از اهمیت بسزایی برخوردار است و بر رفتار اقتصادی افراد و سازمانها تأثیرگذار است.

انواع Interest rate کدامند؟

انواع مختلفی از Interest rate وجود دارد که بهطور عمده، شامل نرخ بهره نومینال، واقعی و موثر میشوند. نرخ بهره نومینال، نشاندهنده درصد سودی است که بدون در نظر گرفتن تورم یا سایر عوامل برای سرمایهگذاری یا اعطای وام ارائه میشود. نرخ بهره واقعی، نمایانگر میزان سود واقعی است که شما بعد از کسر تورم و سایر هزینهها دریافت میکنید. در نهایت، نرخ بهره موثر، نشاندهنده سودهایی است که بعد از چند دوره به سرمایه اصلی افزوده شده و به سود تبدیل میشوند. هر یک از انواع نرخ بهره میتواند تأثیرات مختلفی بر رفتار و تصمیمات اقتصادی داشتهباشد و معمولاً بسته به شرایط اقتصادی و سیاستهای مالی کشورها متغیر است.

بانکهای مرکزی چگونه نرخ بهره را تعیین میکنند؟

بانکهای مرکزی با استفاده از سیاستهای پولی مانند تغییر نرخ سود بانکی و خرید یا فروش اوراق قرضه دولتی، Interest rate را کنترل میکنند. هدف اصلی بانکهای مرکزی، معمولاً کنترل تورم، تنظیمات مالی و حفظ پایداری اقتصادی است. بهطور کلی، بانکهای مرکزی در دورههای رکود اقتصادی ممکن است Interest rate را کاهش دهند تا اقتصاد را تحریک کنند و نرخ بیکاری را کاهش دهند. از طرف دیگر، در دورههای رشد اقتصادی، بانکهای مرکزی ممکن است Interest rate را افزایش دهند تا تورم را کنترل کنند.