استراتژی مارتینگل در فارکس بر پایه افزایش حجم معامله پس از هر زیان بنا شده است؛ بهطوریکه با دو برابر کردن سرمایهگذاری در هر معامله زیانده، یک معامله سودآور میتواند تمامی ضررهای قبلی را جبران کند. این روش، اگرچه در تئوری سودآور به نظر میرسد، اما به دلیل نیاز به سرمایه قابلتوجه و ریسک بالای زیانهای متوالی، میتواند منجر به از دست دادن کل سرمایه شود. برای آشنایی بیشتر با نحوه اجرای این استراتژی و مدیریت ریسکهای آن، ادامه مقاله را مطالعه کنید .

استراتژی مارتینگل چیست؟

استراتژی مارتینگل یک سیستم شرطبندی است که در فارکس نیز استفاده میشود. ایده اصلی آن این است که پس از هر معامله زیانده، میزان سرمایهگذاری را دوبرابر کنید تا با یک معامله برنده، تمام ضررهای قبلی جبران شده و سودی هم به دست آید.

مزایا و معایب در فارکس

- مزیت اصلی: این استراتژی میتواند میانگین قیمت ورودی را کاهش دهد و در صورت برگشت بازار، پتانسیل سود بیشتری ایجاد کند.

- ریسک بالا: مارتینگل نیازمند سرمایه بسیار زیاد است. اگر ضررهای متوالی ادامه پیدا کنند و سرمایه کافی نباشد، به سرعت میتواند منجر به ورشکستگی حساب شود. ریسک موجود در این استراتژی به مراتب بیشتر از سود بالقوه آن است.

با اینکه برخی معاملهگران از آن استفاده میکنند، اما رعایت مدیریت ریسک و هوشیاری برای تنظیم موقعیت در صورت تغییر جهت بازار، در این استراتژی بسیار حیاتی است.

بیشتر بخوانید: استراتژی فارکس روزانه ۵۰ پیپ با وین ریت بالا

انواع مارتینگل در بازار فارکس

در بازار فارکس، استراتژی مارتینگل به چندین شکل مختلف اجرا میشود که هر کدام ویژگیها و ریسکهای منحصربهفرد خود را دارند. علیرغم جذابیتهای نظری استراتژی مارتینگل در فارکس، ریسکهای مرتبط با این روش نیز باید بهدقت موردتوجه قرار گیرد. برای اجرای بهترین استراتژی مارتینگل در فارکس، معاملهگران باید بادقت حد ضررها و نقاط ورود و خروج را مشخص کنند. در این قسمت به بررسی انواع مختلف استراتژی مارتینگل میپردازیم:

1. مارتینگل کلاسیک

مارتینگل کلاسیک یک استراتژی است که در آن پس از هر ضرر، سرمایهگذاری دوبرابر میشود تا زیانهای قبلی جبران شده و سودی به دست آید. این روش بر اساس فرضیه “بازگشت به میانگین” بنا شده و میتواند در کوتاهمدت موثر باشد.

اما این استراتژی ریسک بسیار بالایی دارد و برای جبران ضررهای متوالی به سرمایه قابل توجهی نیاز دارد. ریسک آن به مراتب بیشتر از سود بالقوه است و بدون سرمایه کافی، میتواند به سرعت منجر به ورشکستگی شود.

2. مارتینگل تعدیلشده

مارتینگل تعدیلشده، نسخهای از مارتینگل کلاسیک است که برای کاهش ریسک طراحی شده. در این استراتژی، معاملهگران با افزودن قوانین مدیریت ریسک، مانند تعیین حدی برای افزایش سرمایهگذاری پس از ضرر، تلاش میکنند تا ضررها را کنترل کرده و از ورشکستگی جلوگیری کنند. این تغییرات به معاملهگران کمک میکند تا در برابر روندهای نامطلوب بازار مقاومت بیشتری داشته باشند.

بیشتر بخوانید: کپی ترید در متاتریدر

3. مارتینگل معکوس (آنتی-مارتینگل)

مارتینگل معکوس (آنتی-مارتینگل)، استراتژی معاملاتی است که برعکس مارتینگل کلاسیک عمل میکند:

- بعد از هر برد: حجم سرمایهگذاری دوبرابر میشود تا از روندهای مثبت بازار حداکثر سود کسب شود.

- بعد از هر ضرر: حجم سرمایهگذاری نصف میشود تا از زیانهای بزرگ جلوگیری شود.

این استراتژی بر این فرض استوار است که میتوان از روندهای برنده سودهای بیشتری کسب کرد. آنتی-مارتینگل میتواند در بازارهای با روند صعودی موفق باشد، اما معاملهگران باید هوشیار باشند و در صورت تغییر جهت بازار، موقعیت خود را تنظیم کنند.

4. مارتینگل کسری ثابت

مارتینگل کسری ثابت، یک استراتژی مدیریت سرمایه است که در آن معاملهگر، بخشی ثابت از کل سرمایه خود را در هر معامله به کار میبرد.

این روش به شما کمک میکند تا ریسک را مدیریت کنید و در عین حال، در صورت سود، سرمایهگذاریهای بزرگتری داشته باشید. مثلاً، اگر ۱۰۰۰ دلار سرمایه دارید و تصمیم بگیرید ۲٪ از آن را ریسک کنید، همیشه ۲۰ دلار معامله میکنید.

نکات مهم

این استراتژی میتواند در شرایط خاصی موثر باشد، اما تضمینی برای موفقیت نیست و اگر به درستی مدیریت نشود، میتواند منجر به ضررهای سنگین شود. بنابراین، قبل از استفاده از آن، حتماً با مکانیزمها و ریسکهایش آشنا شوید. بهترین نوع این استراتژی در فارکس، نیازمند یک برنامه مدیریت سرمایه انعطافپذیر و محافظهکارانه است تا از زیانهای بزرگ جلوگیری کند.

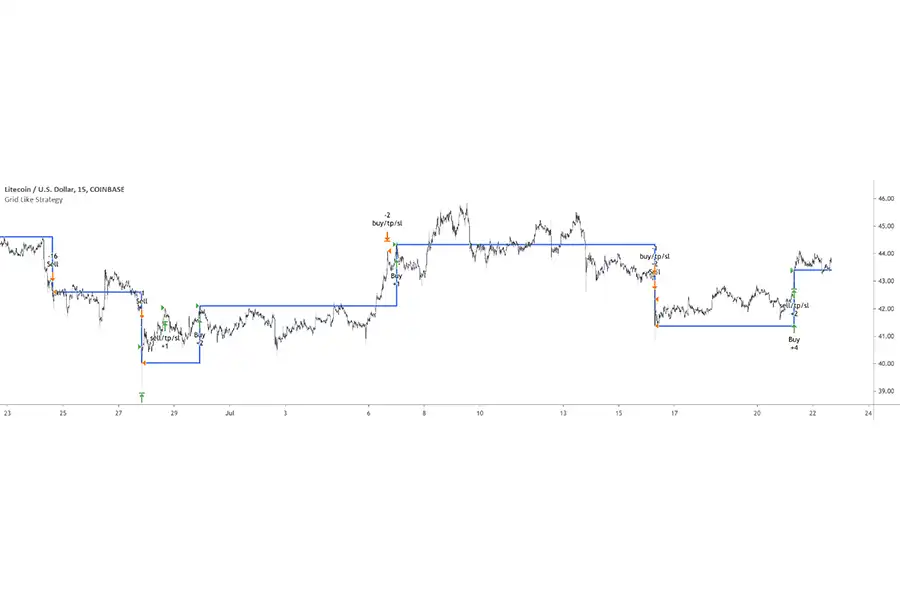

بیشتر بخوانید: استراتژی گرید در فارکس چیست؟

مزایا و معایب استراتژی مارتینگل در فارکس

اگرچه استراتژی مارتینگل در فارکس میتواند در شرایط خاصی موثر باشد، اما معاملهگران نباید بیش از حد به تصادفی بودن بازارها تکیه کنند. بازارها اغلب تحت تأثیر عوامل پیشبینیناپذیر هستند که میتواند منجر به نتایجی متفاوت از انتظار شود.

- مدیریت ریسک: مارتینگل باید با دقت و در کنار سایر ابزارهای تحلیلی و مدیریت ریسک استفاده شود تا خطرات ناشی از فرضیات نادرست کاهش یابد.

- تنوع در تحلیل: به جای تکیه بر یک استراتژی واحد، معاملهگران باید به دنبال روشهای متنوعتری برای تحلیل بازار و تصمیمگیری باشند.

مارتینگل به دلیل تواناییاش در بازیابی سریع زیانها و امکان کسب سودهای قابلتوجه محبوب است، اما مانند هر استراتژی معاملاتی دیگری، مزایا و معایب خاص خود را دارد.

مزایای استراتژی مارتینگل

- سادگی استراتژی مارتینگل: معاملهگران نیازی به تحلیل پیچیده شاخصها یا مطالعه نمودارها برای ساعتها ندارند. آنها تنها باید بر اندازه موقعیت و جهت بازار تمرکز کنند؛

- کاهش میانگین قیمت ورود: برخی از معاملهگران فارکس از استراتژی مارتینگل استفاده میکنند، زیرا میانگین قیمت ورودی را کاهش میدهد؛

- پتانسیل برای بازدهی بالا: در استراتژی مارتینگل وقتی یک معامله برنده رخ میدهد، سودها میتوانند بهدلیل افزایش اندازه موقعیت قابلتوجه باشند.

معایب استراتژی مارتینگل در فارکس

- ریسک بالا در مقابل سود اندک: میزان ریسکی که بر روی معامله میگذارید، بسیار بیشتر از سود بالقوه است؛

- احتمال ورشکستگی: بدون داشتن منابع مالی کافی برای کسب نتایج مثبت، امکان دارد که برخی از معاملات از دست بروند و این میتواند منجربه ورشکستگی کل حساب شود؛

- افزایش نمایی زیانها: با دوبرابر کردن حجم معاملات پس از هر زیان، معاملهگران ممکن است با زیانهایی روبرو شوند که بهصورت نمایی افزایش مییابند؛

- نیاز به سرمایه بزرگ: برای اجرای این استراتژی، نیاز به داشتن سرمایهای قابلتوجه است تا بتوان زیانهای متوالی را تحمل کرد؛

- عدم کنترل بر نتیجه: استراتژی مارتینگل به شانس وابسته است و هیچ تضمینی برای پایانیافتن دوره زیانها وجود ندارد؛

- وابستگی به فرضیه تصادفی بودن بازارها: در استراتژی مارتینگل بازارها تحتتأثیر عوامل مختلفی هستند که ممکن است با انتظارات معاملهگر همراستا نباشند.

چالشهای استراتژی مارتینگل در بازارهای واقعی

معاملهگران برای اجتناب از خطرات نهفته در بهترین استراتژی مارتینگل در فارکس باید از تکنیکهای متنوع مدیریت سرمایه و تحلیل بازار بهره ببرند. همچنین بسیاری از معاملهگران استراتژی آنتی مارتینگل را ترجیح میدهند، زیرا این روش میتواند به تقویت سودهای متوالی کمک کند و ریسک را در زمان زیانها کاهش دهد. در ادامه به برخی چالشهای استراتژی مارتینگل در فارکس میپردازیم:

- عدم تصادفی بودن کامل بازارها: بازارهای مالی تحتتأثیر عوامل متعددی هستند که شامل اخبار اقتصادی، رویدادهای ژئوپلیتیکی و روحیه بازار میشوند. این عوامل میتوانند باعث حرکات قیمتی قابلتوجهی شوند؛

- پیچیدگیهای بازار: بازارها بهدلیل تأثیرپذیری از عوامل متنوع و پیچیده، بهسادگی یک بازی با احتمال برد یا باخت نیستند. بنابراین، استراتژی مارتینگل معمولاً قبل از اعمال در بازارهای سهام تغییر میکند؛

- نظریه بازگشت به میانگین: استراتژیهای مارتینگل بر نظریه بازگشت به میانگین تکیه دارند، اما این نظریه در بازارهای واقعی همیشه صادق نیست.

کاربردهای استراتژی مارتینگل در فارکس

استراتژی مارتینگل در فارکس بر این فرض استوار است که فقط یک شرطبندی یا معامله خوب لازم است تا شانسهای شما را برای بازگشت به وضعیت مطلوب تغییر دهد. این تکنیک با سیستم ضد مارتینگل مقایسه میشود که شامل نصفکردن شرط هر زمان که ضرر معاملهای وجود دارد و دوبرابر کردن آن هر زمان که سودی حاصل میشود. همچنین تعیین بهترین استراتژی مارتینگل در فارکس، مستلزم شناخت دقیق نوسانات بازار و توانایی پیشبینی روندهای قیمتی است. استراتژی آنتی مارتینگل میتواند در بازارهای دارای روند قوی و مشخص، بهعنوان یک روش مدیریت سرمایه موثر عمل کند.

آیا استراتژی مارتینگل در فارکس سودآور است؟

استراتژی مارتینگل در فارکس میتواند تحت شرایط خاصی سودآور باشد، اما این استراتژی بدون ریسک نیست و نیاز به مدیریت دقیق ریسک دارد. این استراتژی بر اساس نظریه احتمالات است و اگر منابع مالی کافی وجود داشته باشد، میتواند نرخ موفقیت نزدیک به ۱۰۰٪ داشته باشد. بااینحال، مشکل این استراتژی این است که برای تضمین سود، نیاز به منابع مالی عملاً نامحدود دارد.

بیشتر بخوانید: سوشیال ترید اپوفایننس

خدمات اپوفایننس

اپوفایننس خدمات متنوعی در زمینه معاملات فارکس و دیگر بازارهای مالی به معاملهگران ایرانی ارائه میدهد. علاوهبر این، اپوفایننس با ارائه پلتفرمهای معاملاتی محبوب متاتریدر ۴ و ۵، به مشتریان خود دسترسی به بازارهای جهانی را در تمام دستگاهها فراهم میکند. همچنین، این شرکت با ایجاد دفتر مجازی در متاورس، بهدنبال ارائه خدمات مدرن و پیشرفته به مشتریان خود است.

اگر بهدنبال یک تجربه معاملاتی نوآورانه و پیشرفته هستید، اپوفایننس میتواند گزینهای مناسب برای شما باشد. با انتخاب این کارگزاری، شما به ابزارهای تحلیلی پیشرفته، اخبار و اطلاعات بازار بهروز و امکانات متنوع دیگر دسترسی خواهید داشت که میتواند در موفقیت معاملاتی شما نقش مهمی ایفا کند. از جمله خدمات برجسته اپوفایننس میتوان به موارد زیر اشاره کرد:

- پلتفرم سوشیال ترید: این پلتفرم به معاملهگران این امکان را میدهد تا معاملات تریدرهای حرفهای را کپی کرده و از تجربیات آنها بهرهمند شوند؛

- اسپردهای فوق رقابتی: با اسپردهای نزدیک به صفر پیپ، معاملهگران میتوانند قدرت معاملاتی خود را افزایش دهند؛

- انواع حسابهای معاملاتی: اپوفایننس حسابهای مختلفی از جمله Standard, ECN, Social Trade و ECN Pro و حساب اسلامی را با شرایط متفاوت ارائه میدهد؛

- رگوله ASIC: اپوفایننس رگوله ASIC (رگوله استرالیا) را دریافت کرده و جزو بروکرهای آن شور قرار گرفته است.

آیا استراتژی مارتینگل در تمام جفتارزها کاربرد دارد؟

بله! اما باید بااحتیاط بیشتری در جفتارزهای با نوسان بالا بهکار رود.

آیا استراتژی مارتینگل در بازارهای دیگر نیز کاربرد دارد؟

بله! این استراتژی میتواند در بازارهای دیگر مانند سهام نیز استفاده شود، اما با ریسکهای مشابه.