استراتژیهای پرایس اکشن بر تحلیل مستقیم حرکات قیمت در نمودار، بدون اتکا به اندیکاتورهای پیچیده، تمرکز دارند. این رویکرد به شما کمک میکند تا با شناسایی الگوهای کندلی، سطوح حمایت و مقاومت و روندهای بازار، تصمیمات معاملاتی آگاهانهتری بگیرید. برای کشف انواع این استراتژیها و نحوه پیادهسازی آنها، ادامه این مطلب را بخوانید.

استراتژی پرایس اکشن چیست؟

استراتژیهای پرایس اکشن (Price Action) که بهعنوان روشهای تجارت در بازارهای مالی شناخته میشوند، بر پایه تحلیل دقیق و منظم تغییرات قیمتی داراییهای مختلف و بدون نیاز به استفاده از ابزارهای فنی مانند اندیکاتورها استوار هستند. بهترین استراتژی های پرایس اکشن، متکی بر بررسی و تفسیر تاریخچه قیمتی و نوسانات آن در طول زمان هستند. همچنین با تمرکز بر تحلیلهای بنیادی اقتصادی، به شناسایی الگوهای قیمتی متداول و تعیین سطوح کلیدی حمایت و مقاومت خواهند پرداخت.

این استراتژیها به دلیل تمرکز بر دادههای قیمتی خام و واقعیتهای بازار، رویکردی ساده و قدرتمند برای معاملهگران هستند. در قلب استراتژی پرایس اکشن، الگوهای قیمتی متنوعی برای تحلیل دقیق حرکات قیمت، تصمیمات خریدوفروش و پیشبینی روندهای آتی قرار دارند.

استراتژی پرایس اکشن معامله با کندل پین بار

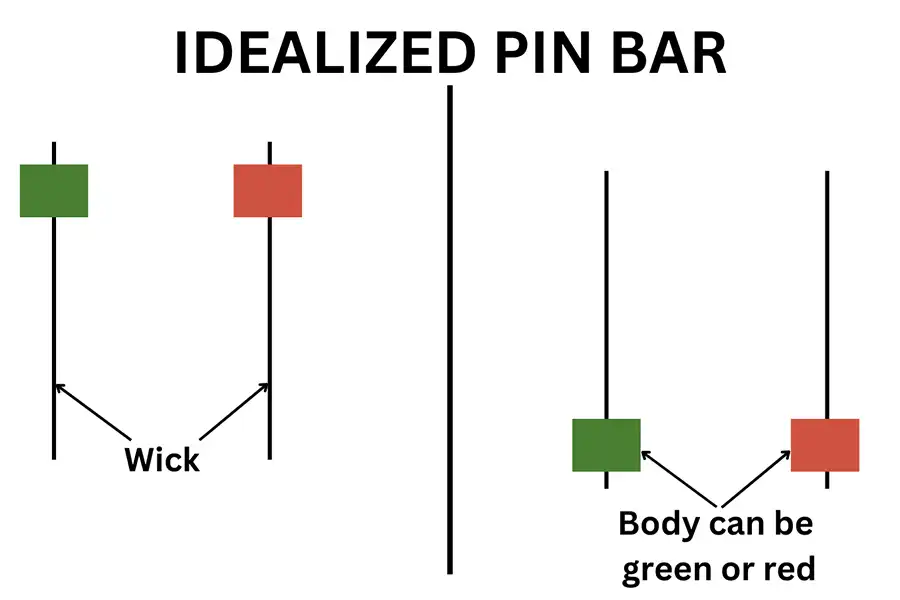

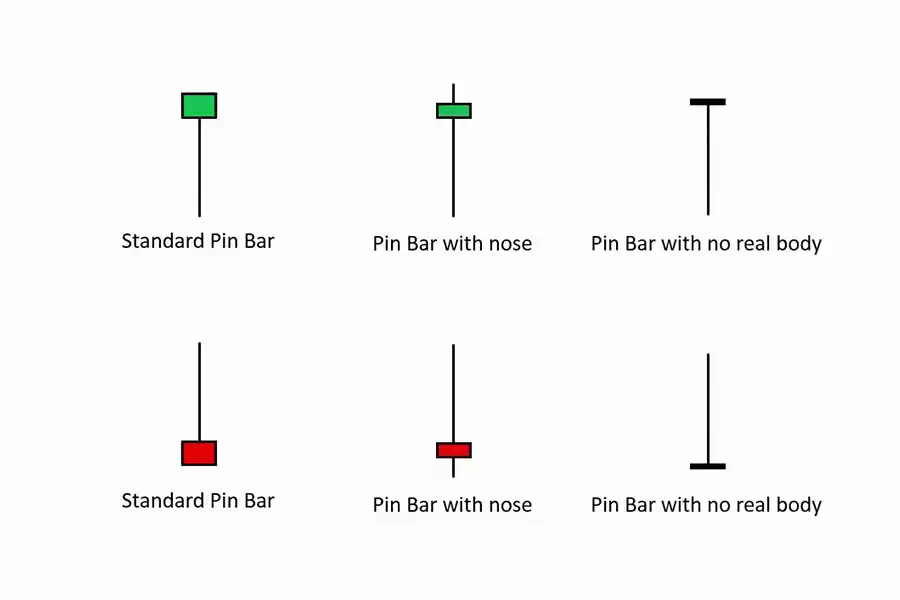

استراتژی معامله با پین بار (Pin Bar) در پرایس اکشن، یک تکنیک پیشرفته و موردعلاقه معاملهگران برای تشخیص دقیق نقاط کلیدی در نمودارهای قیمتی است. پین بارها که بهعنوان الگوهای کندلاستیک با بدنهای کوتاه و سایهای بلند شناخته میشوند، نمایانگر رد پای بازار و تغییرات قیمت در سطوح مهم هستند.

این الگوها میتوانند بهعنوان سیگنالهای قابلاعتماد برای پیشبینی حرکات بعدی بازار، چه برای تأیید ادامه روند و چه برای شناسایی احتمالی نقاط برگشتی، به کار روند. درک و استفاده صحیح از پین بارها میتواند به معاملهگران کمک کند تا بادقت بیشتری وارد معاملات شده و از فرصتهای موجود در بازار به نحو احسن استفاده نمایند.

بیشتر بخوانید: بهترین اساتید فارکس جهان و استراتژیهای معاملاتی آنها

معامله با پین بار

در استراتژی معاملاتی پین بار، ابتدا باید منتظر بسته شدن کامل کندل ماند و پس از تأیید الگو، میتوان در نقطه اصلاح ۵۰ درصدی سایه پین بار وارد معامله شد.

این روش اصلاح ۵۰ درصدی، امکان ورود در نقطه احتمالی بازگشت قیمت با ریسک حداقل را میدهد و در بازارهای نوسانی بسیار مفید است، چرا که تحلیل نمودار و درک رفتار بازار، اصل اساسی استراتژیهای پرایس اکشن محسوب میشود.

مزایا و معایب معامله با پین بار

تسلط بر مزایا و معایب استراتژیهای پرایس اکشن و استفاده هوشمندانه از آنها میتواند به معاملهگران کمک کند تا در بازارهای مالی به موفقیت دست یابند. این نیازمند تعهد به یادگیری مداوم و تطبیق با شرایط متغیر بازار است. مزایا و معایب معامله با پین بار در بازار فارکس، به شرح زیر است:

مزایا:

- پین بارها میتوانند نقاط برگشتی قیمت را بادقت بالا نشان دهند؛

- امکان قراردادن دستورات توقف ضرر نزدیک به سطح ورود که ریسک را کاهش میدهد؛

- فراهمکردن یک استراتژی واضح برای ورود و خروج از معاملات؛

- قابلاستفاده در بازههای زمانی مختلف و بازارهای متفاوت؛

معایب:

- پین بارها باید با سایر شواهد تکنیکال تأیید شوند تا اعتبار بیشتری داشته باشند؛

- گاهی اوقات میتوانند فریبنده باشند، بهویژه اگر بهدرستی تفسیر نشوند؛

- در بازارهای بدون روند ممکن است کمتر قابلاعتماد باشند؛

- ممکن است ورود به معامله را به تأخیر اندازند، چون باید منتظر بستهشدن کندل پین بار بمانید.

بیشتر بخوانید: پرایس اکشن وودز چیست؟

اینساید بار در پرایس اکشن چیست؟

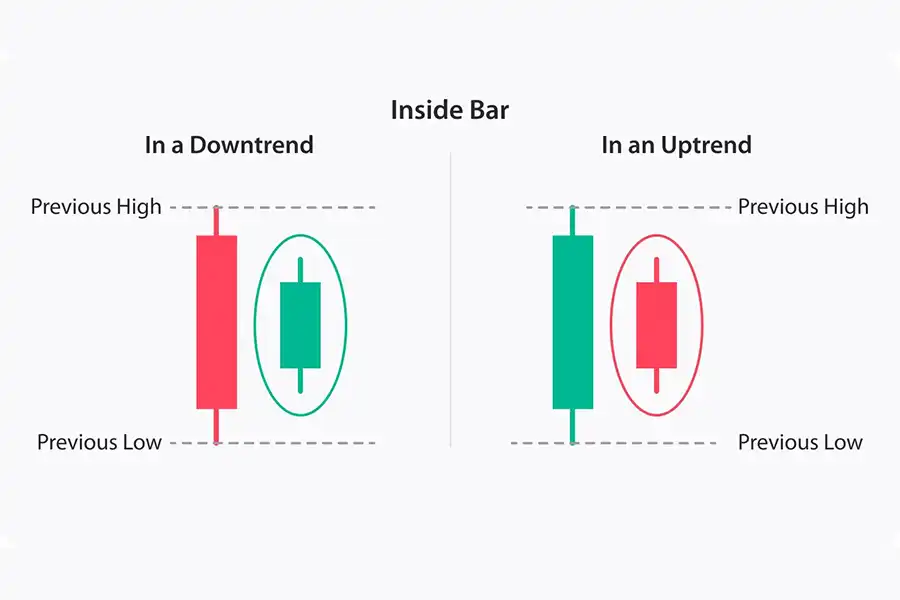

الگوی اینساید بار (Inside Bar) که بهعنوان یکی از الگوهای کلیدی در تحلیل بهترین استراتژی های پرایس اکشن شناخته میشود، از دو جزء اصلی تشکیل شده است: کندل مادر و کندل اینساید بار. این الگو معمولاً پس از ظهور یک الگوی قدرتمند در نمودار قیمتی شکلگرفته و میتواند نشاندهنده آغاز یکروند جدید در بازار باشد. کندل اینساید بار که درون محدوده کندل مادر قرار میگیرد، اغلب بهعنوان نشانگری از دورهای اصلاحی در نظر گرفته میشود.

همچنین میتواند در تشخیص سطوح حمایت و مقاومت با احتمال برگشت قیمت مورداستفاده قرار گیرد. بهعلاوه، این الگو، بهویژه در ترکیب با سایر شاخصها و الگوهای تکنیکال، میتواند بهعنوان یک سیگنال برگشتی معتبر عمل کند. معاملهگرانی که از این الگو بهدرستی استفاده میکنند، با تشخیص دقیقتر نقاط ورود و خروج، میتوانند به بهبود استراتژیهای معاملاتی خود و بهرهبرداری بهتر از فرصتهای بازار کمک کنند.

چگونه با اینساید بار معامله کنیم؟

برای موفقیت در بازارهای مالی، تسلط بر استراتژیهای پرایس اکشن ضروری است. استراتژی معامله با استفاده از الگوی اینساید بار (Inside Bar)، یکی از روشهای محبوب در تحلیل تکنیکال است که برای شناسایی ادامه یا وارونگی روند مورداستفاده قرار میگیرد. برای موفقیت در بازارهای مالی، درک عمیق استراتژیهای معاملاتی پرایس اکشن ضروری است. در اینجا چگونگی استفاده از این مدل از استراتژی های پرایس اکشن را توضیح خواهیم داد:

شناسایی اینساید بار

الگوی اینساید بار به شکلی از تحلیل نموداری اشاره دارد که در آن، دامنه کامل نوسانات قیمتی یک کندل بهطور کامل درون دامنه نوسانات قیمتی کندل پیشین جای میگیرد. این الگو بیانگر یک دوره تردید یا وقفه در حرکت بازار است.

تایید الگو

برای تصدیق و افزایش اطمینان به الگوی اینساید بار، باید منتظر تشکیل کندل بعدی ماند تا اعتبار الگو با دقت بیشتری سنجیده و تأیید شود. بهترین استراتژیهای پرایس اکشن به معاملهگران کمک میکند با اطمینان بیشتر در مورد صحت سیگنالهای دریافتی از الگوی اینساید بار و بر اساس دادههای خام بازار تصمیمگیری کنند.

تعیین نقاط ورود و خروج

معاملهگران میتوانند با استفاده از الگوی اینساید بار و تعیین سطوح بالا و پایین آن بهعنوان معیارهایی برای نقاط ورود و خروج، استراتژی معاملاتی خود را بهینهسازی کنند. این روش، بهویژه زمانی که قیمت از این سطوح فراتر رود یا زیر آنها بشکند (نشاندهنده شروع حرکت قیمتی جدید)، میتواند مؤثر باشد و ترکیب آن با دیگر ابزارهای تحلیل تکنیکال به تعیین دقیقتر نقاط ورود و خروج مطلوب کمک میکند.

مدیریت ریسک

برای مدیریت ریسک به شیوهای موثر، ضروری است که معاملهگران بادقت نقاطی را برای قراردادن دستورات توقف ضرر انتخاب کنند. این اقدام به آنها این امکان را میدهد تا در مواقعی که بازار حرکتی ناگهانی و مخالف انتظارات دارد، از واردآمدن ضررهای احتمالی بزرگ پیشگیری نمایند. تعیین دقیق این نقاط توقف ضرر باید بر اساس عواملی چون سطوح کلیدی حمایت و مقاومت، الگوهای قیمتی و مدیریت سرمایه انجام شود. بهترین استراتژی های پرایس اکشن میتواند به معاملهگران در پیشبینی حرکات بازار و مدیریت ریسک کمک کند.

بیشتر بخوانید: استراتژی پرایس اکشن با وین ریت بالا

مزایا و معایب

معاملهگرانی که از استراتژیهای پرایس اکشن استفاده میکنند، باید بدانند که استفاده از الگوی اینساید بار در تحلیل تکنیکال دارای مزایا و معایبی است که به شرح زیر است:

مزایا:

- اینساید بارها میتوانند نشانههایی از ادامه یا تغییر روند بازار باشند؛

- الگوی اینساید بار بهدلیل ساختار سادهاش، بهراحتی قابلشناسایی است؛

- قابلاستفاده در بازههای زمانی مختلف و در بازارهای متنوع؛

- امکان تعیین دستورات توقف ضرر، بر اساس سطوح کلیدی اینساید بار.

معایب:

- الگوهای اینساید بار باید توسط سایر ابزارهای تحلیل تکنیکال تایید شوند؛

- ممکن است گاهی اوقات سیگنالهای کاذب ارائه دهند، بهویژه در بازارهای بدون روند؛

- ممکن است ورود به معامله را به تأخیراندازند، زیرا باید منتظر بستهشدن کندل اینساید بار ماند؛

- تفسیر الگوی اینساید بار ممکن است بسته به استراتژی و تجربه معاملهگر متفاوت باشد.

بیشتر بخوانید: انواع کانال در تحلیل تکنیکال

استراتژی پرایس اکشن معامله با کانال چیست؟

استراتژیهای پرایس اکشن با کانالهای هم فاصله (Equidistant Channels)، تکنیکی پیشرفته در تحلیل تکنیکال است. این روش با دو خط موازی (حمایت/مقاومت) که بر اساس نقاط بالا و پایین قیمتی تعیین میشوند، به مدیریت نوسانات و شناسایی نقاط ورود/خروج کمک میکند.

بهعنوانمثال، برخورد قیمت به خط پایینی کانال همراه با الگوهای پرایس اکشن حمایتی قوی، میتواند فرصت خرید تلقی شود.

در مقابل، برخورد به خط بالایی کانال با الگوهای پرایس اکشن مقاومتی، نشانه فروش است. این کانالها به شناسایی بازههای قیمتی مهم و برنامهریزی استراتژیک معاملات کمک کرده و به عنوان نقشهای برای بازار عمل میکنند.

چگونه با کانال معامله کنیم؟

شناسایی الگوهای قیمتی یکی از مهمترین بخشهای استراتژیهای پرایس اکشن است. استراتژی های معاملاتی پرایس اکشن، نیازمند صبر و دقت بالایی هستند تا معاملهگران بتوانند از آنها به درستی بهرهبرداری کنند. برای معامله با استراتژی پرایس اکشن و کانالهای هم فاصله (Equidistant Channels)، مراحل زیر را دنبال کنید:

شناسایی کانالها

در فرایند تحلیل تکنیکال و استفاده از بهترین استراتژیهای پرایس اکشن، شناسایی دقیق کانالهای معاملاتی، تعریفشده با دو خط روند موازی، مرحلهای کلیدی است که نقش مهمی در تعیین محدودههای قیمتی داراییها دارد.

برای شروع، نمودار قیمت را بررسی کرده و به دنبال الگوهای حرکت قیمت میان دو خط موازی باشید؛ این دو خط با فاصله مساوی باید بیشترین نقاط بالا و پایین قیمتی را متصل کنند. همواره به دنبال تأییدیههای بیشتر مانند افزایش حجم معاملات نزدیک سطوح حمایت یا مقاومت، یا استفاده از شاخصهای دیگر برای افزایش اعتبار سیگنالها باشید.

تعیین جهت کانال

در تحلیل تکنیکال بازارهای مالی، کانالهای قیمتی ابزاری برای تعیین جهت روند بازار هستند و به سه دسته کلی صعودی، نزولی، و افقی تقسیم میشوند. کانال صعودی با خطوط موازی که بهطور متوالی بالاتر قرار میگیرند، نشاندهنده روند صعودی در بازار است.

این بدان معناست که قیمتها در یک دوره زمانی مشخص در حال افزایش هستند. کانال نزولی با خطوط موازی که بهتدریج پایینتر میآیند، نشاندهنده یکروند نزولی است که در آن قیمتها کاهش مییابند و میتواند نشانگر بازار خرسی باشد. کانالهای افقی با خطوطی که نه بالا و نه پایین میروند، نشاندهنده بازار بدون روند با نوسان قیمتها در یک محدوده ثابت هستند.

نقاط ورود و خروج

هنگامی که قیمت به خط حمایت کانال نزدیک میشود و نشانههایی از واکنش مثبت قیمت مشاهده میشود، ممکن است فرصت مناسبی برای ورود به معامله خرید باشد. در مقابل، زمانی که قیمت به خط مقاومت میرسد و علائمی از ردشدن قیمت وجود دارد، میتواند فرصتی برای ورود به معامله فروش ارائه دهد.

حد ضرر برای خرید زیر خط حمایت و برای فروش بالای خط مقاومت تنظیم میشود تا از زیانهای بیشتر جلوگیری شود. حد سود بر اساس اهداف قیمتی، با استفاده از ساختار کانال و سایر الگوهای تحلیل تکنیکال تعیین میگردد. استراتژیهای معاملاتی پرایس اکشن به معاملهگران کمک میکند تا نقاط ورود و خروج به بازار را با دقت بیشتری تعیین کنند.

تعیین حد ضرر و سود

در استراتژی های پرایس اکشن، تعیین دقیق حد ضرر و سود بر اساس دادههای معتبر و با توجه به سطوح کلیدی قیمتی (مانند حمایت، مقاومت، نقاط تاریخی عطف و الگوهای تکنیکال) بسیار مهم است. ساختار کانال قیمتی (صعودی، نزولی یا افقی) نیز در این تعیین نقش دارد؛ برای مثال، در کانال صعودی، حد ضرر زیر خط پایینی و حد سود بالای خط بالایی کانال تعیین میشود، و در کانال نزولی برعکس.

استفاده از شاخصهای کمکی

در تحلیل تکنیکال، استفاده از شاخصهای کمکی میتواند به عمق بخشیدن به استراتژیهای معاملاتی کمک کند. شاخصهایی نظیر حجم معاملات، MACD و استوکاستیک، علاوه بر ارائه سیگنالهای مهم در مورد قدرت روند و احتمال تغییرات قیمتی، میتوانند بهعنوان ابزارهای تأییدی در کنار استراتژیهای مبتنی بر کانالهای قیمتی به کار روند. این شاخصها با ارائه دیدگاههای مکمل، به معاملهگران امکان میدهند با اطمینان بیشتری تصمیمگیری کنند.

مزایا و معایب معامله با استراتژی پرایس اکشن معامله با کانال

مزایا و معایب استفاده از استراتژی های پرایس اکشن در معاملات با کانالهای هم فاصله به شرح زیر است:

مزایا:

- معاملهگران میتوانند با تمرکز بر رفتار واقعی قیمتها، بدون نیاز به اندیکاتورهای تکنیکال، تصمیمات معاملاتی بگیرند؛

- استفاده از کانالهای هم فاصله میتواند به سادهسازی تحلیل بازار کمک کند و به معاملهگران اجازه دهد سطوح حمایت و مقاومت را بهراحتی شناسایی کنند؛

- این استراتژی در بازارهای مختلف و با داراییهای متنوع قابلاستفاده است.

معایب:

- تفسیر الگوهای پرایس اکشن و کانالهای هم فاصله ممکن است نیاز به تجربه و دانش کافی داشته باشد؛

- گاهی اوقات پرایس اکشن ممکن است دیرتر از اندیکاتورها به تغییرات بازار واکنش نشان دهد؛

- عوامل بنیادی مانند اخبار اقتصادی، میتوانند بر رفتار قیمت تأثیر بگذارند و با استراتژی پرایس اکشن پیشبینی نشوند.

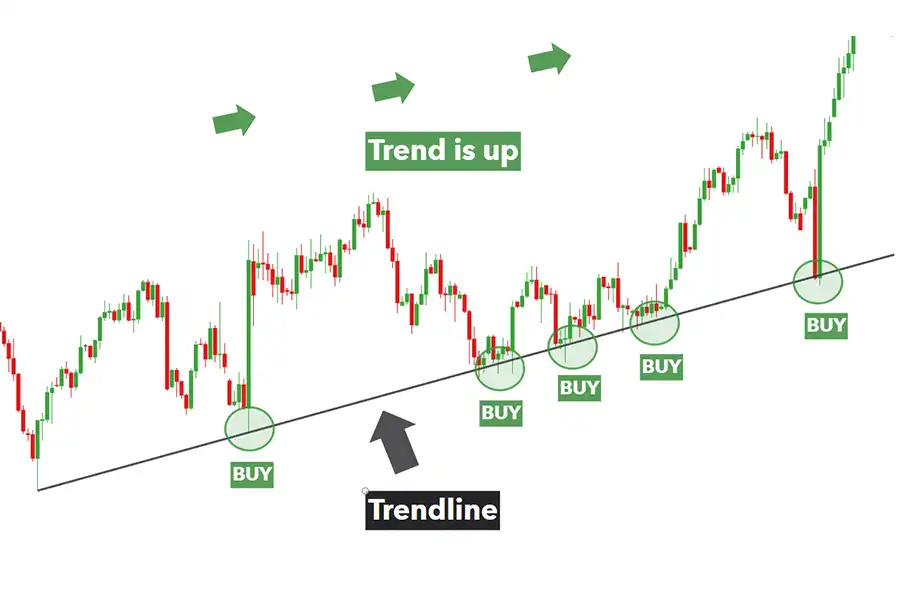

استراتژی های پرایس اکشن مبتنی بر روند

استراتژیهای پرایس اکشن مبتنی بر روند، با تحلیل حرکت قیمتها و شناسایی الگوهای قیمتی خاص بدون اندیکاتور، به تصمیمگیری معاملاتی کمک میکنند. این استراتژیها شامل تشخیص روند، استفاده از الگوهای شمعی (مانند پین بار و کندل برگشتی) و تعیین سطوح حمایت و مقاومت میشوند.

چگونه با استراتژی های پرایس اکشن مبتنی بر روند معامله کنیم؟

برای معامله با بهترین استراتژی های پرایس اکشن مبتنی بر روند، میتوانید از این مراحل پیروی کنید:

تحلیل روند

در ابتدا معاملهگران باید با دقت روند کلی بازار را شناسایی کنند. این فرایند با مطالعه عمیق نمودارهای قیمتی و تحلیل سطوح کلیدی حمایت و مقاومت آغاز میشود. توجه به نقاطی که قیمتها نمیتوانند از آنها بگذرند یا در آنها متوقف میشوند، به فهم بهتر نقاط قوت و ضعف بازار کمک میکند. همچنین، تشخیص الگوهای قیمتی مکرر در نمودارها میتواند نشاندهنده روندهای بلندمدت یا کوتاهمدت باشد.

بیشتر بخوانید: معامله بر اساس خط روند

شناسایی الگوهای کندلهای قیمتی

معاملهگران حرفهای میدانند که تشخیص الگوهای کندلهای قیمتی کلیدی برای فهم رفتار بازار است. به همین دلیل، باید به دنبال الگوهای مشخص کندلها بود که میتوانند نشاندهنده روند مستمر یا نقطه عطفی برای تغییر جهت بازار باشند. این الگوها، از صعودی تا نزولی، به عنوان سیگنالهای ورود یا خروج عمل کرده و داستان نیروهای عرضه و تقاضا در بازار را روایت میکنند.

تعیین نقاط ورود و خروج

برای موفقیت در بازارهای مالی، حیاتی است که نقاط ورود و خروج معاملاتی بادقت تعیین شوند. این کار را میتوان با تحلیل دقیق الگوهای بازار و شناسایی سیگنالهای قابلاعتماد انجام داد. بررسی تاریخچه قیمتها و حجم معاملات، میتواند در شناسایی الگوهایی که نشاندهنده بهترین زمان برای ورود یا خروج از یک معامله هستند، کمک کند.

همچنین، استفاده از ابزارهای تحلیل تکنیکال مانند خطوط روند، سطوح حمایت و مقاومت، و شاخصهای مختلف، میتواند در این فرایند مفید باشد. باتوجهبه این موارد، نقاط ورود و خروج خود را بااحتیاط انتخاب کرده تا از موقعیتهای معاملاتی خود به بهترین شکل بهرهبرداری نمایید. معاملهگران حرفهای از استراتژی های معاملاتی پرایس اکشن برای پیشبینی حرکات بعدی بازار استفاده میکنند.

مدیریت ریسک

قبل از اقدام به هرگونه معامله، اهمیت بسزایی دارد که استراتژیهای مدیریت ریسک را بهدقت تنظیم نمایید. این شامل تعیین حد ضررهای استراتژیک است که به معاملهگر این امکان را میدهد تا در صورت وقوع تغییرات ناگهانی در بازار، میزان ضرر خود را به حداقل برساند. تعیین حد ضرر نهتنها کمک میکند معاملهگر سرمایه خود را حفظ کند، بلکه اجازه میدهد تا معاملهگر با خیال راحتتری در بازارهای مالی به فعالیت بپردازد.

بررسی رفتار بازار

درک عمیق رفتار بازار و عوامل روانشناختی مؤثر بر تصمیمات معاملهگران، یک مزیت رقابتی بزرگ است. معاملهگران باید فراتر از تحلیلهای سطحی رفته و به بررسی دقیق رفتارهای جمعی و انفرادی در بازار بپردازند؛ این شامل توجه به الگوهای خریدوفروش، واکنشهای بازار به اخبار و رویدادها، و تأثیرات احساسی بر تصمیمات معاملهگران میشود.

با تجزیهوتحلیل این عوامل، معاملهگران میتوانند استراتژی های پرایس اکشن را تدوین کنند که نهتنها بر اساس دادههای کمی هستند، بلکه با درک روانشناسی بازار نیز همراه میشوند. این رویکرد میتواند به آنها کمک کند با دید بازتر و آمادگی بیشتر برای مواجهه با نوسانات بازار، تصمیمگیریهای معقولانهتری داشته باشند.

مزایا و معایب استراتژی پرایس اکشن مبتنی بر روند

استراتژیهای پرایس اکشن مبتنی بر روند میتوانند برای معاملهگران بسیار مفید باشند، اما مانند هر استراتژی دیگری، مزایا و معایب خاص خود را دارند.

مزایا:

- به معاملهگران کمک میکند تا با استفاده از سطوح کلیدی بازار را زمانبندی کنند؛

- آزادی برای توسعه استراتژی سفارشی خود خواهید داشت؛

- امکان کاوش دقیق در نوسانات قیمتی به راحتی فراهم است؛

- ابزار پیچیده تکنیکال نیازی ندارید.

معایب:

- از اندیکاتورها برای تأیید تصمیمات معاملاتی پشتیبانی نمیکند؛

- نیاز به تلاش و تمرکز بیشتری نسبت به دیگر روشها دارد.

اپوفایننس

بهرهگیری از رویکردهای تخصصی مانند بروکر اپوفایننس، به معاملهگران امکان میدهد با استناد به تحلیلهای عمیق و دقیق بازار، تصمیمگیریهای معاملاتی بهتری داشته باشند. این رویکرد، شامل تفسیر حرفهای دادهها، مدیریت دقیق ریسکها و درک صحیح از جنبههای روانشناختی معاملات، میتواند در جلوگیری از خطاهای متداول و تصمیمگیریهای هیجانی زیانآور بسیار مؤثر باشد. استفاده از این رویکردها به معاملهگران کمک میکند تا با دیدی بازتر و استراتژیکتر به معاملات نگاه کرده و از فرصتهای بازار به نحو احسن استفاده نمایند.

چگونه میتوان از پرایس اکشن برای معامله در بازارهای مختلف استفاده کرد؟

پرایس اکشن در تمام بازارها، از جمله بورس، فارکس و ارز دیجیتال قابلاستفاده است.

نقش روانشناسی در پرایس اکشن چیست؟

درک رفتار توده معاملهگران و شناخت احساسات غالب در بازار، کلیدی برای تسلط بر پرایس اکشن است.

چگونه میتوانم استراتژیهای پرایس اکشن را بکتست کنم؟

بکتست استراتژیهای پرایس اکشن، میتواند با استفاده از دادههای تاریخی و نرمافزارهای تجزیهوتحلیل بازار انجام شود.

بهترین استراتژی تجارت پرایس اکشن کدام است؟

پاسخ کلی این است که بهترین استراتژی های معاملاتی پرایس اکشن، آن است که شما مهارت و تجربه لازم برای اجرای سودآور آن را داشته باشید.