اوراق قرضه و نرخ بهره، دو عنصر کلیدی در دنیای مالی هستند که تأثیرات متقابلی بر یکدیگر دارند. اوراق قرضه که بهعنوان ابزارهای سرمایهگذاری امن و مطمئن شناخته میشود، در دوران بیثباتی اقتصادی بهعنوان مکانی امن برای سرمایهها مورد استفاده قرار میگیرد. از سوی دیگر، نرخ بهره که هزینه استفاده از پول را نشان میدهد، میتواند تعادل این ابزارهای مالی را به چالش بکشد. افرادی که بهطور فعال در بازارهای مالی شرکت دارند و هر کسی که به نوعی با اقتصاد در ارتباط است، باید از این رابطه آگاه باشند. در ادامه این مقاله، ما به بررسی عمیقتر تأثیرات رابطه اوراق قرضه و نرخ بهره میپردازیم.

تاثیر نرخ بهره بر نرخ بازده اوراق قرضه

نرخ بهره یکی از عوامل اصلی است که بر نرخ بازده اوراق قرضه تأثیر میگذارد. اوراق قرضه بهعنوان ابزارهای سرمایهگذاری با درآمد ثابت، نمایانگر بدهی وامگیرنده به وامدهنده هستند و جزئیات مربوط به تأمین مالی را دربرمیگیرند. بهترین بروکر برای ایرانیان بروکری است که به درک دقیق رابطه بین نرخ بهره و اوراق قرضه کمک کند.

افزایش نرخ بهره معمولاً باعث کاهش قیمت اوراق قرضه موجود در بازار میشود، زیرا سرمایهگذاران بهدنبال بازدهی بالاتری هستند که از اوراق قرضه جدید با نرخ بهره بالاتر حاصل میشود. این امر میتواند منجربه افزایش جذابیت اوراق قرضه برای سرمایهگذاران شود و در نتیجه تقاضا برای ارز مرتبط با آنها افزایش یابد.

کاهش نرخ بهره، از سوی دیگر میتواند ارزش اوراق قرضه موجود را افزایش دهد، چرا که بازدهی آنها نسبت به اوراق قرضه جدید جذابتر به نظر میرسد. بازار اوراق قرضه یک منبع درآمد ثابت و اسمی برای سرمایهگذاران فراهم میآورد و تغییرات نرخ بهره میتواند بر این بازدهی تأثیر بگذارد.

بیشتر بخوانید: رابطه سرمایه گذاری و نرخ بهره

محاسبه ریسک اوراق قرضه

محاسبه ریسک اوراق قرضه، یکی از جنبههای مهم مدیریت سرمایهگذاری است. ریسک اوراق قرضه، اغلب با استفاده از دو معیار کلیدی به نامهای مدتزمان (Duration) و انحنا (Convexity) اندازهگیری میشود. مدتزمان نشاندهنده حساسیت قیمت اوراق قرضه به تغییرات نرخ بهره است. بهطور خلاصه، مدتزمان بیانگر میانگین وزندار زمانهایی است که تا دریافت هر یک از پرداختهای کوپن یا اصل سرمایه باقیمانده است. انحنا از سوی دیگر، به تعامل بین قیمت اوراق قرضه و بازدهی آن هنگام تغییرات نرخ بهره اشاره دارد و پیچیدگی بیشتری نسبت به مدتزمان دارد. فرمول مدتزمان مکالی (Macaulay Duration) بهصورت زیر است:

D = \ƒrac {\sum-{t

= 1}^{N} \ƒrac{t \ cdot C-t}{1 + r)^t}}{\sum-{t

=1}^{N}\ƒrac{C-t}{1 + r}^t}}

که در آن:

- (D) مدتزمان مکالی اوراق قرضه است؛

- (N) تعداد دورهها تا سررسید است؛

- (t) دوره زمانی (i)ام است؛

- (C) پرداخت دورهای کوپن است؛

- (r) بازده دورهای تا سررسید است؛

- (F) ارزش اسمی در سررسید است.

بیشتر بخوانید: رابطه اوراق قرضه و تورم در فارکس

علاوهبر این، ریسک نرخ بهره که توسط مدتزمان اندازهگیری میشود، نشاندهنده تغییرات قیمت اوراق قرضه در پاسخ به تغییرات نرخ بهره است. بهطورکلی هرچه مدتزمان بلندتر باشد، اوراق قرضه به تغییرات نرخ بهره حساستر هستند.

این مفاهیم به سرمایهگذاران کمک میکنند تا ریسک مربوط به سرمایهگذاری در اوراق قرضه را درک کرده و استراتژیهای مدیریت ریسک خود را تنظیم کنند. در نهایت، محاسبه دقیق ریسک اوراق قرضه امکان پیشبینی بهتر تغییرات قیمتی ناشی از نوسانات نرخ بهره را فراهم میآورد و به سرمایهگذاران اجازه میدهد تا تصمیمات آگاهانهتری بگیرند.

رابطه اوراق قرضه و نرخ بهره

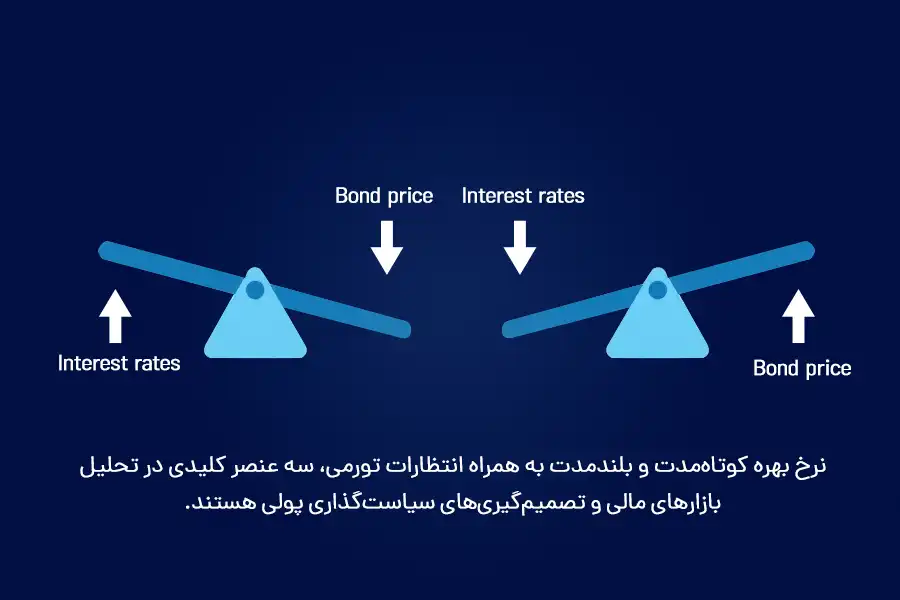

رابطه اوراق قرضه و نرخ بهره، یکی از مفاهیم اساسی در بازارهای مالی است. این رابطه بهصورت معکوس است: هنگامی که قیمت یک اوراق قرضه افزایش مییابد، بازده آن کاهش مییابد و برعکس، هنگامی که بازده اوراق قرضه افزایش مییابد، قیمت آن کاهش مییابد. بهطور خلاصه، اگر شما یک اوراق قرضه را در زمان انتشار خریداری کنید، قیمت آن برابر با ارزش اسمی اوراق قرضه خواهد بود و بازده آن با نرخ کوپن اوراق قرضه مطابقت خواهد داشت. اما اگر نرخ بهره در بازار افزایش یابد، اوراق قرضهای که با نرخ کوپن پایینتری انتشار یافتهاند، باید با قیمتی پایینتر فروخته شوند تا بازده موردنظر بازار را فراهم کنند و بالعکس.

برای مثال، اگر یک اوراق قرضه با نرخ کوپن ۶٪ و ارزش اسمی ۱۰۰۰ دلار منتشر شود و سپس نرخ بهره در بازار به ۷٪ افزایش یابد، اوراق قرضه باید با قیمتی کمتر از ارزش اسمی فروخته شود تا بازده موردنظر ۷٪ را ارائه دهد. در این حالت، قیمت جدید اوراق قرضه برابر با مقداری خواهد بود که ۶۰ دلار (کوپن سالانه) برابر با ۷٪ آن باشد که معادل ۸۵۷.۱۴ دلار است؛ بنابراین اگر شما اوراق قرضه را بفروشید، ۱۴۲.۸۶ دلار ضرر خواهید کرد.

این رابطه معکوس بین بازده و قیمت اوراق قرضه نشان میدهد که چگونه تغییرات نرخ بهره میتواند بر ارزش سرمایهگذاریهای موجود در اوراق قرضه تأثیر بگذارد و چرا درک این رابطه برای سرمایهگذاران و مدیران مالی اهمیت دارد.

بیشتر بخوانید: رابطه نرخ بهره و تورم در امریکا

نرخ بهره کوتاهمدت و بلندمدت و انتظارات تورمی

در ادامه مقاله رابطه اوراق قرضه و نرخ بهره به انتظارات تورمی خواهیم پرداخت. نرخ بهره کوتاهمدت و بلندمدت به همراه انتظارات تورمی، سه عنصر کلیدی در تحلیل بازارهای مالی و تصمیمگیریهای سیاستگذاری پولی هستند. نرخ بهره کوتاهمدت که معمولاً توسط بانک مرکزی تعیین میشود، نشاندهنده هزینه فعلی استقراض یا قیمت پول در کوتاهمدت است. این نرخها میتوانند بهطور مستقیم بر قیمت اوراق قرضه کوتاهمدت و بازدهی آنها تأثیر بگذارند. نرخ بهره بلندمدت، بیشتر تحتتأثیر انتظارات تورمی و رشد اقتصادی طولانیمدت است. این نرخها نشاندهنده هزینه استقراض یا قیمت پول در آینده هستند و بر قیمت اوراق قرضه بلندمدت و بازدهی آنها تأثیر میگذارند.

بیشتر بخوانید: رابطه اوراق قرضه و دلار در فارکس چیست؟

اگر بازار انتظار داشته باشد که تورم در آینده افزایش یابد، نرخ بهره بلندمدت ممکن است بالا رود تا از ارزش واقعی بازدهی اوراق قرضه در برابر کاهش قدرت خرید محافظت کند. از طرف دیگر اگر انتظارات تورمی کاهش یابد، نرخ بهره بلندمدت ممکن است پایین بیاید که این امر میتواند به افزایش قیمت اوراق قرضه بلندمدت منجر شود.

زمانبندی جریانات نقدی رابطه اوراق قرضه و نرخ بهره

زمانبندی جریانات نقدی اوراق قرضه و نرخ بهره، دو عامل مهم در ارزیابی و مدیریت سرمایهگذاریهای مرتبط با اوراق قرضه هستند. جریانات نقدی اوراق قرضه، شامل پرداختهای دورهای کوپن و بازپرداخت اصل سرمایه در سررسید است. این جریانات نقدی بر اساس نرخ کوپن اوراق قرضه و زمان باقیمانده تا سررسید آن تعیین میشوند.

نرخ بهره که نشاندهنده هزینه استقراض یا قیمت پول است، میتواند تأثیر قابل توجهی بر ارزش فعلی جریانات نقدی اوراق قرضه داشته باشد. هنگامی که نرخ بهره افزایش مییابد، ارزش فعلی جریانات نقدی کاهش مییابد، زیرا هزینه فرصت سرمایهگذاری در جای دیگر بیشتر است. برعکس، کاهش نرخ بهره میتواند ارزش فعلی جریانات نقدی را افزایش دهد.

ازآنجاکه اوراق قرضه میتوانند در بازههای زمانی مختلف سررسید شوند، زمانبندی جریانات نقدی برای تعیین حساسیت اوراق قرضه به تغییرات نرخ بهره حیاتی است. اوراق قرضه با سررسیدهای طولانیتر معمولاً نسبت به تغییرات نرخ بهره حساستر هستند.

بیشتر بخوانید: رابطه اوراق قرضه و طلا در فارکس

خدمات اپوفایننس

اپوفایننس با رعایت دقیق قوانین نظارتی ASIC، بهعنوان یک کارگزاری پیشرو در استرالیا و ایتالیا، اعتماد و اطمینان مشتریان را جلب کرده است. این شرکت با ارائه طیف گستردهای از حسابهای معاملاتی و دسترسی به بیش از 300 ابزار مالی، فرصتهای متنوعی برای کسب درآمد از بازارهای مالی فراهم میآورد. اسپردهای رقابتی و سیستمهای درآمدزایی غیرفعال، تجربه معاملاتی را برای سرمایهگذاران ایرانی بهینه میسازد. با تمرکز بر ارائه مشاورههای مالی بیطرفانه و استراتژیهای مدیریت دارایی، اپوفایننس به مشتریان خود کمک میکند تا با دسترسی به مشاورههای متخصص و خدمات متنوع، به اهداف مالی خود برسند.

آیا اوراق قرضه سرمایهگذاری امنی است؟

اوراق قرضه معمولاً بهعنوان سرمایهگذاریهای کمریسک در نظر گرفته میشوند، بهویژه اگر توسط دولتهای باثبات صادر شوند.

آیا میتوان اوراق قرضه را قبل از سررسید فروخت؟

بله! اوراق قرضه را میتوان در بازار ثانویه قبل از سررسید فروخت.