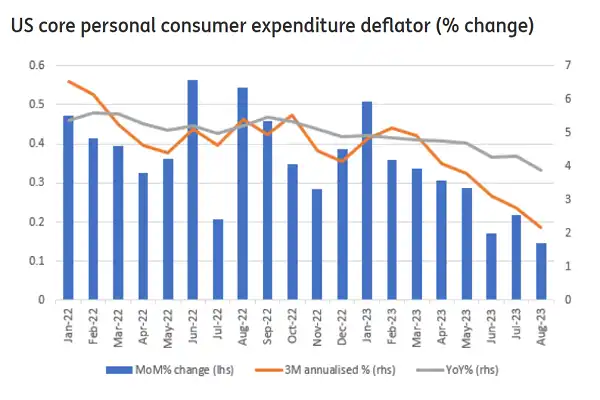

گزارش درآمد و مخارج شخصی ایالات متحده حاوی دادههای زیادی است؛ اما PCE خالص ماهانه، بخش مورد توجه همگان است که در این دوره رشد 0.1 درصدی داشته است. این در حالی است که کارشناسان رشد 0.2 درصدی را پیشبینی میکردند و با توجه به CPI خالص، که پیشتر منتشر شده بود، برخی از اقتصاددانان نگران رشد 0.3 درصدی این شاخص بودند.

بدینترتیب، ما هماکنون سه داده متوالی با رشد 0.2 درصدی یا 0.1 درصدی ماهانه، برای معیار تورمی مورد علاقه فدرال رزرو داریم که نیاز به افزایش نرخ بهره در سهماهه چهارم را تا حد زیادی برطرف میکند. از سوی دیگر، شاخص PCE در بازه سالانه 3.9 درصد افزایش یافت که با توجه به اثر پایه یا بیس افکت، انتظار میرود در چند ماه آینده کاهش بیشتری را تجربه کند.

نرخ سالانه در حال حاضر به هدف 2 درصدی فدرال رزرو نزدیک شده و با فرض اینکه شاهد 0.2 درصد رشد برای بقیه سال باشیم، تورم خالص سالانه تا پایان سال حدود 3 درصد خواهد بود که از نگرانی اعضای هاوکیش فدرال رزرو میکاهد.

نگرانی نسبت به پسانداز خانوارها

در همینحال، درآمد خانوارها 0.4 درصد در ماه گذشته افزایش یافت و هزینهها نیز با 0.4 درصد افزایش همراه شده است. جزئیات گزارش نشان میدهد پسانداز خانوارها کمتر از آنچه قبلاً تصور میشد کاهش یافته و همچنان بیانگر رقم هنگفتی است.

گزارش از 700 میلیارد دلار پسانداز انباشته مربوط به دوران همهگیری کووید 19 سخن میگوید که هم اکنون در دسترس خانوارها است و میتواند هزینههای مصرفکننده را بیش از آنچه قبلاً تصور میشد، انعطافپذیر و قدرتمند نگه دارد.

تا پیش از این گزارش چنین تصور میشد که بسیاری از خانوارهای کم درآمد تا کنون بخش اعظم پساندازهای خود را مصرف کردهاند. این ادعایی بود که در کتاب بژ فدرال رزرو به صراحت بیان شده بود: «برخی از مناطق گزارشهایی را برجسته کردند که نشان میداد مصرفکنندگان ممکن است پسانداز خود را تمام کرده باشند و برای پوشش هزینههای خود به وام گرفتن متکی هستند».

قدرت خانوارها در هزینهکرد، برای فدرال رزرو نگرانکننده است، زیرا میتواند تعادل شکنندهای که بهنفع کاهش تورم بین عرضه و تقاضا شکل گرفته را وارونه سازد.

چشمانداز نرخ بهره در سهماهه چهارم 2023

اکنون سوال مهم این است که آیا کمپین انقباضی فدرال رزرو به پایان خود رسیده است یا خیر؟ نشانههایی برای قبول و رد این فرضیه بهصورت توأمان وجود دارد.

از سویی بازار کار که یکی از پارامترهای کلیدی فدرال رزرو برای تعیین روند سیاستگذاری است اندکی سرد شده است. فرصتهای شغلی کاهش یافته، استخدامها کمتر شده، روند افزایش دستمزدها کند شده و نرخ بیکاری بالاتر رفته است. علاوهبر این، تورم نیز روند نزولی داشته و شاخص PCE نیز همانطور که گفته شد شتاب کمتری دارد.

از سوی دیگر، افزایش شدید بهای نفت در 3 ماه اخیر که ناشی از کمبود عرضه از سوی روسیه و عربستان بوده، در کنار چشمانداز افزایش تقاضا در چین و کاهش ذخایر ایالات متحده، همگی از تداوم رشد بهای انرژی و دورنمای نفت 100 دلاری خبر میدهند. رشد بهای سوخت میتواند تورم ایالات متحده را مجدداً وارد روند صعودی کند و نکته نگرانکننده این است که سیاستهای فدرال رزرو تأثیری بر این بخش نخواهد داشت.

با اینحال، بازارها به فرضیه عدم افزایش نرخ بهره تا پایان سال وزن بیشتری میدهند. در حال حاضر، قیمتگذاری بازارهای سواپ از 80 درصد احتمال برای توقف نرخ بهره در نشست نوامبر و 60 درصد احتمال برای توقف در نشست ماه دسامبر خبر میدهند.