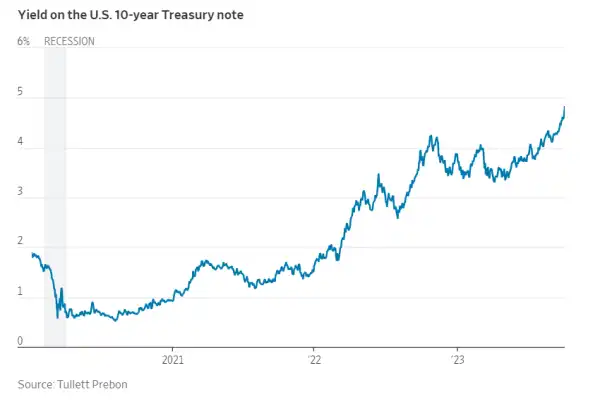

افزایش ناگهانی نرخ بهره بلندمدت به بالاترین میزان در 16 سال اخیر، امیدها برای فرود نرم اقتصاد ایالات متحده را تهدید میکند و عمده نگرانیها به این دلیل است که محرکهای دقیق این حرکت نامشخص است.

فدرال رزرو بهمدت یکونیم سال است که مشغول افزایش نرخ بهره کوتاهمدت است. این افزایشها برای بالا بردن بازدهی اوراق قرضه بلندمدت و مبارزه با تورم از طریق کندکردن اقتصاد طراحی شدهاند؛ اما سرعت آخرین افزایش نرخ ممکن است بهنوعی نقض غرض ختم شود. بازده اوراق 10 ساله خزانهداری روز پنجشنبه به 4.9 درصد رسید که بالاترین سطح از زمان شروع بحران مسکن در سال 2007 است.

در همین حال شاخصهای سهام نیز افت محسوسی را تجربه کردند. اگر افزایش اخیر در هزینههای استقراض – همراه با ریزش قیمت سهام و قویتر شدن دلار – تداوم یابد، این امر میتواند بهطور معناداری اقتصاد ایالات متحده و جهان را در سال آینده دچار رکود کند. سرعت افزایش اخیر، خطر سقوط بازار مالی را نیز افزایش میدهد.

محتملترین دلایل برای فروش اوراق قرضه و افزایش بازدهی، ترکیبی از انتظارات برای رشد بهتر اقتصاد ایالات متحده و نگرانی نسبت به کسری عظیم بودجه فدرال است.

علل افزایش بازدهی اوراق قرضه

با اینحال بهنظر نمیرسد که هیچ یک از عوامل فوقالذکر در حال حاضر باعث افزایش بازدهی شده باشند و بایستی روی پارامترهای دیگری متمرکز شد. این موارد شامل کاهش تقاضا برای اوراق خزانه از سوی سرمایهگذاران خارجی، بانکهای ایالات متحده و مدیران پرتفوی داخلی است که بهطور سنتی اوراق قرضه دولتی را بهعنوان پوششی در برابر رکود بازار سهام و سایر داراییهای پرریسک خریداری میکنند.

از سوی دیگر، افزایش مستمر بازدهی اوراق قرضه برای دولت ایالات متحده پرهزینه خواهد بود، زیرا این کشور مجبور به پرداخت سود بالاتری به دارندگان اوراق قرضه و افزایش بدهیهای خود خواهد بود. بدهی عمومی ایالات متحده طی 8 سال گذشته دو برابر شده و به حدود 26 تریلیون دلار رسیده است.

علاوهبر این، افزایش هزینه دریافت وام، نرخ وام مسکن را به بالاترین حد در 23 سال اخیر رسانده و وامدهندگان بیشتری اکنون نرخهای بالای 7.5 درصد را برای وام ثابت 30 ساله طلب میکنند. هزینههای استقراض بالاتر میتواند بر سهام و سایر داراییها تأثیر بگذارد و منجر به سرمایهگذاری، استخدام و فعالیت اقتصادی ضعیفتر شود.

اقتصاددانان گلدمن ساکس تخمین میزنند که اگر انقباض مالی که از اواخر جولای آغاز شده ادامه یابد، میتواند اقتصاد را در سال آینده یک درصد کوچک کند. این امر میتواند باعث تضعیف احتمال افزایش نرخ بهره توسط فدرال رزرو در اواخر سال جاری شود. لورتا مستر، رئیس فدرال رزرو کلیولند، روز سهشنبه به خبرنگاران گفت: «نرخهای بالاتر بر اقتصاد تأثیر خواهد گذاشت و ما فقط باید آن را در هنگام تنظیم سیاست پولی در نظر بگیریم.»

چشمانداز رشد روشنتر

سرمایهگذاران در هفتههای اخیر به این باور رسیدهاند که فدرال رزرو تقریباً به اوج نرخ بهره رسیده است. با اینحال، آنها انتظار دارند سطح فعلی نرخ بهره تا اواخر سال آینده حفظ شود.

لورتا مستر در این زمینه میگوید: «مقامات فدرال رزرو انتظارات خود را برای رشد اقتصادی در سال آینده افزایش دادهاند، زیرا تحرک در اقتصاد کمی قویتر از آن چیزی است که ما فکر میکردیم و من فکر میکنم این همان کاری است که فعالان بازار انجام میدهند». در همینحال، جروم پاول، رئیس فدرال رزرو در سپتامبر اذعان کرد که افزایش نرخ بهره آنقدر که پیشبینی میشد، اقتصاد را کند نکرده است.

برخی از مقامات بر این باورند که واکنش دولت به همهگیری باعث انعطافپذیری بخش خصوصی در برابر تأثیر نرخهای بهره بالاتر شده است، در حالی که برخی دیگر معتقدند نرخهای بهره برای مدت طولانی بالا نبوده که بهشکل معناداری تقاضا را کاهش دهد.

سرمایهگذاران همچنین با این احتمال دستوپنجه نرم میکنند که اقتصاد جهانی در سالهای آینده با نوسانات تورمی بیشتر مواجه شود. اگر نیروهایی که پس از بحران مالی 2008-2009 پشتوانه تورم پایین و نرخ بهره پایین بودند – از جمله جهانی شدن، جمعیت مطلوب و منابع ارزان انرژی – تضعیف شوند یا جهت معکوس را در پیش بگیرند، چنین رخدادی محتمل خواهد بود.

منبع: والاستریت ژورنال