استفاده از اندیکاتور بولینگر باند (Bollinger Bands) به معاملهگران کمک میکند که با اندازهگیری نوسانات قیمت، باندهای بالا و پایین را حول میانگین متحرک رسم میکند. این باندها به معاملهگران کمک میکنند تا شرایط اشباع خرید و فروش را تشخیص دهند، نقاط ورود و خروج بهینه را پیدا کنند و ریسک معاملات خود را بهتر مدیریت نمایند. برای آشنایی و نحوه استفاده از اندیکاتور بولینگر باند، در ادامه با ما همراه باشید.

مجموعه معاملهگری اپوفایننس، بهعنوان بهترین بروکر ایرانی، یک سیستم عامل پیشرفته و ثابت برای معاملهگران محسوب میشود که به شما اجازه میدهد تا در یک محیط امن و شفاف فعالیتهای مالی خود را انجام دهید. در این مجموعه میتوانید معاملات فارکس، ارزهای دیجیتال، خریدوفروش کالاها و سهامهای بینالمللی را با یک پلتفرم حرفهای تجربه کنید.

اندیکاتور بولینگر باند چیست؟

اندیکاتور بولینگر باند یا باندهای بولینگر (Bollinger Bands) یک ابزار معاملاتی ساده اما کارآمد است که در تعیین نقاط ورود و خروج برای یک معامله استفاده میشود. این باندها اغلب با مشخصکردن نقاط خریدوفروش بیشازحد به معاملهگران کمک میکنند. اگرچه استفاده از باندهای بولینگر بهتنهایی برای معاملات، یک استراتژی خطرناک است، اما ترکیب آن با سایر ابزارها میتواند میزان موفقیت در معاملات را افزایش دهد. ایراد این شاخص تمرکز روی قیمت و نوسانات آن است، درحالیکه بسیاری از اطلاعات مرتبط دیگر را نادیده میگیرد. برای آنکه بتوانید با بهترین روشهای استفاده از اندیکاتور بولینگر باند آشنا شوید، باید بدانید فرمول محاسباتی آن چگونه عمل میکند و این شاخص به ما چه میگوید؟

فرمول محاسباتی باندهای بولینگر

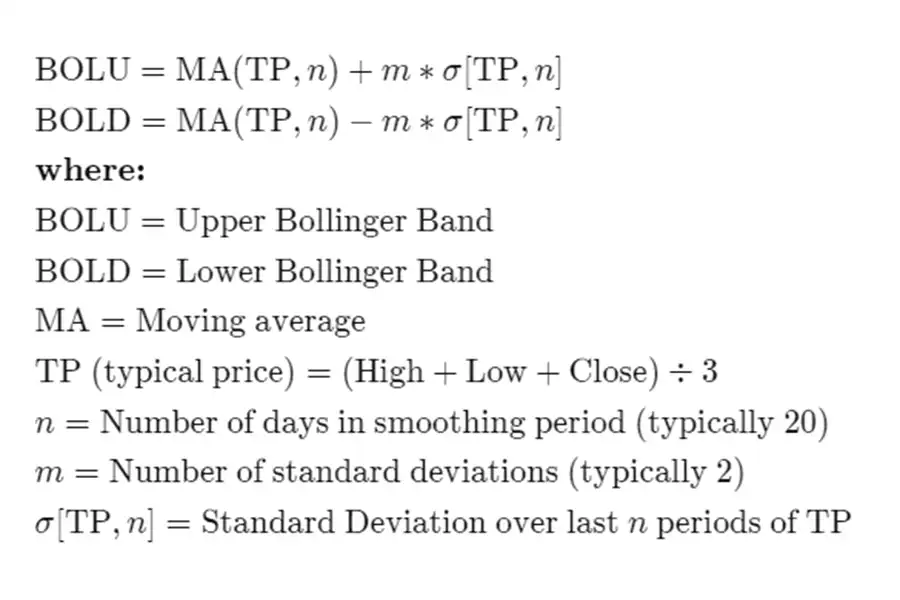

اندیکاتور بولینگر باند از 2 خط آبی در بالاوپایین و 1 خط زرد میانگین متحرک ساده (SMA) در وسط تشکیل شده است. خط میانگین متحرک، دادههای قیمت را بهصورت میانگین اندازهگیری میکند. دو خط بولینگر با نسبت 2 درصد انحراف از خط SMA در نمودار حرکت میکنند تا مناطق اشباع خریدوفروش را ثبت کنند. در زیر بهطورکامل فرمول این شاخص آمده است.

- خط بالایی بولینگر باند= BOLU

- خط پایینی بولینگر باند= BOLD

- میانگین متحرک= MA

- قیمت پیشفرض= TP = (بالاترین قیمت + پایینترین قیمت + قیمت بستهشدن) ÷ 3

- عدد n = طول دوره اندازهگیری (بهصورت پیشفرض 20)

- عدد m = عدد استاندارد میزان انحراف (بهصورت پیشفرض 2)

اولین قدم در استفاده از اندیکاتور بولینگر باند و محاسبه آن، محاسبه میانگین متحرک ساده (SMA) است که معمولاً از 20 دوره استفاده میکند. این شاخص، میانگین قیمتهای بستهشدن را برای 20 دوره بهعنوان اولین نقطه داده محاسبه میکند. با محاسبه این عدد، رقم اولیه برای ادغام در انحراف استاندارد قیمت مطابق با فرمول بالا بهدست میآید. انحراف استاندارد یک اندازهگیری ریاضی از اختلاف میانگین قیمت است که برای مشخصکردن حرکت قیمت در بالا و پایین SMA کاربرد دارد. در واقع انحراف استاندارد، اندازهگیری میکند که اعداد، چقدر از یک مقدار متوسط فاصله دارند.

در فرمول بولینگر باند مقدار انحراف استاندارد 2 است. هر دو خط بولینگر مقدار 2 را در هر نقطه از نمودار با میانگین متحرک (SMA) محاسبه میکنند تا نوارهای بالایی و پایینی تولید شوند. نوار بالایی با جمع عدد 2 و عدد میانگین متحرک ساخته میشود. نوار پایینی با کمکردن عدد 2 از عدد میانگین متحرک ساخته میشود.

بیشتر بخوانید: میانگین متحرک ساده

اندیکاتور بولینگر باند به ما چه میگوید؟

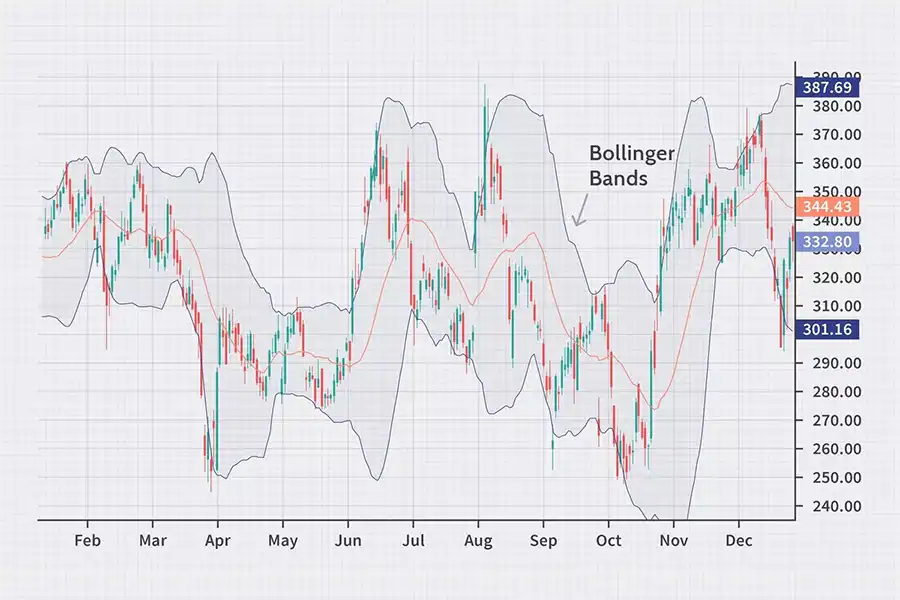

در استفاده از اندیکاتور بولینگر باند، بسیاری از معاملهگران عقیده دارند که هرچه قیمت به باند بالا نزدیکتر شود، بازار خرید اشباع میشود و هرچه قیمت به باند پایین نزدیکتر شود، فروش بیشازحد در بازار افزایش مییابد. این دیدگاه را نمیتوان رد کرد، اما قابل تایید هم نیست. «جان بولینگر» در هنگام استفاده از باندها بهعنوان یک سیستم معاملاتی، نکات مهمی را عنوان میکند. او درمورد نقاط فشار و شکست تعریف جامعی ارائه میدهد.

- فشار در اندیکاتور بولینگر: فشار مفهوم اصلی اندیکاتور باندهای بولینگر است. هنگامی که نوارها به هم نزدیک میشوند و میانگین متحرک را احاطه میکنند، فشار نامیده میشود. ناحیه فشار، یک دوره کم نوسان را نشان میدهد و توسط معاملهگران بهعنوان نشانه مهم افزایش نوسانات در آینده و فرصتهای معاملاتی احتمالی زیرنظر گرفته میشود.

همچنین، هرچه باندها از هم فاصله بیشتری داشتهباشند، نوسان قیمت در یک طرف بازار (صعودی یا نزولی) بیشتر میشود. هرچند باندها نشان نمیدهند که چه زمانی تغییر ممکن است رخ دهد یا قیمت در کدام جهت حرکت کند، اما خروج از ناحیه فشار، قیمت را به یکی از جهات صعودی یا نزولی میکشاند و فرصت معاملاتی فراهم میکند. معاملهگران حرفهای از ناحیههای فشار در اندیکاتور بولینگر باند برای شناسایی حرکت بعدی بازار و نقاط معاملاتی مناسب استفاده میکنند.

- شکستها در اندیکاتور بولینگر: تقریباً 90٪ از نوسانات قیمت بین دو باند بالایی و پایینی بولینگر رخ میدهد. هر شکست در بالا یا پایین باندها قابل توجه است، اما یک سیگنال معاملاتی نیست و بسیاری از سرمایهگذاران به اشتباه فکر میکنند که وقتی قیمت به یکی از باندها میرسد یا از آن فراتر میرود، سیگنال خرید یا فروش است. شکستها هیچ سرنخی از جهت و میزان حرکت قیمت در آینده ارائه نمیدهند و صرفا فاصله قیمت از میانگین متحرک را محاسبه میکنند.

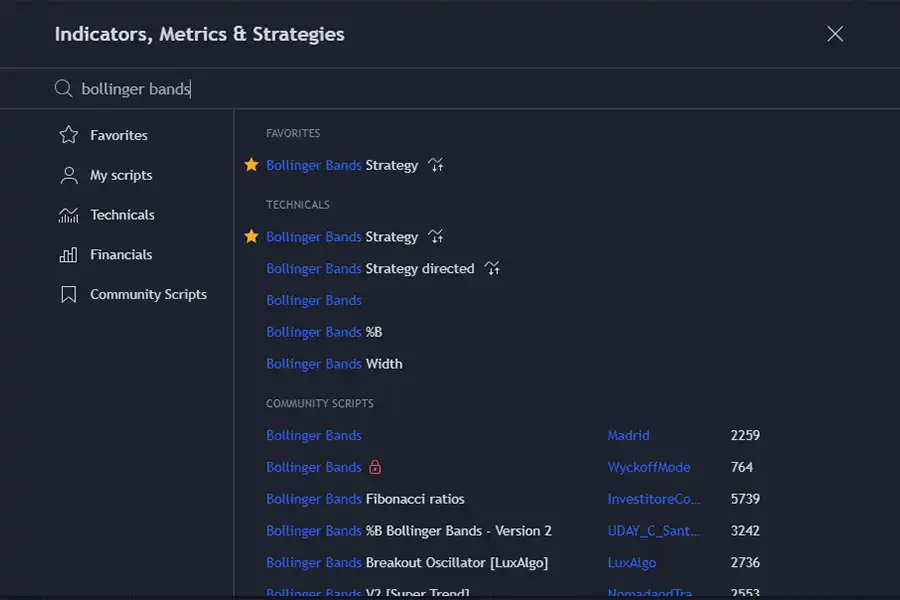

نحوه فعالسازی اندیکاتور بولینگر باند

برای استفاده از اندیکاتور بولینگر باند، باید آن را در چارت فعال کنید. برای این کار واژه Bollinger Bands را در قسمت جستجوی اندیکاتورها بنویسید. روی این اندیکاتور در قسمت نتایج دوبار کلیک کنید تا در چارت ظاهر شود. برای آنکه این اندیکاتور را مطابق با استراتژی معاملاتی خود سفارشیسازی کنید، در چارت روی آن دوبار کلیک کنید. بهترین مقدار طول دوره برای این شاخص 20 است، اما شما میتوانید این عدد را تغییر دهید. همچنین در قسمت StdDev میزان انحراف را افزایش یا کاهش دهید. بهصورت پیشفرض این پارامتر روی 2 قرار دارد.

نحوه استفاده از اندیکاتور بولینگر باند

معمولا نوارهای بالایی و پایینی باندهای بولینگر انحراف استاندارد 2 از میانگین متحرک ساده 20 روزه را دارند و این انحراف میتواند در استفاده از این شاخص به ما کمک کند. هنگامی که قیمت بهطور مرتب باند بالایی بولینگر را لمس میکند، هشدار خرید بیشازحد است. اگر قیمت بهطور مداوم باند پایین را لمس کند، یک هشدار فروش بیشازحد محسوب میشود. این دادهها بهتنهایی سیگنال معاملاتی به حساب نمیآیند، اما ترکیب آنها با شاخصها و ابزارهای دیگر میتواند به ما در معاملات کمک کند.

معاملهگران باتجربه، اغلب باندهای بولینگر را همراه با شاخص قدرت نسبی (RSI) و همچنین شاخص پهنای باند (BandWidth)، استفاده میکنند. این معاملهگران با ترکیب اندیکاتور پهنای باند و ناحیه فشار در بولینگر، میزان حرکت قیمت در آینده را پیشبینی میکنند. از آنجاییکه باندهای Bollinger دارای دو انحراف +/- در اطراف یک SMA هستند، باید انتظار داشتهباشیم که تقریباً 95٪ مواقع، این پیشبینی از عملکرد قیمت درست باشد، زیرا قیمت در درون این باندها بالا و پایین میرود.

استراتژی خریدوفروش بیشازحد در اندیکاتور بولینگر باند

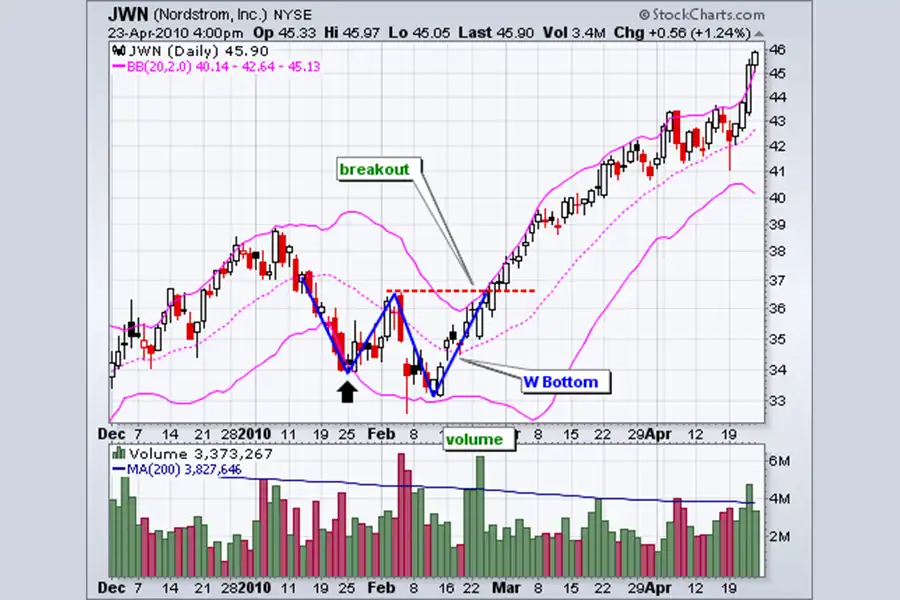

یک رویکرد رایج برای استفاده از اندیکاتور بولینگر باند، شناسایی شرایط بازار اشباع خریدوفروش است. هنگامی که قیمت یک دارایی به زیر باند پایین بولینگر میرسد، قیمتها شاید بیشازحد کاهشیافته و بهدنبال یک جهش بازگشتی هستند. از سوی دیگر، زمانی که قیمت به بالای باند بالایی بولینگر میرود، ممکن است بازار از خرید اشباع شود و قیمت برگردد. استفاده از باندها بهعنوان شاخصهای بیش خرید یا بیش فروش برمفهوم بازگشت میانگین قیمت متکی است. با بازگشت میانگین قیمت فرض میشود که اگر قیمت بهطور قابلتوجهی از میانگین انحراف داشتهباشد، در نهایت به قیمت میانگین برمیگردد.

در بازارهای رنج و دارای سقف و کف مشخص، استراتژیهای بازگشت میانگین (بازگشت قیمت از مناطق اشباع) میتوانند به خوبی کار کنند، زیرا قیمتها بین دو باند مانند یک توپ جهنده حرکت میکنند. با اینحال، اندیکاتور باندهای بولینگر همیشه سیگنالهای خریدوفروش دقیقی ارائه نمیدهد. برای مثال، در طول یک روند قوی، معاملهگر با خطر قرارگرفتن در معاملات اشتباه مواجه میشود، زیرا قیمت در این اندیکاتور خیلی زود به نقاط اشباع میرسد، ولی همیشه این نقاط قیمت را معکوس نمیکنند.

برای کمک به رفع این مشکل، معاملهگر باید بهجهت کلی روند قیمت نگاه کند و سپس فقط، مطابق سیگنالی وارد معامله شود که با روند همسو است. بهعنوان مثال، اگر روند نزولی است، تنها زمانی که باند بالایی لمس شده است، وارد معامله فروش شود. درجاییکه روند صعودی است، معاملهگر میتواند با لمس باند پایینی توسط قیمت وارد معاملات خرید شود.

بیشتر بخوانید: اندیکاتور مومنتوم

بیشتر بخوانید: تشخیص روند بازار

استراتژی بولینگر باند اضافه

رویکرد دیگر در استفاده از اندیکاتور بولینگر باند اینکه در باندهای بولینگر، یک خط میانگین متحرک (SMA) وجود دارد که قیمت به آن و باندهای بالا و پایین واکنش نشان میدهد. معاملهگران با توجه به محدوده نوسان قیمت در وسط باندهای بولینگر صعودی بهطور مداوم سعی میکنند در کف قیمت بخرند و در سقف قیمتی بفروشند. اما این خریدوفروش همیشه منجربه سود نمیشود. برای مثال، درجاییکه اشباع خرید ظاهر میشود، معاملهگر وارد معامله فروش میشود، ولی روند صعودی همچنان ادامه دارد. در چنین حالتی حدضرر معاملهگر لمس میشود.

استراتژی بولینگر باند اضافه، کمک میکند تا روند قیمت راحتتر شناسایی شود و جلوی ضرر معاملهگران را بگیرد. برای این کار بهجای یک اندیکاتور از 2 اندیکاتور بولینگر روی چارت استفاده میشود. یکی از این اندیکاتورها روی دوره پیشفرض 20 و دیگری روی 10 قرار میگیرد. سپس از قسمت شمایل (Style) باندهای بالایی و پایینی اندیکاتور با طول دوره 10 را حذف میکنیم. با این کار فقط اندیکاتور میانگین متحرک 10 روزه روی چارت باقی میماند که بهدلیل کمبودن دوره میانگین، به قیمت نزدیکتر است. این نزدیکی به قیمت ما را از تغییرات قیمت زودترآگاه میکند و اگر شکست قیمتی نزدیک باشد، زودتر از معامله خارج میشویم.

استفاده از اندیکاتور بولینگر باند دوگانه برای سنجش روندها، میزان خطای ما را کاهش میدهد. در واقع، بولینگر انحراف را اندازهگیری میکند، بههمین دلیل استفاده از دو مجموعه Bollinger Bands با پارامتر «انحراف استاندارد» و دیگری با تنظیمات معمولی «انحراف سفارشی»، کمک میکند تا قیمت را درون بولینگر باند راحتتر ارزیابی کنیم. این استراتژی را اگر با شاخص قدرت نسبی (RSI) ترکیب کنید، در معاملات خود شانس بیشتری برای موفقیت دارید.

استراتژی معاملات صعودی با استفاده از اندیکاتور بولینگر باند

باندهای بولینگر را میتوان برای تعیین میزان افزایش قیمت دارایی و زمان معکوسشدن یا از دستدادن قدرت آن استفاده کرد. اگر یک روند صعودی به اندازه کافی قوی باشد، بهطور منظم به باند بالایی خواهد رسید. یک روند صعودی که به باند بالایی میرسد نشاندهنده سهام درحال افزایش است و معاملهگران میتوانند از این فرصت برای خرید استفاده کنند. اگر قیمت در روندهای صعودی، اصلاح کند و به باند میانی برسد و دوباره به باند بالایی برگردد، نشاندهنده قدرت زیاد خریداران است. بهطورکلی، یک قیمت در روند صعودی نباید باند پایین را لمس کند و اگر این اتفاق افتاد، هشداری برای معکوسشدن یا از دستدادن قدرت روند قیمت است.

بیشتر معاملهگران تکنیکال قصد دارند از روندهای صعودی قوی قبل از معکوسشدن قیمت سود ببرند. هنگامی که قیمت سهام نتواند به اوج جدیدی برسد، معاملهگران تمایل دارند دارایی را در این نقطه بفروشند تا از متحملشدن زیان ناشی از بازگشت روند جلوگیری کنند. معاملهگران حرفهای، رفتار یک روند صعودی را برای اینکه بدانند چه زمانی قوی یا ضعیف است، با استفاده از اندیکاتور بولینگر باند بررسی میکنند.

استراتژی معاملات نزولی با استفاده از اندیکاتور بولینگر باند

از باندهای بولینگر میتوان برای تعیین میزان سقوط یک دارایی و زمان بازگشت بالقوه به روند صعودی استفاده کرد. در یک روند نزولی قوی، قیمت در امتداد باند پایین حرکت خواهد کرد و این نشان میدهد که فعالیت فروشندگان همچنان قوی است. اما اگر قیمت نتواند بهطورمداوم باند پایینی بولینگر را لمس کند یا در امتداد باند پایین حرکت کند، نشانهای از این است که روند نزولی ممکن است شتاب خود را از دست بدهد.

هنگامی که قیمت اصلاح میکند و به زیر باند میانی میرسد، سپس به باند پایین باز میگردد، این نشانه قدرت روند نزولی و حضور فروشندگان است. در یک روند نزولی، قیمتها نباید به باند بالایی برسند، زیرا این نشان میدهد که روند ممکن است معکوس یا کند شود.

بیشتر بخوانید: بازگشت روند در بازارهای مالی

محدودیتهای اندیکاتور باندهای بولینگر

اگرچه باندهای بولینگر ابزارهای مفیدی برای معاملهگران فنی محسوب میشوند، اما چند محدودیت وجود دارد که معاملهگران باید آنها در نظر بگیرند. یکی از این محدودیتها این است که شاخص باندهای بولینگر عمدتاً واکنشی هستند و پیشبینیکننده نیستند. این باندها به تغییرات در حرکات قیمت، در روند صعودی یا نزولی واکنش نشان میدهند، اما آینده قیمتها را پیشبینی نمیکنند.

بهعبارت دیگر، مانند اکثر اندیکاتورهای فنی، باندهای بولینگر یک اندیکاتور عقبمانده از قیمت به حساب میآید. عقبماندگی شاخص بولینگر باند به این دلیل است که براساس یک میانگین متحرک ساده (SMA) دادهها را بررسی میکند. اگرچه استفاده از اندیکاتور بولینگر باند به معاملهگران در شناسایی روندهای قیمتی کمک میکند، اما از این ابزار بهتنهایی برای پیشبینی قیمت نمیتوان استفاده کرد.

یکیدیگر از محدودیتهای Bollinger Bands این است که تنظیمات استاندارد آن، برای همه معاملهگران کاربرد ندارد. معاملهگران باید مطابق با استراتژی معاملاتی خود در دورههای مختلف روزانه، هفتگی یا ساعتی، تنظیماتی مناسب خود را برای این شاخص پیدا کنند. همانطوریکه اثربخشی Bollinger Bands از بازاری به بازار دیگر متفاوت است، از معاملهگری به معاملهگر دیگر نیز تفاوت دارد.

اندیکاتور بولینگر باند یک سیستم معاملاتی مستقل نیست، بلکه فقط یک شاخص طراحی شده است تا اطلاعاتی در مورد نوسانات قیمت به معاملهگران ارائه دهد. توسعهدهنده این اندیکاتور پیشنهاد میدهد که در کنار بولینگر باند، از دو یا سه شاخص دیگر استفاده کنید. برخی از این تکنیکهای فنی شامل واگرایی و همگرایی، میانگین متحرک (MACD)، حجم (Volume) در تعادل و شاخص قدرت نسبی (RSI) است.

Bollinger Bands یا اندیکاتور باندهای بولینگر یک ابزار تحلیل تکنیکال است که توسط جان بولینگر در دهه 1980 برای معاملات سهام توسعه پیدا کرد. باندها شامل یک شاخص نوسانی برای بررسی نقاط بالا و پایین قیمت نسبی اوراق بهادار هستند. نوسانات قیمت در این اندیکاتور با استفاده از انحراف استاندارد اندازهگیری میشوند تا نقاط اشباع خریدوفروش در نمودار مشخص شود.

بیشتر بخوانید: اندیکاتور حجم چیست؟

باندهای بولینگر درصورت افزایش قیمت گسترده میشوند و با کاهش قیمت باریک میشوند. با توجه به ماهیت پویایی این شاخص، میتوان از آن در معاملات انواع اوراق بهادار، ارزهای دیجیتال و سایر بازارهای مالی استفاده کرد. هرچند این اندیکاتور برای شناسایی روند عالی است، اما نباید از آن به تنهایی در تایید سیگنالها استفاده شود. بهتر است در کنار این شاخص از شاخصهای حجم و قدرت نسبی نیز همزمان استفاده شود. بهطورکلی استفاده از اندیکاتور بولینگر باند این مزیت را دارد که نوسان قیمت در مناطق خریدوفروش بیشازحد میتواند نقاط شکست قیمت و ورود به معاملات را مشخص کند.

مجموعه مالی اپوفایننس بهترین پلتفرم معاملاتی به زبان فارسی است که امکانات زیادی دارد. با ثبتنام در این بروکر میتوانید تمامی سهامهای بینالمللی، کالاها، ارزهای دیجیتال و خرید وفروش در بازار جهانی فارکس را تجربه کنید. از خدمات دیگر این کارگزاری امکان سوشال ترید و کپی ترید با امنیت و شفافیت بالا است.

از اندیکاتور بولینگر باند در چه روندهایی میتوان استفاده کرد؟

استفاده از اندیکاتور بولینگر باند فقط مختص روندهای صعودی یا نزولی نیست. از این ابزار فنی نهتنها معاملهگران روند بهرهبرداری میکنند، بلکه برای معاملهگرانی که دوست دارند از فرسودگی روند یا معکوسشدن قیمت نیز سود ببرند، کاربرد دارد. در واقع جهت قیمت مهم نیست، بلکه شناسایی آن مهم است. با استفاده از باندهای بولینگر در هر جهت از بازار، زمانی که تغییر جهت شناسایی شود میتوانید وارد معاملات خرید یا فروش شوید. نکته مهم در استفاده از این اندیکاتور ترکیب آن با ابزارهای دیگر معاملهگری برای موفقیت بیشتر معاملات است.

در اندیکاتور بولینگر باند دوگانه، چه زمانی باید از معامله خرید خارج شد؟

در مورد نقطه خروج از معامله، پاسخ برای هر معاملهگر متفاوت است، اما یک احتمال معقول این است که اگر کندل قیمتی در نمودارهای کندل صعودی، قرمز شود و بیش از 75 درصد بدنه آن زیر «منطقه خرید» باشد، باید آن معامله را بست. با استفاده از قانون 75 درصد، در آن نقطه، قیمت به وضوح از روند خارج شده است و این خروج هشداری برای تغییر روند محسوب میشود. در روند نزولی نیز اگر کندل قیمتی در نمودار نزولی، سبز شود و بیش از 75 درصد بدنه آن بالای «منطقه فروش» باشد، معامله فروش خود را باید ببندیم.

تفاوت باندهای بولینگر و کانالهای کلتنر چیست؟

Bollinger Bands و کانالهای کلتنر شاخصهای متفاوت، اما مشابه هستند. اندیکاتور بولینگر باند از انحراف استاندارد و میانگین متحرک قیمت برای محاسبات زیربنایی استفاده میکند، در حالی که کانالهای کلتنر از میانگین محدوده واقعی (ATR) استفاده میکنند که معیاری از نوسانات براساس دامنه معاملات در اوراق بهادار است. بااینحال هیچ کدام از این دو شاخص نسبت به یکدیگر برتری ندارند. ازآنجاییکه کانالهای Keltner از میانگین محدوده واقعی بهجای انحراف استاندارد استفاده میکنند، سیگنالهای خریدوفروش بیشتر در کانالهای کلتنر نسبت به زمانی که از بولینگر استفاده میشود، وجود دارد.