الگوهای هارمونیک، ساختارهای قیمتی هندسی دقیقی هستند که با استفاده از سطوح فیبوناچی، نقاط عطف بالقوه (بازگشتی یا ادامهدهنده) در بازار را شناسایی میکنند. کاربرد اصلی آنها، کمک به معاملهگران برای یافتن فرصتهای معاملاتی با احتمال موفقیت بالا و تعیین نقاط ورود و خروج بهینه است. برای آشنایی کامل با انواع این الگوها و نحوه استفاده عملی از آنها در تحلیل تکنیکال، ادامه این مقاله از مجله اپو بلاگ، بهترین بروکر برای ایرانیان را مطالعه فرمایید.

الگوی هارمونیک چیست؟

الگوهای هارمونیک در معاملات، الگوهایی هستند که میتوان از آنها برای تشخیص روندهای خاص استفاده کرد. این ساختارها بر اساس پارامترهای مختلفی مانند نسبتهای فیبوناچی و چرخههای بازار هستند. این الگوها این مطلب را خاطرنشان میسازند که در طول زمان باید منتظر تکرارشان بود. تحلیلگران، بهخوبی از این الگوها استفاده و قیمت یک دارایی را در روزها و ماههای آینده مشخص میکنند.

شناسایی الگوهای هارمونیک، روشی است که ریشه در نسبت اولیه یا مشتقی از آن (0.618 یا 1.618) دارد و در تمام طبیعت، ساختار محیط و رویدادها و ساختارهای ایجادشده توسط انسان قابل مشاهده است.

معرفی دنباله فیبوناچی

دنباله فیبوناچی در واقع یک دنباله اعداد است که با جمع دو عدد قبلی خود، ایجاد میشود. این دنباله بهصورت زیر است:

0، 1، 1، 2، 3، 5، 8، 13، 21، 34، 55، 89، 144، …

دنباله فیبوناچی، در بسیاری از الگوهای هارمونیک بهکار میرود. خطوط فیبوناچی، خطوط حمایت و مقاومتی هستند که درصدهای خاص از روند و حرکت سهم را نشان میدهند.

بیشتر بخوانید: کمان فیبوناچی

انواع الگوی هارمونیک

تحلیلگران بازار، با توجه به تجربهای که دارند، میتوانند انواع گوناگون الگوهای هارمونیک را از یکدیگر تشخیص دهند. هر کدام از این الگوها، اشکال و ساختارهای متفاوتی دارند و پارامترهای مختلفی را نشان میدهند. این الگوها همانند نظریه امواج الیوت، در تنظیم استراتژیهای معاملهگران کمک شایانی میکنند. انواع این الگوها عبارتند از:

- الگوی ABCD

- خفاش

- کوسه

- خرچنگ

- پروانه

- گارتلی

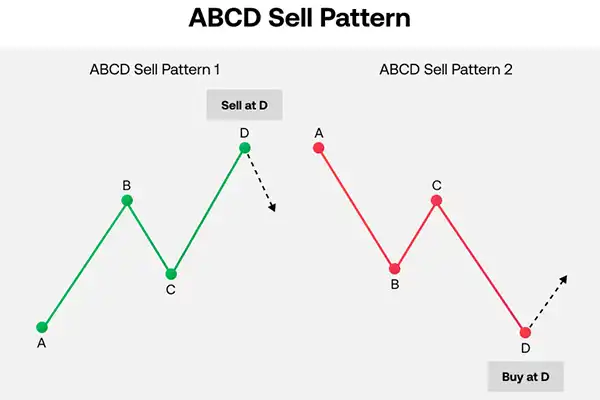

الگوی ABCD

این الگو یکی از سادهترین الگوهای هارمونیک محسوب میشود. الگوی ABCD بهواسطه سادگی و توانمندیهای منحصر بهفرد خود، یکی از ابزارهای قدرتمند در تحلیل تکنیکال محسوب میشود که به معاملهگران در تعیین دقیقتر نقاط ورود و خروج کمک شایانی میکند. بیشتر تحلیلگران، این الگو را پایه و اساس سایر الگوهای هارمونیک میدانند. این الگو در دو حالت صعودی و نزولی نمایان میشود. تسلط بر این الگو به معاملهگران این امکان را میدهد که در بازارهای پر نوسان تصمیمات بهتری بگیرند و ریسکهای خود را مدیریت کنند. معاملهگران، برای اینکه بتوانند به درستی از آن استفاده کنند، باید کاملاً به آن مسلط باشند.

این الگو به معاملهگران کمک میکند تا روندهای بازار را بهتر درک کنند و از حرکات قیمت بهرهبرداری نمایند. تحلیلگران میتوانند با استفاده از این الگو، نقاط بازگشت قیمت را مشخص کنند و استراتژیهای معاملاتی خود را بر اساس آن تنظیم نمایند. علاوبر این، ترکیب الگوی ABCD که یکی از الگوهای هارمونیک است با ابزارهای دیگر تحلیل تکنیکال، مانند خطوط روند و سطوح فیبوناچی، میتواند به تقویت تحلیلها و افزایش دقت پیشبینیها کمک کند.

الگوی ABCD صعودی

این الگو، حرکت خود را با افت قیمت از نقطه A شروع میکند و سپس از نقطه B قیمت دچار تغییر روند شده و تا نقطه C ادامه پیدا میکند. حرکت از نقطه A به B نشاندهنده یک روند نزولی است که بهدنبال آن، تغییر احساسات بازار و تمایل به خرید در نقطه B شکل میگیرد. حرکت بعدی قیمت، مربوط به نقطه D است که یک حرکت اصلاحی محسوب میشود.

نقطه D بهعنوان نقطهای کلیدی در نظر گرفته میشود، چون در اینجا قیمت به سطح حمایتی خود میرسد. نقطه D ابتدای روند صعودی بازار است و معاملهگران میتوانند، سفارشات خرید خود را ثبت کنند. این نقطه معمولاً بهعنوان یک سیگنال قوی برای ورود به بازار در نظر گرفته میشود. علاوهبر این، معاملهگران باید به حجم معاملات و سایر شاخصهای تکنیکال توجه کنند تا تأیید بیشتری برای تصمیمات خود داشته باشند.

الگوی ABCD نزولی

الگوی نزولی ABCD حرکت خود را از نقطه A بهوسیله یک موج صعودی شروع میکند و تا B ادامه مییابد. این الگو نشاندهنده یک روند صعودی است که به اوج خود میرسد و سپس به نقطه B میرسد، جایی که احساسات بازار شروع به تغییر میکند. از نقطه B تا C حرکت نزولی تشکیل میشود. این مرحله معمولاً نشاندهنده فروشندگان قوی است که بهدنبال کاهش قیمت هستند.

آخرین حرکت، مربوط به پایه CD است. در نقطه D باید سفارشات خرید را فعال کرد. نقطه D در این الگو بهعنوان یک سطح کلیدی برای شناسایی نقاط ورود به بازار در نظر گرفته میشود. معاملهگران باید دقت کنند در این مرحله، آیا نشانههای تأیید از دیگر ابزارهای تحلیل تکنیکال وجود دارد یا خیر.

شناسایی دقیق نقاط کلیدی در نمودارها

یکی از مهارتهای اساسی و بسیار مهمی که هر معاملهگری برای دستیابی به موفقیت در بازارهای مالی، بهویژه هنگام کاربرد الگوهای هارمونیک باید به آن تسلط داشته باشد، توانایی تشخیص دقیق و بینقص نقاط کلیدی مانند A، B، C و D است. این نقاط در واقع بهعنوان ستون اصلی ساختار الگوهای هارمونیک عمل کرده و نقش تعیینکنندهای در تحلیل صحیح و تصمیمگیریهای سودآور ایفا میکنند.

این نقاط که بهعنوان نقاط راهبردی تلقی میشوند، معمولاً نقشی اساسی در پایهریزی تحلیل الگوها و بررسی نوسانات قیمتی بازی میکنند. شناسایی و تحلیل صحیح این نقاط، نهتنها به درک بهتری از شرایط فعلی بازار کمک میکند، بلکه ابزاری موثر برای پیشبینی روندهای آتی نیز محسوب میشود. برای کسب مهارت در این زمینه، معاملهگران باید تلاش مستمر در یادگیری اصول پیشرفته تحلیل تکنیکال داشته باشند، همچنین با تمرینهای عملی منظم و تجربهکردن مداوم، تسلط بیشتری بر این هنر پیچیده پیدا کنند.

بیشتر بخوانید: الگوی کوسه چیست؟

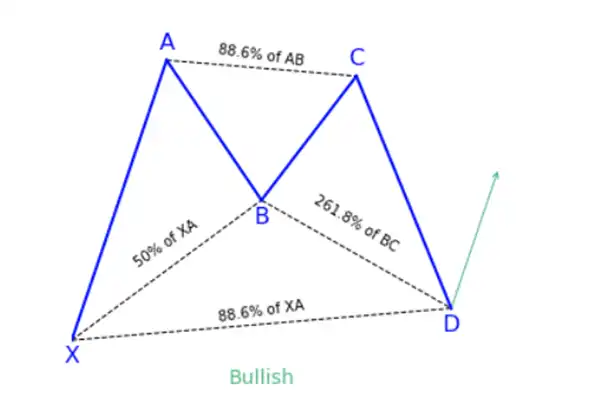

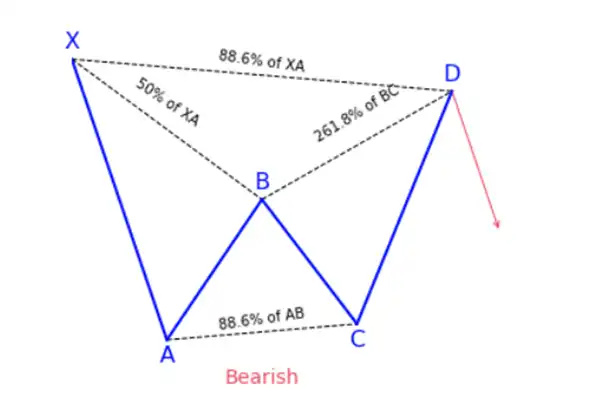

الگوی هارمونیک خفاش (Bat)

الگوی خفاش یک الگوی ساده XABCD است که از چهار نوسان قیمت و پنج نقطه محوری X، A، B، C و D تشکیل شده است. تحلیلگران، نمودار بازار فارکس را بررسی میکنند و بهدنبال چنین الگوهایی هستند. این الگو بهویژه در حوزه بازارهای مالی اهمیت ویژهای پیدا کرده است، چراکه توانایی ارائه نقاط ورود و خروج بهینه را برای معاملهگران فراهم میکند. با شناسایی و تحلیل صحیح این الگو، معاملهگران قادر خواهند بود با دقت و اطمینان بیشتری به تغییرات قیمت واکنش نشان داده و تصمیمگیریهای معاملاتی خود را بر اساس اطمینان به الگوهای هارمونیک انجام دهند.

همانند سایر الگوهای هارمونیک XABCD، الگوی Bat نیز از نقطه X شروع میشود و نقاط A، B و C را طی میکند و در پایان به نقطه D میرسد و دو موج ضربهای و دو موج اصلاحی ایجاد میکند. نوسانات XA و CD امواج ضربهای هستند، در حالی که نوسانات AB و BC امواج اصلاحی نامیده میشوند.

هر یک از این نقاط دارای ویژگیهای خاصی هستند که در تحلیل الگو نقش مهمی ایفا میکنند. بهعنوانمثال، نقطه A باید در سطح خاصی از نوسان XA قرار گیرد تا الگو معتبر باشد. همچنین، نسبتهای فیبوناچی برای تعیین این سطوح بسیار حیاتی هستند و به معاملهگران اجازه میدهند تا نقاط ورود و خروج بهینهتری را شناسایی کنند.

همانطور که در شکل میبینید، نوسان AB بهعنوان اصلاح حرکت XA شناخته میشود، در حالی که نوسان BC یک اصلاح حرکت AB است. سپس نوسان CD میآید که از نقطه B فراتر میرود اما نمیتواند خود را به نقطه X برساند. این الگو شباهت بسیاری به الگوی گارتلی دارد؛ با این تفاوت که در نسبتهای فیبوناچی با یکدیگر فرق میکنند. مانند سایر الگوهای هارمونیک، الگوی Bat میتواند جهتگیری صعودی یا نزولی داشتهباشد.

در الگوهای هارمونیک، نسبتهای فیبوناچی میتوانند بهعنوان ابزارهای مهمی برای تعیین سطوح اصلاحی و اهداف قیمتی استفاده شوند. برای مثال، نوسان AB معمولاً بین 38.2% تا 50% از نوسان XA اصلاح میشود، درحالی که نوسان BC معمولاً بین 38.2% تا 88.6% از نوسان AB قرار میگیرد. این نسبتها به تحلیلگران کمک میکند تا نقاط قوت و ضعف الگو را شناسایی کنند.

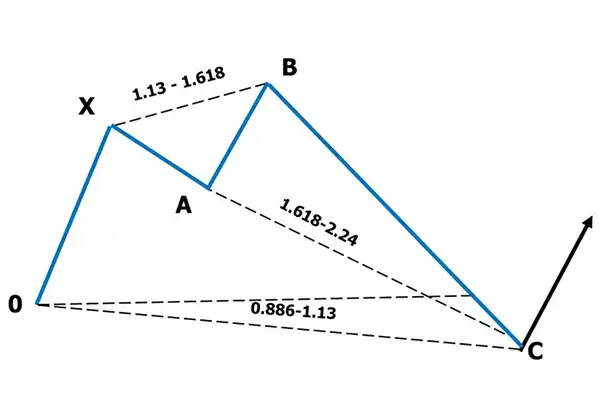

الگوی هارمونیک کوسه (Shark)

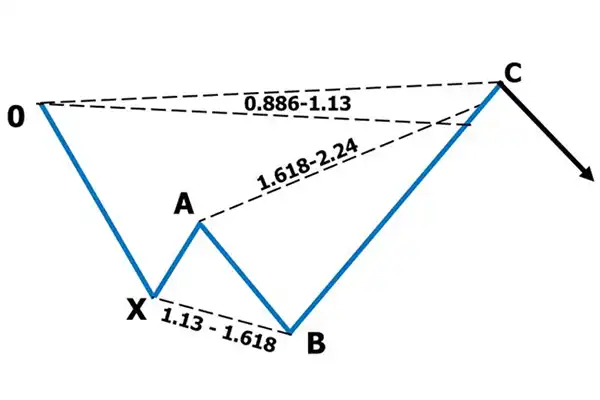

بیشتر تحلیلگران از الگوی کوسه در معاملات خود برای شناسایی فرصتهای معاملاتی و کسب سودهای بالقوه استفاده میکنند. مانند سایر الگوها، الگوی کوسه نیز از پنج نقطه نوسان و چهار نوسان قیمت تشکیل شده است که همگی از روابط فیبوناچی پیروی میکنند.

نقاط تشکیلدهنده این الگو به گونه دیگری نامگذاری میشود. این نقاط عبارتند از O، X، A، B و C. این الگو نیز همانند سایر الگوهای هارمونیک در انتهای یک روند تشکیل میشود و بعد از آن باید انتظار معکوس شدن روند را داشت.

- نقطه O: نقطه O بهعنوان نقطه شروع الگو شناخته میشود و نشانهای واضح از آغاز یک حرکت جدید در الگوهای هارمونیک بهشمار میرود. بهطور معمول، این نقطه در پایان یک روند نزولی ظاهر میشود، جایی که بازار پس از طی یک دوره کاهش قیمت، آماده تغییر مسیر است. شناسایی صحیح این نقطه میتواند برای معاملهگران بسیار حیاتی باشد، زیرا زمان ورود به بازار را بهتر مشخص میکند. در این مرحله حساس، توجه دقیق به سیگنالها و عوامل تأثیرگذار بازار ضروری است تا از ورود به موقعیتهایی با ریسک بالا یا اشتباهات استراتژیک جلوگیری شود.

- نقطه X: نقطه X به نقطهای اشاره دارد که معرف اوج حرکت اولیه است و غالباً بهعنوان مرحلهای از اصلاح قیمتی شناخته میشود. در این مرحله، معمولاً پس از یک جهش در قیمت، بازار وارد فاز اصلاحی کوتاهمدت میشود و تغییرات موقتی را تجربه میکند. این اصلاحات قیمتی فرصتی منحصربهفرد برای معاملهگران محسوب میشود تا سهام، ارز یا دارایی موردنظر خود را با قیمتی پایینتر تهیه کنند. با اینحال، این مرحله نیازمند دقت و تحلیل ویژه است، چرا که هرگونه تصمیم عجولانه میتواند به زیان منجر شود. بنابراین توجه مداوم به روند قیمت و عوامل تکنیکالی از اهمیت زیادی برخوردار است.

- نقطه A: نقطه A بیانگر بازگشت قیمت به سمت بالا و تشکیل یک روند صعودی جدید است. این نقطه معمولاً در انتهای یک مرحله اصلاح قیمتی پدیدار میشود و تثبیت آن میتواند علامتی برای آغاز حرکت صعودی بلندمدت باشد. معاملهگران باید در این مرحله به جزئیات نمودارهای کندلی، اندیکاتورهای تکنیکالی و دیگر الگوهای مرتبط دقت کنند تا نقطه A را بهدرستی شناسایی کرده و احتمال خطا را کاهش دهند. شناسایی صحیح این نقطه، نهتنها اعتماد معاملهگران را تقویت میکند، بلکه آنها را قادر میسازد با برنامهریزی دقیقتر و استراتژیهای بهتر وارد معاملات شوند.

- پایه BC بهعنوان انتهای روند شناخته میشود و معمولاً نشاندهنده تغییر جهت قیمت است. این پایه با بررسی حجم معاملات در این مرحله، میتواند به تحلیل دقیقتر کمک کند.

- پایه OX اولین پایه در این الگو است. قیمت از نقطه O تا نقطه X بالا میرود و بهنظر میرسد که ماهیت یک حرکت ضربهای را دارد. این حرکت میتواند نشاندهنده یک فرصت خرید باشد و در این مرحله، تحلیلگران باید به حجم معاملات و دیگر شاخصهای تکنیکال توجه کنند. همچنین، بررسی روند کلی بازار در این مرحله اهمیت دارد.

- پایه XA مرحله دوم از حرکت را نشان میدهد و باید کمتر از 100٪ حرکت OX را اصلاح کند. این نکته مهم است چون نشان میدهد بازار هنوز تمایل به ادامه روند قبلی دارد و معاملهگران باید به این موضوع توجه کنند. در اینجا، استفاده از ابزارهای فیبوناچی برای شناسایی سطوح اصلاح میتواند بسیار مفید باشد.

- پس از اینکه نقطه A تثبیت شد، قیمت شروع به حرکت به سمت بالا میکند. پایه AB سومین حرکت از این الگو را نشان میدهد. این حرکت قیمت فراتر از نقطه X میرود. در نهایت، مشاهده میشود که پایه AB به اندازه ۱۱۳ الی ۱۶۱ درصدی از حرکت قبل از خودش را پوشش میدهد.

- پایه BC بهعنوان مرحله پایانی در این الگو شناخته میشود. شروع قیمت در نقطه B ماهیت تکانشی یا همان ضربهای هیجانی را دارد و بلافاصله حرکت به سمت پایین شروع میشود و قیمت در حدود ۱۶۱ الی ۲۲۴ درصد از طول XA را طی میکند. توجه به این مرحله میتواند به معاملهگران کمک کند تا از نوسانات ناگهانی قیمت محافظت کنند. در اینجا، استفاده از استاپلاسها و مدیریت ریسک اهمیت بیشتری پیدا میکند.

- نقطه C پایان این الگو را نشان میدهد و با تثبیت خود، ساختار را تکمیل میکند. در این نقطه باید منتظر معکوس شدن جهت حرکت بازار بود.

الگوی کوسه صعودی

در انتهای یک روند نزولی، این الگو تشکیل میشود و با نمایش خود، به معاملهگران این پیام را میرساند که باید خود را برای باز کردن موقعیتهای معاملاتی جدید آماده کنند. برای درک این الگو، بهتر است تا نسبتهای فیبوناچی مطالعه شود. این الگو بهصورت ویژه و با دقت فراوان برای شناسایی دقیق نقاط ورود و خروج در شرایط خاص بازارهای نزولی طراحی شده است. هدف اصلی آن، فراهم کردن ابزاری کاربردی برای معاملهگران است تا بتوانند با بهرهگیری از این ابزار تحلیلی، به شکلی مؤثر و هوشمندانه از فرصتهای موجود در نوسانات پیچیده و گاه غیرقابل پیشبینی بازار استفاده کنند.

الگوی کوسه نزولی

بر خلاف الگوی قبلی، این الگو در پایان یک روند صعودی شکل میگیرد و این پیام را به معاملهگران میرساند که پوزیشنهای باز خود را مدیریت کنند که احتمال دارد دیگر قیمت روند صعودی را طی نکند و وارد سراشیبی ریزش شود. این الگو معاملهگران را تشویق میکند تا معاملات خود را از حالت خرید به حالت فروش تغییر بدهند.

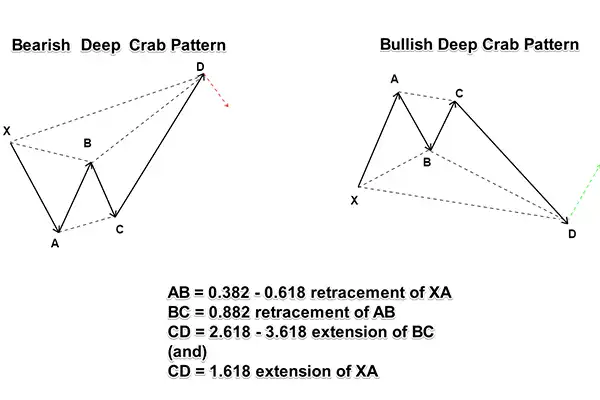

الگوی هارمونیک خرچنگ (Crab)

الگوی هارمونیک خرچنگ استراتژی خوبی را در دسترس تریدرها قرار میدهد تا معاملات خود را انجام دهند. تحلیلگران فارکس، همیشه در هنگام استفاده از این الگو، مراقب حرکتهای شدید و شارپی قیمت هستند. این الگو، مانند سایر الگوهای هارمونیک، به معاملهگران اجازه میدهد تا از نبض و ریتم بازار، به نفع خود استفاده کنند. این الگو بهویژه برای تریدرهایی که بهدنبال شناسایی نقاط معکوس قیمت هستند، بسیار مفید است. با شناسایی این نقاط، تریدرها میتوانند به موقع وارد معاملات شوند و از حرکات بازار بهرهبرداری کنند.

الگوی هارمونیک خرچنگ، یکی از الگوهایی هارمونیک XABCD است که ریسک / پاداش بالایی دارد. این الگو دارای پنج نقطه اصلی (X، A، B، C و D) است. همچنین چهار نوسان کننده XA، AB، BC و CD دارد.

به نظر بیشتر کارشناسان تحلیل تکنیکال، این الگو یکی از دقیقترین الگوهای هارمونیک محسوب میشود و با توجه به جهتی که دارد، سیگنالهای صعودی یا نزولی میدهد. این الگو نیز مانند سایر الگوهای هارمونیک، از نسبتهای فیبوناچی پیروی میکند. از آنجایی که این الگو به نسبتهای فیبوناچی وابسته است، تریدرها باید با این نسبتها آشنا باشند تا بتوانند نقاط کلیدی را به درستی شناسایی کنند. این آشنایی میتواند به آنها کمک کند تا در زمان مناسب وارد معاملات شده یا از آن خارج شوند.

الگوی خرچنگ صعودی

الگوی خرچنگ صعودی با نوسان XA شروع میشود و یک موج ضربهای را از نقطه X تا A ادامه میدهد. پس از آن یک حرکت اصلاحی تا نقطه B ادامه مییابد. از نقطه B تا C باید انتظار معکوس شدن خط روند را داشت. خط BC حتی به سطح A نیز نمیتواند خود را برساند. از این به بعد قیمت، حرکت گستردهای را در جهت مخالف طی میکند. در این مرحله، تریدرها باید به دقت حرکات قیمت را زیر نظر داشته باشند و بهدنبال نشانههایی از معکوس شدن روند باشند. این نشانهها میتوانند یکی از الگوهای هارمونیک باشد که شامل الگوهای کندل استیک، سطوح حمایت و مقاومت و دیگر سیگنالهای تکنیکالی هستند.

الگو به نقطه D ختم میشود. این حرکت نهتنها سطح نقطه B، بلکه از سطح نقطه X نیز پایینتر میرود. نقطه D بهعنوان موقعیتی شناخته میشود که در آن باید انتظار معکوس شدن روند را داشت. در این نقطه، تحلیلگران بهدنبال گرفتن سیگنالهای صعودی هستند.

معاملهگران باید در بخش اول الگوی خرچنگ صعودی با احتیاط عمل کنند و از ابزارهای مدیریت ریسک برای محافظت از سرمایه خود استفاده کنند. این امر میتواند شامل تعیین حد ضرر و حد سود مناسب باشد.

معامله الگوی خرچنگ صعودی

قبل از شروع معامله باید از تمام قوانین کمک گرفت تا این الگو شناسایی شود. یک معاملهگر باید به نسبتهای فیبوناچی تسلط داشتهباشد تا بتواند معاملات خود را بر اساس الگوی خرچنگ انجام دهد. چنانچه الگوی خرچنگ، با این نسبتها مطابقت نداشتهباشد، نباید وارد معامله شد، چون الگو معتبر نیست و معاملات را دچار ضرر میکند. علاوهبر این، تریدرها باید به شرایط بازار و الگوهای هارمونیک توجه ویژهای داشته باشند. بهعنوان مثال در زمانهای پرنوسان، احتمال وقوع حرکات ناگهانی قیمت بیشتر است و این میتواند بر دقت الگو تأثیر بگذارد.

الگوی خرچنگ نزولی

این الگو به تحلیلگران بازار این هشدار را میدهد که قرار است افت قیمت شدیدی در بازار رخ دهد. این افت قیمت در نمودار، به شکل W خود را نشان میدهد و در تحلیلهای تکنیکال، از آن بسیار استفاده میشود. الگوی خرچنگ نزولی، همیشه در انتهای یک روند صعودی شکل میگیرد. این الگو به معاملهگران این امکان را میدهد که قبل از وقوع افت قیمت، اقدامات لازم را انجام دهند و از ضررهای احتمالی جلوگیری کنند. با شناسایی صحیح این الگو، تریدرها میتوانند وارد موقعیتهای فروش شوند و از کاهش قیمت بهرهبرداری کنند.

- در الگوی خرچنگ نزولی، حرکت از نقطه X به نقطه A آغاز میشود. حرکت بعدی یک موج اصلاحی را از نقطه A تا نقطه B تشکیل میدهد. نقطه B بهصورت تقریبی در نسبتهای 38 الی 61 درصدی موج XA قرار دارد.

- پس از حرکت در جهت AB یک اصلاح در جهت BC انجام میشود. این افت قیمت چیزی بین 38 الی 88 درصدی موج AB ادامه مییابد و با نزول خود، نقطه C را تشکیل میدهد.

- در نهایت خط CD حرکت آخری این الگو را تشکیل میدهد. در انتهای این روند این خط قرار دارد و نقطه D بهصورت تقریبی اصلاحی برابر 261 الی 361 درصدی موج BC را نشان میدهد. نقطه D بهعنوان ابتدای یک روند نزولی شناخته میشود و معاملهگران، در این نقطه وارد معامله فروش میشوند.

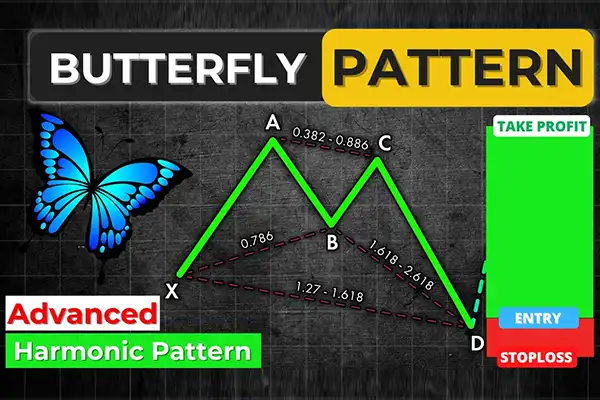

الگوی هارمونیک پروانه (Butterfly)

الگوی هارمونیک پروانهای از چهار نوسان قیمت XA ,AB ,BC ,CD و پنج نقطه نوسان به نامهای X، A، B، C و D تشکیل شده است. ابتدا موج XA توسط یک حرکت ضربهای ایجاد میشود. حرکت بعدی توسط موج AB ایجاد که بهعنوان موج اصلاحی XA شناخته میشود.

موج BC و CD نیز حرکتهای بعدی هستند که بر روی نمودار شناسایی میشوند. نقطه D که در آن الگو تکمیل میشود بهعنوان منطقه برگشت بالقوه نیز شناخته میشود، زیرا از آنجا، قیمت احتمالاً معکوس میشود، که این به نوبه خود، فرصت مناسبی است که معاملهگران از آن سود میبرند. در ادامه به معرفی 4 موج الگوی پروانهای میپردازیم:

- موج XA: این موج معمولاً بهعنوان یک حرکت ضربهای قوی شناخته میشود که نشاندهنده آغاز یک روند جدید است. این حرکت میتواند بهدلیل اخبار اقتصادی، تغییرات سیاسی یا سایر عوامل بنیادی باشد.

- موج AB: این موج بهعنوان یک اصلاح از موج XA عمل میکند. اصلاح 78.6% از موج XA معمولاً در این مرحله اتفاق میافتد. این اصلاح نشاندهنده این است که بازار ممکن است بهدنبال یک بازگشت به روند قبلی باشد.

- موج BC: این موج نیز یک اصلاح از موج AB است که میتواند در محدودههای 38.2% یا 88.6% شکل بگیرد. این اصلاحات به معاملهگران کمک میکند تا نقاط ورود بهتری را شناسایی کنند.

- موج CD: این موج بهعنوان نوسان نهایی در الگو عمل میکند و معمولاً در محدوده 127% یا 161.8% از حرکت XA گسترش مییابد. نقطه D که در این مرحله شکل میگیرد، بهعنوان منطقه برگشت بالقوه شناخته میشود.

چگونه میتوان الگوی پروانه را شناسایی کرد؟

- موج AB باید یک اصلاح 78.6% از حرکت XA باشد.

- موج BC ممکن است 38.2% یا 88.6% اصلاح موج AB باشد.

- اگر موج BC یک اصلاح 38.2% از حرکت AB باشد، نوسان CD باید 161.8% گسترش موج BC باشد. با این حال، اگر موج BC یک اصلاح 88.6٪ از موج AB باشد، موج CD باید 261.8٪ گسترش موج BC باشد.

- موج CD باید 127٪ یا 161.8٪ گسترش حرکت XA باشد.

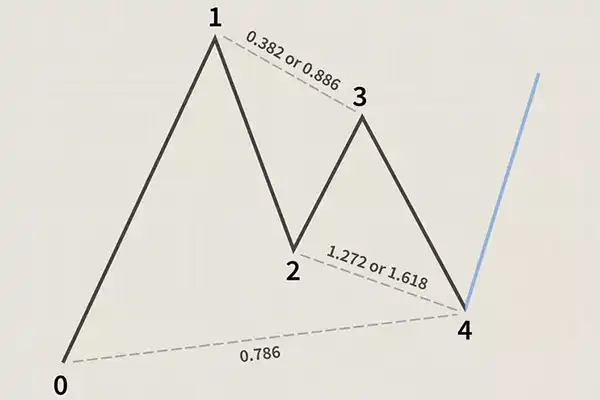

الگوی هارمونیک گارتلی (Gartley)

الگوی هارمونیک گارتلی بر اساس نسبتهای فیبوناچی است. این نسبتها به معاملهگران کمک میکند تا بازارهای نزولی و صعودی را شناسایی کنند و با توجه به آن معاملات خود را تنظیم کنند. این الگو با پنج نقطه 0،1،2،3،4 و چهار پایه تشکیل شده است. از نقطه 0 تا نقطه 1 یک روند صعودی شروع میشود و در نقطه 1 جهت خود را عوض میکند و وارد مسیر نزولی میشود.

با استفاده از نسبتهای فیبوناچی، اصلاح بین نقطه 0 و نقطه 2 باید 61.8٪ باشد. در نقطه 2 قیمت معکوس میشود و به نقطه 3 میرسد. موقعیت نقطه 3 باید 38.2% از نقطه 1 باشد. در نقطه 3 باید انتظار معکوس شدن قیمت به سمت نقطه 4 را داشت. در نقطه 4، الگو کامل است و روند صعودی را نشان میدهد. معاملهگران با استفاده از این الگو سیگنالهای خرید دریافت میکنند.

ربات الگوهای هارمونیک

ربات هارمونیک یکی از رباتهای معاملاتی فارکس است که انواع الگوی هارمونیک را در نمودارهای فارکس بهصورت خودکار تشخیص میدهد. این الگوها، در واقع الگوهای قیمتی هستند که با استفاده از ابزارهای تحلیلی مالی تشخیص داده میشوند. بیشتر معامله گران از این ربات استفاده می کنند و پیشنهادات معاملاتی میگیرند.

علاوهبر این الگوها، الگوهای مثل شمعهای ژاپنی (کندل استیک) هم وجود دارند که با رنگها و شکلهای مختلف، مانند نقشههای راهنما در پیش روی شما قرار میگیرند و نه تنها احساسات و رفتارهای بازار را نمایان میکنند، بلکه الگوهای مختلفی را در خود جای دادهاند که به کمک آنها میتوانید به تحلیلهای پیشرفته بازارهای مالی بپردازید. با مطالعه مقاله شمعهای ژاپنی، بیشتر میتوانید درباره این الگو اطلاعات بهدست آورید.

مدیریت ریسک هوشمندانه

اجرای اصول مدیریت ریسک بهصورت حرفهای در استفاده از الگوهای هارمونیک از اهمیت بسیار بالایی برخوردار است، چرا که بهطور مستقیم بر حفظ سرمایه و افزایش بازدهی تأثیر میگذارد. یکی از گامهای کلیدی در این راستا، تنظیم دقیق و هدفمند سطوح توقف ضرر (Stop Loss) و هدفگذاری سود (Take Profit) است. این تنظیمات باید کاملاً منطبق بر شرایط و ویژگیهای هر معامله انجام شود تا از زیانهای غیرضروری جلوگیری شده و درعینحال، فرصتهای سودآوری به بهترین نحو ممکن بهرهبرداری شوند.

الگوهای هارمونیک و روانشناسی معاملهگری: رقص احساسات و منطق در بازار

الگوهای هارمونیک، بهعنوان ابزار قدرتمندی برای تحلیل بازار، به معاملهگران کمک میکنند تا فرصتهای سودآوری را بشناسند. اما صرف شناسایی این الگوها برای موفقیت کافی نیست. روانشناسی معاملهگر نیز نقش بسیار مهمی در این فرایند ایفا میکند. در این بخش، به بررسی تأثیر احساسات و تعصبات بر تصمیمگیری معاملهگران هنگام استفاده از الگوهای هارمونیک میپردازیم.

- اعتماد بیش از حد: زمانی که یک معاملهگر مکرراً از طریق استفاده از یک الگوی خاص به سود دست پیدا میکند، ممکن است نسبت به آن الگو اعتماد غیرمنطقی پیدا کند. این رویه میتواند شرایط واقعی بازار را نادیده گرفته و او را صرفاً بهدنبال تکرار همان الگو سوق دهد. نتیجه چنین رفتاری، معمولاً به تصمیمات اشتباه منجر میشود.

- ترس ازدستدادن فرصت (FOMO): نگرانی از اینکه فرصت سودآوری از دست برود، معمولاً معاملهگر را به عجله در ورود یا خروج ناگهانی از معاملات سوق میدهد. این احساسات اغلب منجربه تصمیماتی غیرمنطقی و ناسازگار با استراتژی کلی میشود.

- عطش سود سریع: میل شدید به کسب سود بدون درنظرگرفتن مدیریت ریسک، میتواند معاملهگر را به ورود به موقعیتهای پرریسک وادار کند. این امر در معاملات مبتنی بر الگوهای هارمونیک که نیازمند صبر و تحلیل دقیق هستند، آسیبزنندهتر خواهد بود.

- اثر هاله: عملکرد موفق یک الگو ممکن است احساس اطمینان مفرط در مورد سایر الگوهای مشابه ایجاد کند. این وضعیت باعث میشود معاملهگر بدون بررسی عمیق، به سرعت وارد موقعیتهای مشابه شود که احتمال بروز اشتباه را افزایش میدهد.

ترکیب الگوهای هارمونیک با اندیکاتورهای تکنیکال

ترکیب الگوهای هارمونیک با اندیکاتورهای تکنیکال، یک رویکرد تحلیلی چندبعدی و قدرتمند محسوب میشود که میتواند به معاملهگران در تجزیهوتحلیل دقیقتر بازارهای مالی کمک کند. اندیکاتورهای تکنیکال، نهتنها نقش مهمی در تأیید سیگنالهای ارائهشده توسط الگوهای هارمونیک ایفا میکنند، بلکه میتوانند به شناسایی تناقضها نیز کمک کرده و در نتیجه دقت تصمیمگیریها را افزایش دهند. برخی از اندیکاتورهای متداول و پرکاربرد که برای این هدف استفاده میشوند، شامل موارد زیر هستند:

- شاخص قدرت نسبی (RSI): این ابزار بهعنوان یکی از محبوبترین اندیکاتورها، برای ارزیابی شرایط بیشخرید یا بیشفروش بازار بهکار گرفته میشود. مانیتورینگ نوسانات RSI میتواند به معاملهگر اطلاعات ارزشمندی درباره احتمال بازگشت قیمت یا ادامه روند ارائه دهد.

- میانگین متحرک همگرایی – واگرایی (MACD): این اندیکاتور عمدتاً برای شناسایی روند و نقاط چرخش بالقوه در بازار استفاده میشود. از طریق بررسی تقاطع خطوط و نحوه تغییر فاصله میانگینها، امکان شناسایی سیگنالهایی درباره حرکت بزرگتر بازار وجود دارد.

- اسیلاتور استوکاستیک: این ابزار میتواند سرعت نوسانات قیمت را بررسی کرده و نقاط احتمالی تغییر جهت قیمت را مشخص کند. استفاده از استوکاستیک در کنار الگوهای هارمونیک کمک میکند تا لحظات برگشت یا تقویت روند معتبرتر ظاهر شوند.

- باندهای بولینگر: این اندیکاتور که به تعیین نوسانات بازار کمک میکند، توانایی شناسایی شرایط اشباع خرید یا فروش را دارد. انبساط یا انقباض باندها ممکن است با تغییر در قدرت یا حجم حرکات بازار همراه باشد که این اطلاعات قابل بهرهبرداری خواهند بود.

برای درک بهتر، فرض کنید یک الگوی هارمونیک خفاش را روی نمودار مشاهده کردهاید. این الگو پیشنهاد میدهد که در نقطه معینی احتمال بازگشت قیمت وجود دارد. بااینحال برای اطمینان بیشتر، میتوانید یک یا چند اندیکاتور تکنیکال را بررسی کنید تا سیگنال ارائهشده توسط الگو را مورد ارزیابی بیشتری قرار دهید؛ مثلاً اگر شاخص قدرت نسبی (RSI) نشاندهنده ورود قیمت به منطقه اشباع فروش باشد و همینطور تحلیل شما بر اساس الگوی خفاش نشانه یک موقعیت مناسب خرید بدهد، میتوان به افزایش احتمال موفقیت معامله امیدوار بود. ترکیب این ابزارها کمک میکند تا ضمن همپوشانی دادهها، اعتبار تصمیمگیریها هم تقویت شود.

بیشتر بخوانید: حساب های بروکر اپوفایننس

معرفی خدمات بروکر اپوفایننس

بروکر اپوفایننس خدمات معاملاتی خود را از طریق پلتفرمهای متاتریدر 4 و متاتریدر 5 در دسترس معاملهگران قرار میدهد. این بروکر آنشور که مجهز به رگوله Asic استرالیاست، ابزارهای کاربردی را در اختیار معاملهگران قرار میدهد که با استفاده از آنها، معاملات خود را تسهیل کنند.

الگوهای هارمونیک ترکیبی از ریاضیات و الگوهای قیمتی هستند که بر اساس آنها، تریدرها، روش معاملاتی قابل اطمینانی را میسازند. معاملهگران، از انواع مختلف این الگوها کمک میگیرند و معاملات خود را در فارکس انجام میدهند. در این مقاله انواع الگوها و مشخصات آنها به تفصیل توضیح داده شدند.

الگوی هارمونیک چیست و چطور از آن در معاملات فارکس استفاده کنیم؟

الگوهای هارمونیک در واقع الگوهای نموداری هستند که جهت بازار را نشان میدهند.

انواع الگوی هارمونیک چه هستند؟

الگوی ABCD، خفاش، پروانه، کوسه، خرچنگ، گارتلی

الگوهای هارمونیک چه کمکی به معاملهگران فارکس میکنند؟

معاملهگران با استفاده از این الگوها و نسبتهای فیبوناچی، روند بازار را تشخیص میدهند و بر اساس آنها، معادلات خود را باز میکنند.