استراتژی تایم فریم 15 دقیقه مناسب تریدرهایی است که بهدنبال سودگیری سریع در بازههای زمانی کوتاه هستند. این استراتژی با استفاده از ابزارهایی مثل EMA، سطوح کلیدی و پرایساکشن، نقاط ورود و خروج دقیقی ارائه میدهد. در این مقاله از مجله اپوفایننس، بهترین بروکر ایرانی، با ما همراه باشید تا با جزئیات کامل استراتژی تایم فریم 15 دقیقه آشنا شوید و آن را بهدرستی در معاملات روزانه خود پیادهسازی کنید.

استفاده از استراتژی تایم فریم 15 دقیقه چه مزایایی دارد؟

قبل از آنکه به سراغ استراتژی فارکس در تایم فریم 15 دقیقه برویم، میخواهیم چند مورد از مزیتهای معامله در این تایمفریم استراتژیک را با شما در میان بگذاریم.

- دستیابی به سودهای سریع: با استفاده از این استراتژی، معاملهگران میتوانند بهسرعت از تغییرات قیمت بهرهمند شوند و به سودهای بالقوه دست پیدا کنند. این شیوه برای معاملهگران روزانه که بهدنبال کسب سودهای سریع هستند، بسیار مناسب است.

- تطبیقپذیری بر اساس ظرفیت ذهنی تریدر: استراتژی تایم فریم 15 دقیقه این امکان را به معاملهگران میدهد که حجم معاملات خود را بر اساس ظرفیت ریسکپذیری و میزان سرمایهای که در دسترس دارند، تنظیم کنند. این استراتژی، هم برای معاملهگران تازهکار با سرمایه محدود و هم برای معاملهگران باتجربه با سرمایه بیشتر مناسب است.

- انعطافپذیری استراتژیک: انعطافپذیری بخشی حیاتی در هر استراتژی معاملاتی، از جمله استراتژی فارکس در تایم فریم 15 دقیقه است. استراتژی 15 دقیقهای به معاملهگران اجازه میدهد که نقاط ورود و خروج خود را متناسب با شرایط بازار تنظیم کنند. با ترید در این تایم فریم میتوانید بدون آنکه درگیر نوسانهای کوچک و سریع تایمفریمهای پایینتر شوید، نتیجه نهایی نوسان چند کندل را در یک کندل ببینید و تصمیمهای عاقلانهتری را برای سرنوشت معاملههای خود بگیرید.

استراتژی تایم فریم 15 دقیقه در تریدینگ ویو

این استراتژی همانند استراتژی تایم فریم 15 دقیقه در پلتفرم متاتریدر بهشمار میرود؛ با این تفاوت که تنوع اندیکاتورهای قابل استفاده در تریدینگ ویو بسیار بیشتر از متاتریدر است. همین موضوع باعث میشود دست تریدر برای پیداکردن موقعیتهای خریدوفروش مطمئنتر بازتر باشد.

بهترین استراتژی در تایمفریم 15 دقیقه چیست؟

برای ترید در تایمفریم 15 دقیقه، چند استراتژی معروف وجود دارند که در صورت استفاده از اصول معاملاتی مانند در نظر گرفتن حد ضرر، مدیریت سرمایه و ترید در محدوده ظرفیتپذیری، میتواند سودآوری قابلتوجهی را برای تریدرها بهدنبال داشته باشد. در ادامه، دو مورد از مهمترین استراتژیهای معاملاتی این تایمفریم را با شما در میان میگذاریم.

استراتژی اسکالپینگ (Scalping)

اسکالپینگ در فارکس، نوعی استراتژی تایم فریم 15 دقیقه است که بر نوسانهای سریع قیمت و معاملات کوتاهمدت تمرکز دارد. در این روش، تریدر بهطور پیوسته، نوسانهای قیمت را دنبال میکند و با تعداد بالایی خریدوفروش در مدت زمان کوتاه، بهدنبال کسب سود است.

در حالت کلی، دو نوع استراتژی اسکالپینگ وجود دارد؛ مورد اول، اسکالپینگ کلاسیک است که در آن، تریدر بهصورت مداوم خریدوفروش ارز دیجیتال را دنبال میکند. مورد دوم، اسکالپینگ با استفاده از اندیکاتورها است. اندیکاتورهای مناسب برای این استراتژی شامل RSI و Bollinger Bands میشوند.

استراتژی ترکیب RSI و نواحی حمایت/مقاومت

این استراتژی تایم فریم 15 دقیقه از شاخص قدرت نسبی (RSI) و سطوح حمایت و مقاومت برای شناسایی نقاط ورود و خروج استفاده میکند. برای اجرای آن، ابتدا RSI را با تنظیمات استاندارد (معمولاً دوره 14) تنظیم کرده و به دنبال نقاط اشباع خرید یا فروش باشید. سپس، نواحی حمایت و مقاومت را بر اساس بالاترین و پایینترین نقاط قیمتی شکلگرفته در نمودار فارکس ترسیم کنید.

پس از این آمادهسازیها، زمان ترکیب RSI با سطوح حمایت/مقاومت فرا میرسد. به این صورت که وقتی قیمت به ناحیه حمایت یا کف قیمتی میرسد و همزمان RSI نشاندهنده اشباع فروش است، میتوانید موقعیت خرید بگیرید. در مقابل، هنگامی که قیمت به ناحیه مقاومت یا سقف قیمتی میرسد و RSI اشباع خرید را نشان میدهد، میتوانید وارد معامله فروش شوید.

آموزش یک استراتژی ساده در تایم فریم 15 دقیقه

برای سادهسازی درک معامله بر اساس استراتژی تایم فریم 15 دقیقه، شیوه استفاده از اندیکاتور میانگین متحرک در اسکالپینگ به عنوان مثال توضیح داده میشود. ابتدا، اندیکاتور میانگین متحرک را از پلتفرم معاملاتی انتخاب کنید. سپس، کف و سقف قیمتی را در تایمفریم 15 دقیقه و روز معاملاتی مشخص نمایید تا به معامله مطمئنتری نزدیک شوید. پس از آن، روند را در این تایم فریم مشخص کنید؛ اگر روندکار هستید، همسو با روند معامله کنید و در غیر این صورت، از هر دو سیگنال خرید یا فروش برای ورود به معامله بهره بگیرید.

در گام بعدی، باید منتظر رسیدن قیمت به ناحیه کف و عبور همزمان اندیکاتور میانگین متحرک از میان کندلهای صعودی باشید. در صورت روند صعودی، میتوانید از این ناحیه وارد معامله خرید شوید. استاپلاس خود را در یک گره مینور صعودی، چند پیپ پایینتر از کف قیمتی قرار دهید و حد سود، همان سقف قیمتی اولیه خواهد بود. در موقعیت فروش، منتظر رسیدن قیمت به سقف، و سپس عبور میانگین متحرک از میان یک کندل نزولی بمانید. اکنون میتوانید با حد سود در کف قیمت، وارد معامله فروش شوید.

بیشتر بخوانید: بهترین استراتژی تایم فریم 5 دقیقه

در استراتژی تایم فریم 15 دقیقهای چه زمانی وارد پوزیشن خریدوفروش شویم؟

بهترین تریدرها بهجای تمرکز بر تعداد معاملات، بهدنبال مطمئنترین نقاط ورود و خروج میگردند، چرا که این امر به حفظ و رشد سرمایه و جلوگیری از استاپ خوردنهای بیمورد کمک میکند. بهترین راه برای یافتن این پوزیشنهای مطمئن، استفاده از تایید چندلایه ورود به معامله است؛ یعنی تنها زمانی وارد معامله خرید یا فروش میشوند که از همجهتی معامله با روند فعلی، تایید الگوهای کندلاستیک و سیگنال ابزارهای معتبری چون میانگین متحرک، اطمینان حاصل کنند.

شاید در نظر افرادی که به معاملههای پرشتاب علاقه دارند، ازدستدادن چند پیپ برای گرفتن تایید چندلایه، نوعی ضرر به حساب آید؛ اما اگر میزان ضررهایی که این روش ورود از وقوع آنها جلوگیری میکند را در نظر بگیرید، به این نتیجه میرسید که حساب شما در امنیت بیشتری است، زیر بار ریسکهای بیهوده نرفتهاید و شاهد رشد حسابتان هستید.

بیشتر بخوانید: استراتژی تایم فریم 4 ساعته

انواع اندیکاتورهای مناسب برای استراتژی تایم فریم 15 دقیقه

استفاده از اندیکاتورهای مناسب، یکی از رازهای سودآوری بالا در بازارهای مالی است. این موضوع برای ترید بر اساس استراتژی تایم فریم 15 دقیقه هم پابرجا است و میتواند در افزایش قدرت تشخیص پوزیشنهای درست به تریدرها کمک کند. در ادامه میخواهیم شما را با کاربردیترین اندیکاتورهای تایمفریم 15 دقیقه آشنا کنیم.

اندیکاتور RSI یا شاخص قدرت نسبی

این اندیکاتور میزان خرید یا فروش بیش از حد در بازار را نشان داده و میتواند در تشخیص نقاط برگشت قیمت کمکحالتان باشد. بهعبارتدیگر، RSI یک اندیکاتور مومنتوم محسوب میشود که با اندازهگیری میزان تغییرات قیمتهای اخیر، نواحی اشباع خرید یا فروش را در بازارهای مالی، مانند سهام، ارزهای دیجیتال و فارکس شناسایی میکند. این اندیکاتور، نوسان قیمت را بین دو ناحیه 30 تا 70 نشان میدهد. اگر RSI بالای 70 باشد، نشاندهنده اشباع خرید است و احتمال دارد که قیمتها کاهش پیدا کنند؛ ولی اگر RSI زیر 30 باشد، خبر از اشباع فروش و افزایش قیمتها میدهد.

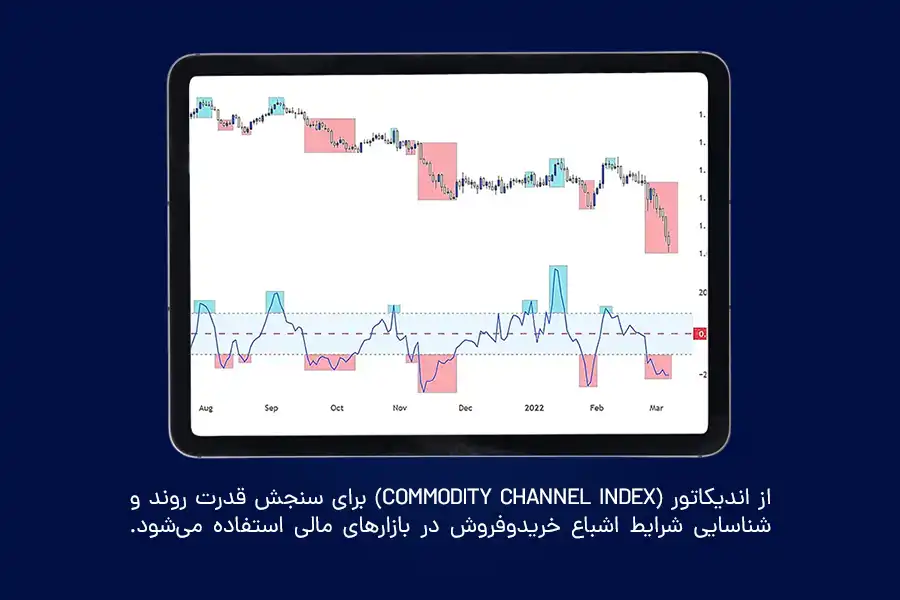

اندیکاتور CCI یا شاخص کانال کالا

از اندیکاتور (Commodity Channel Index) برای سنجش قدرت روند و شناسایی شرایط اشباع خریدوفروش در بازارهای مالی استفاده میشود. CCI یک اندیکاتور نوساننما است که سطح قیمت فعلی یک دارایی را با میانگین قیمت آن در یک بازه زمانی مشخص مورد مقایسه قرار میدهد. این اندیکاتور بهعنوان یک ابزار حمایتی با هدف شناسایی سیگنالهای خریدوفروش کمکحال تریدرها است.

اندیکاتور OBV یا حجم موازنهای

این اندیکاتور یک ابزار تحلیلی است که برای ارزیابی جهتگیری قیمتها با استفاده از دادههای حجم معاملات در استراتژی تایم فریم 15 دقیقه بهکار میرود. این شاخص، که توسط «جوزف گرنوبل» در اواسط قرن بیستم پایهگذاری شد، از اولین ابزارهای پیشبینی روند بازارهای مالی شناخته میشود. در OBV، اگر یک دارایی در انتهای روز با قیمتی بالاتر از قیمت بستهشدن روز گذشته معامله شود، حجم آن روز به صورت مثبت به مجموع OBV اضافه میشود؛ در مقابل، اگر قیمت پایانی پایینتر باشد، حجم به صورت منفی از OBV کم خواهد شد.

این شاخص به معاملهگران کمک میکند تا نیروهای موجود در بازار خریدوفروش را تشخیص دهند و واگراییهای بالقوهای که شاید بین حجم معاملهها و قیمتها وجود داشته باشند را شناسایی کنند. بهعنوانمثال، افزایش OBV درحالیکه قیمت دارایی ثابت میماند یا کاهش پیدا میکند، میتواند نشاندهنده فشار خرید زیرپوستی باشد که شاید در نهایت باعث افزایش قیمتها شود.

اندیکاتور Value Chart Deluxe

Value Chart Deluxe، ابزاری پیشرفته در بستر تریدینگ ویو برای تحلیل تکنیکال است که به معاملهگران کمک میکند تا قدرت و جهتگیری حرکت قیمتها را با دقت ارزیابی کنند. این اندیکاتور با بررسی قیمتهای بستهشدن در مقایسه با محدوده قیمتی طی یک بازه زمانی معین، موقعیت فعلی قیمت را نسبت به روند کلی نشان میدهد. علاوهبر این، Value Chart Deluxe قابلیت تعیین زمانهای مناسب برای ورود یا خروج از معاملات را داشته و سیگنالهای معاملاتی موثری را فراهم میآورد.

در ادامه، به برخی از روشهای استفاده از این اندیکاتور در تریدینگ ویو برای اجرای استراتژی تایم فریم 15 دقیقه اشاره میکنیم.

- استراتژی بازگشتی: زمانی که Value Chart Deluxe به اوج یا کف قیمتها میرسد و سپس روندی معکوس را آغاز میکند، میتواند بهعنوان یک سیگنال برای احتمال تغییر جهت قیمتها تلقی شود. این استراتژی به معاملهگران اجازه میدهد تا از نقاط اوج و کف قیمتی بهعنوان فرصتهایی برای ورود یا خروج از معاملهها استفاده کنند.

- استراتژی همگرایی/واگرایی: هنگامی که Value Chart Deluxe واگرایی با قیمتها را نشان میدهد، یعنی قیمتها به سطوح جدیدی میرسند؛ اما اندیکاتور به همان اندازه تغییر نمیکند. این موضوع میتواند نشاندهنده ضعف در روند باشد و فرصتهایی برای معامله در جهت مخالف روند را فراهم آورد.

- استراتژی ترکیبی با اندیکاتورهای دیگر: ترکیب Value Chart Deluxe با دیگر اندیکاتورها مانند RSI یا باندهای بولینگر میتواند به تقویت سیگنالهای معاملاتی در استراتژی تایم فریم 15 دقیقه کمک کند. بهعنوانمثال، اگر Value Chart Deluxe نشاندهنده اشباع خرید یا فروش باشد و در همان زمان RSI نیز در مناطق اشباع قرار داشته باشد، این ترکیب میتواند بهعنوان یک تاییدیه برای ورود به پوزیشنهای معاملاتی در نظر گرفته شود.

چگونه اندیکاتورها را در تریدینگ ویو نصب کنیم؟

برای استفاده از این اندیکاتورها در پلتفرم تریدینگ ویو، کافی است در بخش اندیکاتورها اسم شاخص موردنظرتان را جستجو کرده و آن را به چارت خود اضافه کنید. گفتنی است که در نسخه رایگان تریدینگ ویو تنها میتوانید دو اندیکاتور را همزمان فعال داشته باشید؛ اما در نسخه حرفهای محدودیتی در این زمینه وجود ندارد.

پرتکرارترین اشتباههای معاملاتی در تایمفریم 15 دقیقه چیست؟

باوجودآنکه بهکاربستن استراتژی ارز دیجیتال در تایم فریم 15 دقیقه میتواند بسیار سودآور باشد، اما چند اشتباه رایج در این زمینه وجود دارند که میتوانند سودآوری معاملهگران را به خطر بیندازند؛ به ویژه اگر این اشتباهها را به تجربه تبدیل نکرده و در دام بینهایت اشتباههای تکراری اسیر شوید. در ادامه، چند مورد از این اشتباهها را با شما در میان میگذاریم.

نگذاشتن استاپلاس برای معاملهها

استفاده از حد ضرر در تمام معاملهها، از جمله استراتژی تایم فریم ۱۵ دقیقه، برای ماندن در بازار ضروری است. با این حال، برخی تریدرها با وجود قرار دادن حد ضرر، هنگام نزدیک شدن قیمت به آن و با امیدواری بیش از حد به تحلیل خود، آن را جابهجا میکنند تا از ضرر جلوگیری کنند.

آنها با این تصور که قیمت پس از نوسان در ناحیه استاپلاس، به نفعشان حرکت کرده و سودآور خواهد شد، سرمایهشان را به خطر میاندازند. این کار اشتباه است؛ پس به جای به خطر انداختن اصل سرمایه با عدم تعیین یا جابجایی حد ضرر، همواره یک حد ضرر منطقی را برای محافظت از سرمایه خود تعیین کنید.

بسنده کردن فقط به تایم فریم 15 دقیقه

برخی از تریدرها بهویژه آنهایی که بهتازگی وارد بازار پر از نوسان فارکس و ارزهای دیجیتال شدهاند، فقط روی یک تایمفریم متمرکز میشوند و از بررسی دیگر بازههای زمانی پرهیز میکنند. غافل از آنکه این موضوع میتواند دید آنها را محدود کند؛ حتی اگر استراتژی تایم فریم 15 دقیقه را بهعنوان رویکرد اصلی معاملاتی خودتان انتخاب کردهاید، باز هم باید دستکم دو تایمفریم دیگر، یعنی 30 دقیقه و یک ساعت را هم زیر ذرهبین بررسی و تحلیل خود ببرید. تنها در آن صورت است که میتوانید موقعیتهای خرید یا فروش هوشمندانهتری را از آن خود کنید.

معامله بیش از اندازه

شاید اینطور فکر کنید که استراتژی تایم فریم 15 دقیقه بهدلیل اینکه جزو معاملههای کوتاهمدت به حساب میآید، میتواند دست شما را برای انجام تعداد معاملههای بیشتری در بازار باز کند؛ اما حقیقت این است که هر اندازه بیشتر وارد موقعیتهای معاملاتی شوید، به همان اندازه، درصد خطا و تصمیمگیری احساسی را افزایش میدهید. بهترین کار این است که به استراتژی معاملاتی خودتان پایبند باشید و فقط زمانی یک پوزیشن خرید یا فروش را باز کنید که فرصت روشنی برای معامله وجود داشته باشد.

بیتوجهی به تحلیل بنیادی

باوجودآنکه میتوان باتکیهبر تحلیل تکنیکال، معاملههای خوبی را بر اساس استراتژی تایم فریم 15 دقیقه به دست آورد؛ ولی نادیده گرفتن تحلیل بنیادی و بیخبر ماندن از تاثیری که انتشار دادههای اقتصادی بر جهت حرکت نمودارهای فارکس میگذارند، میتواند زمینه را برای ضررهای جبرانناپذیر به وجود آورد؛ حتی اگر هیچ علاقهای به تحلیل فاندامنتال ندارید، دستکم با بررسی تقویم اقتصادی قبل از آغاز روز معاملاتی خود از زمانیهای انتشار خبرهای اقتصادی باخبر شوید و در آن بازه دست به معامله نزنید.

بیشتر بخوانید: انواع خبر در فارکس

خدمات اپوفایننس

اولین گام برای ترید در هر تایمفریمی، داشتن حساب معاملاتی در یک بروکر معتبر است. اگر کارگزار فارکس شما نتواند ویژگیهایی مانند تنوع در حسابهای معاملاتی، اسپرد رقابتی، پلتفرمهای بهروز برای ترید، ارائه تنوع قابلقبولی از داراییهای قابلمعامله و ابزارهای معاملاتی کامل را در اختیار شما بگذارد، هیچ نوع استراتژی، حتی استراتژی تایم فریم 15 دقیقه هم نمیتواند شما را به فردی سودده در بازار فارکس تبدیل کند. ما در بروکر رگوله شده اپوفایننس با ارائه تمام خدماتی که برایتان شمردیم، در مسیر کسب درآمد دلاری در ایران، شما را همراهی میکنیم.

آیا میتوان از اندیکاتور MACD برای ترید در تایم فریم 15 دقیقه استفاده کرد؟

بله. اندیکاتور مکدی یکی از محبوبترین ابزارها در تحلیل تکنیکال است و به شما کمک میکند تا روند بازار، سیگنالهای ورود، خروج و غیره را تشخیص دهید.

برای ترید موفق در تایم فریم 15 دقیقه به چه مقدار سرمایه اولیه نیاز است؟

برای ترید موفق در استراتژی تایم فریم 15 دقیقه، میزان سرمایه اولیه مورد نیاز میتواند بسته به استراتژی و مدیریت ریسک شما متفاوت باشد. در بازار فارکس، برای حساب استاندارد، حداقل حجمی که میتوان در هر پوزیشن گرفت، ۰.۰۱ لات است. این یعنی با توجه به اهرمی که کارگزار شما ارائه میدهد و میزان ریسکی که مایل به پذیرش آن هستید، میتوانید با سرمایهای کمتر نیز شروع به ترید کنید.