امواج Complex ترکیبی از چند موج ساده با فرکانسها و دامنههای مختلف هستند که در طبیعت و فناوری کاربرد گستردهای دارند، مانند پردازش سیگنال و مهندسی صوت. این امواج با ویژگیهای منحصربهفرد خود، امکان انتقال اطلاعات پیچیده را فراهم میکنند. شناخت این امواج به درک بهتر پدیدههایی مانند صوت، نور و ارتباطات دیجیتال کمک میکند و پایهای برای پیشرفت در علوم مختلف است.

در این مقاله از مجله اپوفایننس بهترین بروکر برای ایرانیان ما به بررسی این امواج پرداخته و نحوه تأثیرگذاری آنها بر استراتژیهای معاملاتی را مورد کاوش قرار میدهیم. با درک بهتر امواج کامپلکس، شما میتوانید از نوسانات بازار به نفع خود استفاده کرده و به موفقیتهای بزرگتری دست یابید.

امواج Complex چیست؟

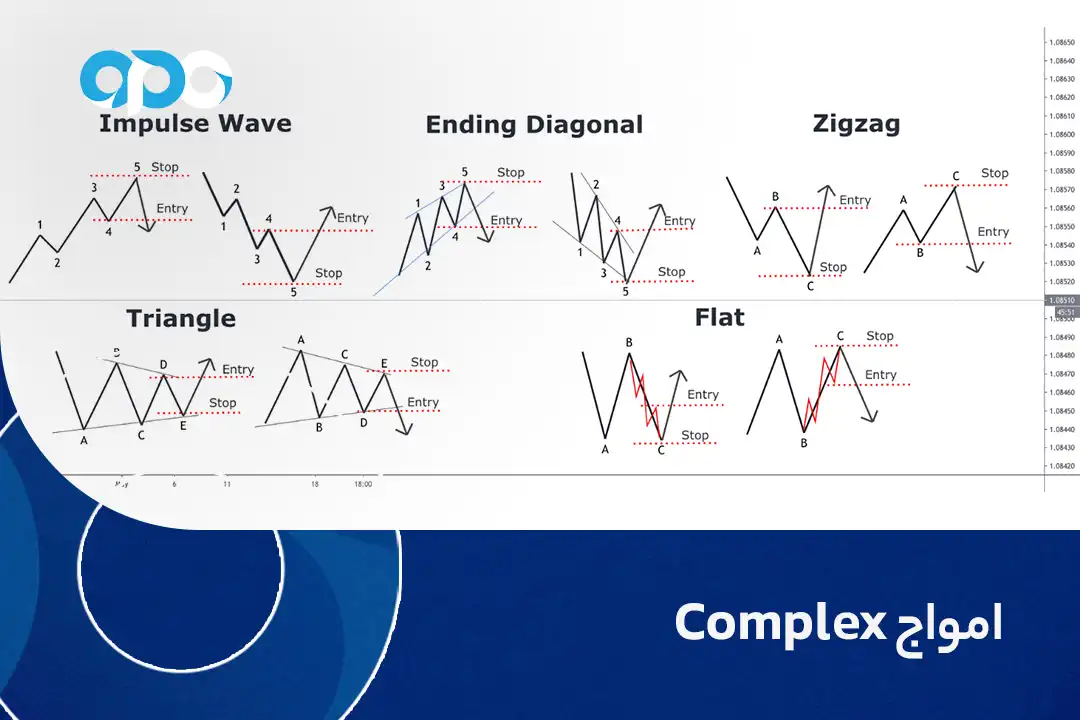

در نظریه امواج الیوت، امواج کامپلکس به الگوهای اصلاحی پیچیدهای گفته میشود که از ترکیب دو یا سه موج اصلاحی ساده (مانند زیگزاگ، فلت یا مثلث) بههمراه یک یا دو موج واسط (x-wave) تشکیل میشوند. این ترکیبات میتوانند دوگانه یا سهگانه باشند، اما هیچگاه با مثلث آغاز نمیشوند. موج x معمولاً کوتاه است و کمتر از ۶۱.۸٪ موج قبلی را اصلاح میکند، که این ویژگی در تشخیص ساختارهای اصلاحی ترکیبی اهمیت زیادی دارد.

موجهای اصلاحی در امواج الیوت

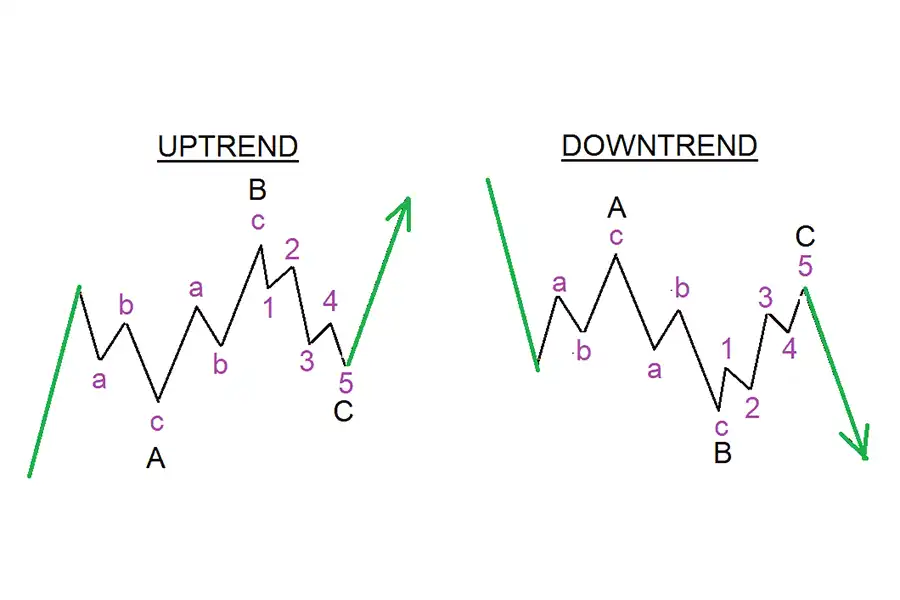

موجهای اصلاحی در نظریه امواج الیوت بهعنوان الگوهایی سه موجی شناخته میشوند که در جهت مخالف روند بزرگتر حرکت میکنند. این موجها بهمنظور جداکردن دنبالکنندگان روند از پولشان وجود دارند. درحالیکه تنوع بیشتری نسبت به موجهای انگیزشی دارند، موجهای اصلاحی میتوانند بهصورت ترکیبی از الگوهای سه موجی نیز ظاهر شوند. بهطور خلاصه، حرکت در جهت روند بهصورت پنج موج و هر اصلاحی در برابر روند بهصورت سه موج (موج اصلاحی) است. حرکت در جهت روند بهعنوان ۱، ۲، ۳، ۴، و ۵ برچسبگذاری میشود.

اصلاح سه موجی بهعنوان a، b و c برچسبگذاری میشود. این الگوها میتوانند در نمودارهای بلندمدت و کوتاهمدت شناسایی شوند. ایدهآل این است که الگوهای کوچکتر در داخل الگوهای بزرگتر شناسایی شوند. هدف از موجهای اصلاحی، تثبیت موجهای انگیزشی قبلی و آمادهسازی برای حرکت بعدی در روند اصلی است. موج A اولین موج اصلاحی است و اغلب بهعنوان حرکتی در مقابل روند دیده میشود. انواع موجهای اصلاحی در نظریه امواج الیوت به سه دسته اصلی تقسیم میشوند:

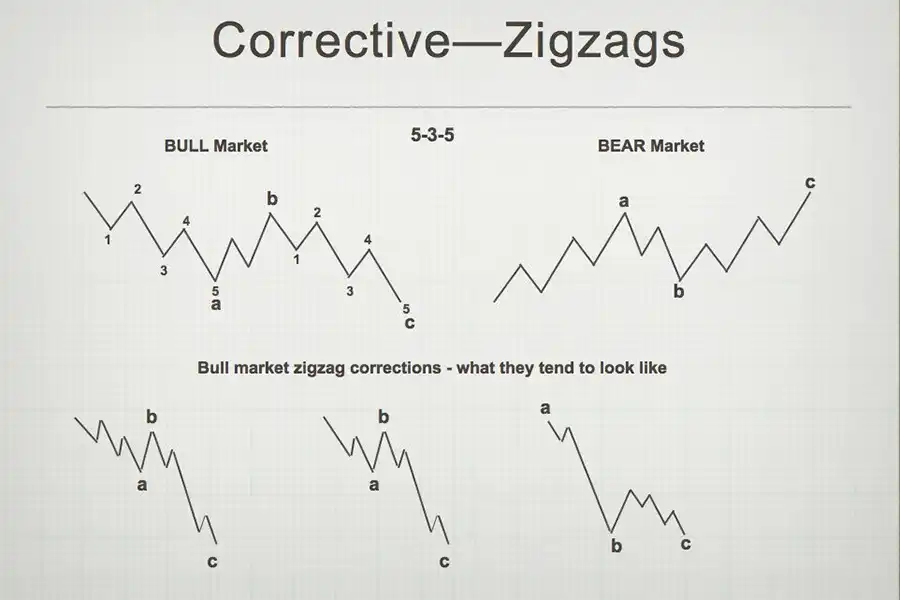

زیگزاگ (Zigzag)

الگوی زیگزاگ در امواج کامپلکس، یکی از الگوهای اصلاحی در تحلیل تکنیکال است که در سه نوع مختلف ظاهر میشود. ساختار هر نوع شامل سه بخش اصلی است: یک حرکت پنجموجی، یک اصلاح سهموجی و دوباره یک حرکت پنجموجی. این الگو نشاندهنده یک روند اصلاحی با جهت مشخص است و میتواند برای پیشبینی حرکات آینده بازار بهکار رود.

تخت (Flat)

الگوی تخت (Flat) در تحلیل تکنیکال به سه نوع تقسیم میشود: فلت معمولی، فلت منبسط و فلت پیشرو. هر سه نوع از ساختار ۳-۳-۵ پیروی میکنند، یعنی ابتدا سه موج، سپس سه موج اصلاحی و در نهایت پنج موج حرکتی. در فلت معمولی، این الگو با یک حرکت سهموجی صعودی، یک اصلاح سهموجی نزولی و سپس یک صعود پنجموجی کامل میشود. این الگوها برای شناسایی اصلاحات بازار و پیشبینی حرکات آینده قیمت کاربرد دارند.

بهطور مثال در نوع معمولی، ابتدا یک حرکت قیمتی به سمت بالا رخ میدهد که شامل سه موج است، سپس یک حرکت اصلاحی به سمت پایین که شامل سه موج دیگر است و در نهایت، یک حرکت صعودی دیگر که پنج موج را در بر میگیرد تا الگو را تکمیل کند. این الگوها در تحلیل تکنیکال بازارهای مالی کاربرد دارند و میتوانند بهعنوان ابزاری برای پیشبینی حرکات قیمتی آتی مورداستفاده قرار گیرند.

بیشتر بخوانید: امواج Flat چیست؟

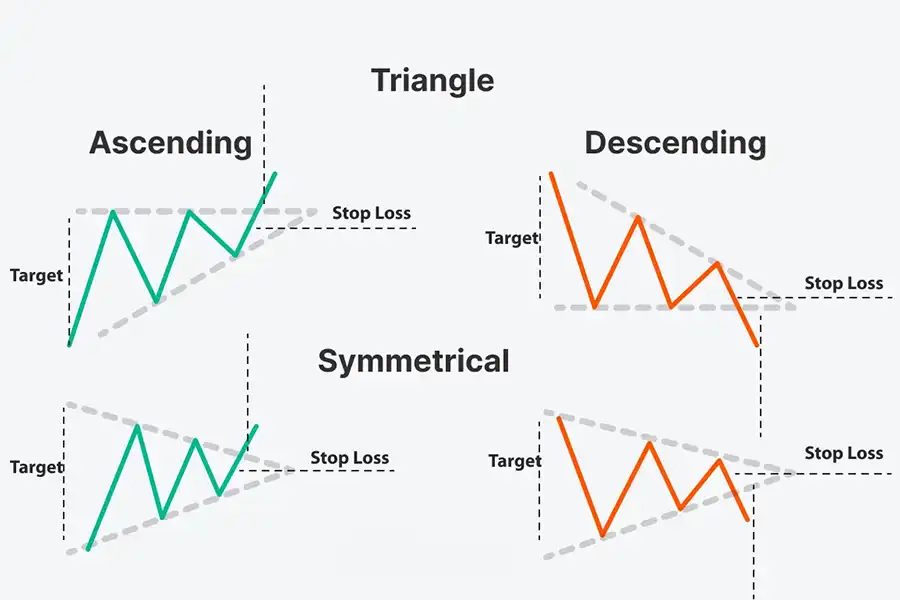

مثلث (Triangle)

در امواج Complex، مثلثها الگوهایی هستند که بهعنوان نشانههایی از ادامه یا تغییر روند بازار شناخته میشوند. این الگوها معمولاً در نمودارهای قیمتی ظاهر میشوند و میتوانند به دو دسته اصلی تقسیم شوند: مثلث همگرا (Contraction Triangle) و مثلث واگرا (Expansion Triangle). همچنین، یک نوع متغیر به نام مثلث پیشرو (Running Triangle) وجود دارد که میتواند خصوصیاتی از هر سه نوع اصلی را در خود جای دهد.

مثلث همگرا

مثلث همگرا الگویی در تحلیل تکنیکال است که دورهای از کاهش نوسانات بازار و فشردگی قیمتها را نشان میدهد. این الگو با نزدیکشدن تدریجی خطوط روند بالا و پایین شکل میگیرد و اغلب نشانهای از ادامه روند قبلی بازار است. پس از شکست مثلث، معمولاً حرکت قیمتی قدرتمندی در جهت روند قبلی رخ میدهد، اگرچه این موضوع همیشه قطعی نیست.

بیشتر بخوانید: امواج ضربه ای در فارکس

مثلث واگرا

مثلث واگرا یکی از الگوهای مهم در ساختارهای امواج Complex است که نشاندهنده افزایش نوسان و عدم اطمینان در بازار است. این الگو معمولاً در نمودارهای قیمتی به وجود میآید و میتواند بهعنوان یک سیگنال برای تغییر احتمالی در جهت روند فعلی بازار تلقی شود. مثلث واگرا میتواند در بالا یا پایین روند قبلی شکل بگیرد و معمولاً به این معنی است که فشار خرید یا فروش در حال افزایش است که میتواند منجر به شکست قیمتی قوی و تغییر در روند بازار شود.

مثلث واگرا میتواند به دو دسته تقسیم شود: مثلث صعودی و نزولی. مثلث صعودی معمولاً در یکروند صعودی شکل میگیرد و نشاندهنده ادامه روند صعودی است، درحالیکه مثلث نزولی معمولاً در یکروند نزولی شکل میگیرد و نشاندهنده ادامه روند نزولی است. بااینحال، هر دو نوع میتوانند نشاندهنده تغییرات احتمالی در روند باشند، بنابراین تحلیلگران باید به دیگر نشانههای بازار نیز توجه کنند تا تصمیمگیری دقیقتری داشته باشند.

مثلث پیشرو

الگوی مثلث پیشرو در امواج Complex که یکی از اشکال مهم در تحلیل تکنیکال محسوب میشود، بهعنوان نشانهای از ادامه روند موجود در بازارهای مالی شناخته میشود. این الگو معمولاً در جهت روند کنونی شکل میگیرد و میتواند بهعنوان یک دوره تثبیت قبل از ادامه حرکت قیمتی تلقی شود. وجود مثلث پیشرو اغلب نشاندهنده آن است که بازار هنوز به تصمیم قاطعی نرسیده و ممکن است شاهد نوسانات و تردیدهایی باشد؛

بااینحال، این الگو بیانگر آن است که روند اصلی همچنان پابرجاست و احتمالاً پس از پایان دوره تثبیت، حرکت قیمتی در همان جهت ادامه خواهد یافت. در نهایت، تشخیص دقیق این الگو و درک زمانبندیهای مرتبط با آن میتواند به معاملهگران کمک کند تا از فرصتهای موجود در بازار به نحو احسن استفاده نمایند.

موجهای اصلاحی کامپلکس یا پیشرفته

امواج اصلاحی Complex بخش مهمی از نظریه امواج الیوت در بازار فارکس هستند که برای تحلیل عمیق روندهای قیمتی به کار میروند. این امواج برخلاف امواج انگیزشی، در جهت مخالف روند حرکت کرده و نقش تعادلی دارند. در حالت پیچیده، این امواج از ترکیب دو یا سه موج اصلاحی ساده تشکیل میشوند که با یک یا دو موج واسطهای (x-wave) به هم متصل شدهاند.

این الگوهای پیچیده نشاندهنده تغییرات عمیقتر و گستردهتری در بازار هستند و میتوانند بهعنوان سیگنالهایی برای تغییرات بزرگتر و مهمتر در روندهای قیمتی تلقی شوند. درک و تحلیل این موجها میتواند به معاملهگران کمک کند تا با دیدی بازتر و استراتژیکتر به تصمیمگیریهای معاملاتی خود بپردازند. برای مثال، یک موج اصلاحی پیچیده میتواند بهصورت زیر باشد:

- موج صاف (flat) – موج x – موج مثلثی (triangle)؛

- موج زیگزاگ (zigzag) – موج x – موج صاف؛

- موج صاف – موج x – موج صاف؛

- موج زیگزاگ – موج x – موج زیگزاگ – موج x – موج مثلثی؛

مثالی از امواج اصلاحی پیشرفته در نظریه الیوت

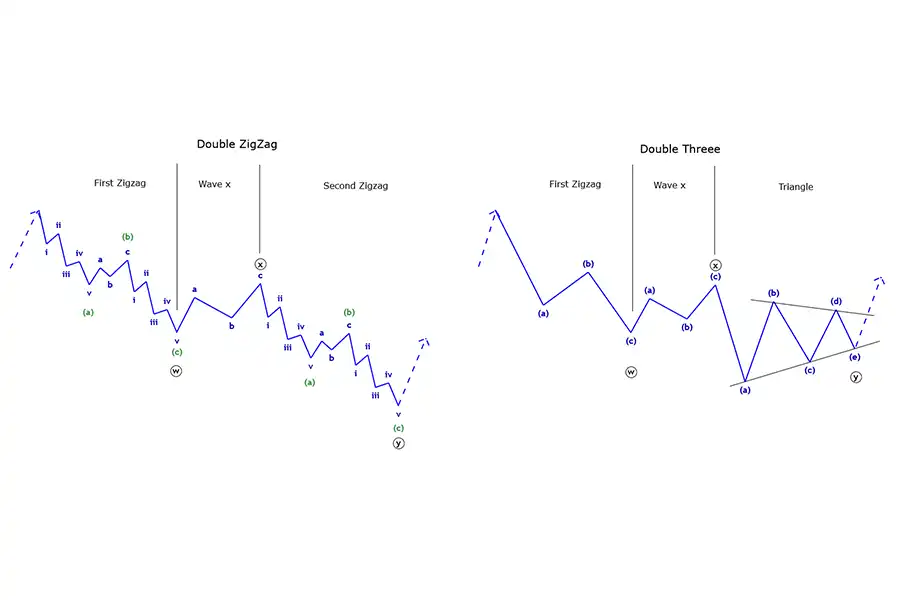

در نظریه موج الیوت، امواج کامپلکس پیشرفته بهعنوان الگوهایی تعریف میشوند که از ترکیبات بیشتری نسبت به امواج اصلاحی ساده برخوردار هستند. این الگوها میتوانند شامل زیگزاگهای دوتایی یا سهتایی باشند که در آنها دو یا سه الگوی زیگزاگ بهوسیله یک موج X کوچک به یکدیگر متصل میشوند. موج X معمولاً کوتاهتر از 61.8% از اصلاح قبلی است.

این الگوهای پیچیده نشاندهنده تغییرات عمیقتر و گستردهتر در بازار هستند و میتوانند بهعنوان نشانههایی برای تغییرات بزرگتر و مهمتر در روندهای قیمتی در نظر گرفته شوند که اغلب بهعنوان فرصتهای معاملاتی موردتوجه قرار میگیرند. این الگوها که از ترکیبات متعددی از امواج کوچکتر ساخته شدهاند، میتوانند برای تحلیلگران فنی بهعنوان ابزاری برای شناسایی و پیشبینی حرکات قیمتی آتی مفید باشند.

بیشتر بخوانید: ترکیب فیبوناچی اصلاحی با الگوهای شمعی

خدمات اپوفایننس و امواج Complex

اپوفایننس، بهعنوان یک بروکر، ابزارها و خدماتی را ارائه میدهد که معاملهگران میتوانند برای تحلیل و پیشبینی بازارهای مالی با استفاده از نظریه موج الیوت بهکار ببرند. این خدمات شامل دسترسی به نرمافزارهای تحلیلی، اطلاعات بازار بهروز و امکان استفاده از اندیکاتورهای تخصصی مانند امواج الیوت میشود.

بنابراین اپوفایننس ابزارهای لازم برای تحلیل این امواج، ساختارهای کامپلکس و استفاده از آنها در استراتژیهای معاملاتی را فراهم میآورد. این امر به معاملهگران کمک میکند تا الگوهای قیمتی را شناسایی کرده و بر اساس آنها تصمیمات معاملاتی آگاهانهتری بگیرند. در نتیجه، خدمات اپوفایننس میتواند بهعنوان پلی بین دانش فنی معاملهگران و کاربرد عملی نظریه موج الیوت در بازارهای واقعی عمل کند.

چه مدت زمانی میتواند یک ساختار اصلاحی پیچیده طول بکشد؟

یک ساختار اصلاحی پیچیده میتواند برای روزها و حتی سالها طول بکشد؛ بدون اینکه این مدتزمان ساختار آن را تغییر دهد.

امواج انگیزشی و اصلاحی چه تفاوتی دارند؟

امواج انگیزشی در جهت روند کلی بازار حرکت میکنند، درحالیکه امواج اصلاحی بر خلاف جهت روند حرکت میکنند.

نسبتهای فیبوناچی در نظریه امواج الیوت چه نقشی دارند؟

نسبتهای فیبوناچی به معاملهگران کمک میکنند تا اهداف قیمتی را تخمین زده و در تعیین نقاط ورود و خروج از معاملات استفاده کنند.