شناسایی شروع امواج الیوت، یکی از مباحث مهم در تحلیل تکنیکال بازارهای مالی است. نظریه امواج الیوت توسط رالف نلسون الیوت در دهه ۱۹۳۰ میلادی معرفی شد. بر اساس این نظریه، حرکات قیمت در بازارهای مالی بهصورت الگوهای تکرار شوندهای از امواج شکل میگیرند. این امواج به دو دسته اصلی تقسیم میشوند، امواج پیشرو و امواج اصلاحی. تشخیص شروع امواج الیوت، میتواند به معاملهگران کمک کند تا با پیشبینی حرکتهای آینده بازار، تصمیمات معاملاتی بهتری بگیرند. در این مقاله میخواهیم شناسایی دقیق شروع این امواج را بررسی کنیم.

اپوفایننس یک کارگزاری معتبر و قانونی است که موفق به دریافت رگوله ASIC استرالیا شده است. این کارگزاری انواع حسابهای معاملاتی با اسپردهای رقابتی و اهرمهای بالا را ارائه میدهد و بهعنوان بهترین بروکر برای ایرانیان شناخته میشود. اگر در تشخیص شروع امواج الیوت به مشکل برخوردید، امکانات اپوفایننس شما را در تشخیص دقیق این امواج کمک میکند. برای دریافت اطلاعات بیشتر، به وبسایت اپوفایننس به نشانی مراجعه کنید.

امواج الیوت چیست؟

امواج الیوت یک نظریه کاربردی در تحلیل تکنیکال بازارهای مالی است. این نظریه بر این اساس استوار است که حرکتهای بازارهای مالی بهصورت الگوهای تکرارشوندهای از امواج شکل میگیرند. آموزش امواج الیوت به معاملهگران کمک میکند تا تشخیص دقیقی از این امواج داشتهباشند. امواج الیوت به دو بخش پیشرو و اصلاحی تقسیمبندی میشوند.

روش مناسب برای تشخیص شروع امواج الیوت چیست؟

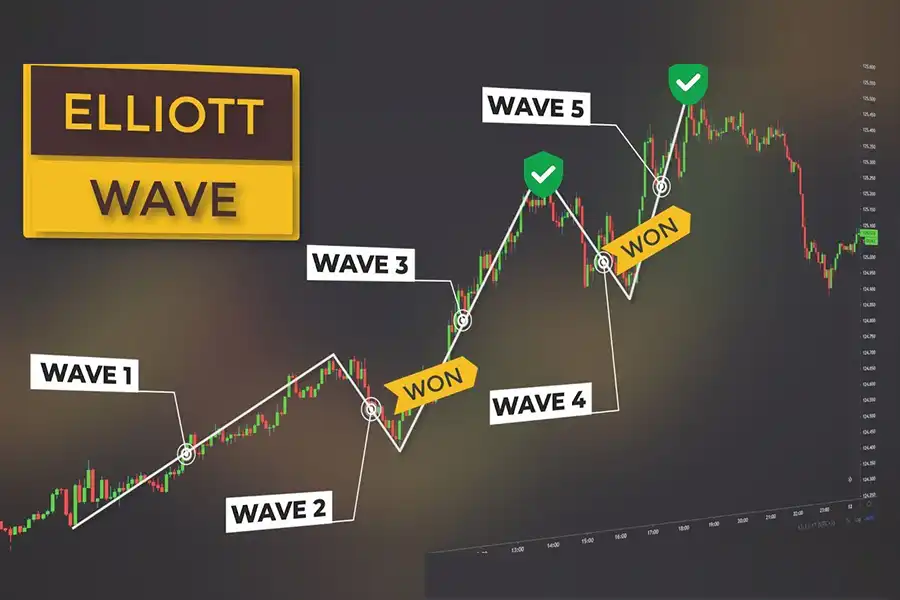

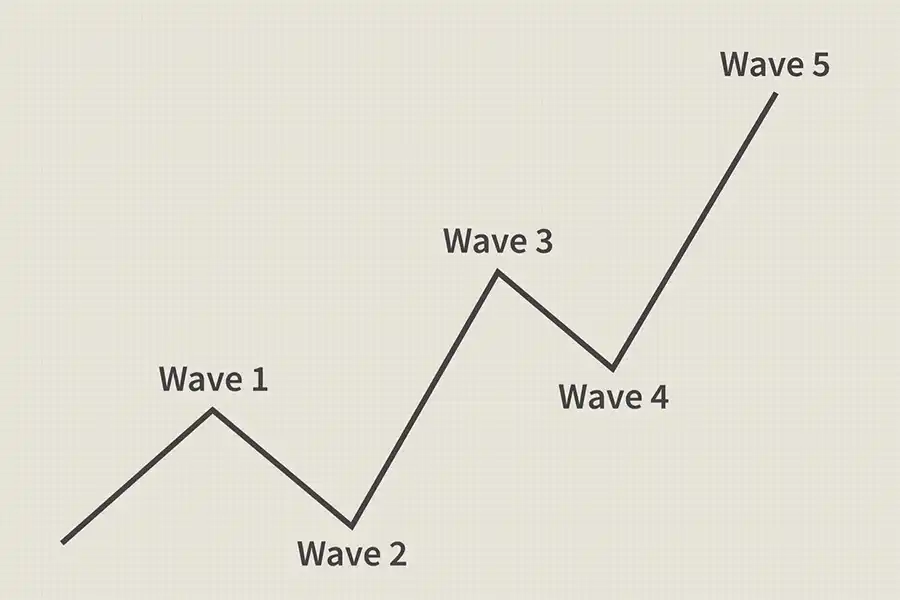

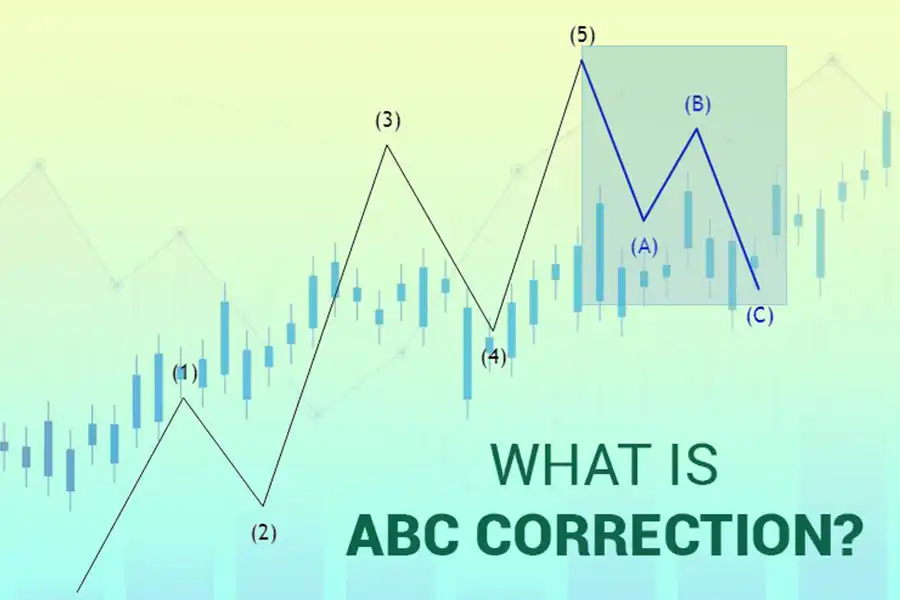

در جایگاه یک معاملهگر، بهتر است بدانید برای تشخیص شروع امواج الیوت، باید بهدنبال الگوهای خاصی در نمودارهای قیمت باشید. این الگوها معمولاً شامل پنج موج در جهت روند اصلیست که به آنها امواج پیشرو میگویند و سه موج در جهت مخالف که در اصل امواج اصلاحی نامیده میشوند.

استفاده از ابزارهایی مانند فیبوناچی، خطوط روند و اندیکاتورهای تکنیکال، میتواند به تحلیل دقیقتر این امواج کمک کند.

مروری بر امواج الیوت

نظریه امواج الیوت بیان میکند حرکات بازارهای مالی بهصورت چرخههای قابل پیشبینی تکرار میشوند. الیوت معتقد بود روانشناسی جمعی و رفتار انسانها بهطور طبیعی در قالب این امواج خود را نشان میدهند.

بهعبارت دیگر، الیوت بر این باور بود که بازارها بهطور مرتب دچار تغییراتی میشوند که میتوان آنها را بهعنوان الگوهای خاص تشخیص داد. این الگوها به نوعی امواج شناخته میشوند و بهدلیل تکرار شدنشان در دورههای زمانی مختلف، میتوانند برای پیشبینی حرکات آینده بازار مورد استفاده قرار بگیرند.

نظریه الیوت علاوهبر تحلیلهای تکنیکال، به تحلیل بنیادی و رفتار روانشناختی سرمایهگذاران نیز توجه دارد. به این ترتیب، تحلیلگران با استفاده از این روش میتوانند روند تشخیص شروع امواج الیوت را به درستی انجام دهند.

نحوه کار امواج الیوت چگونه است؟

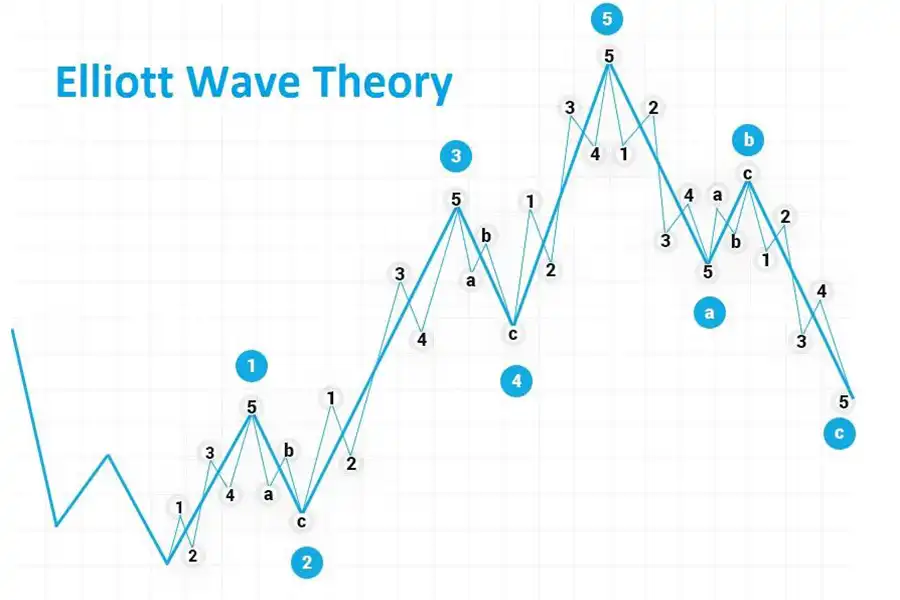

امواج الیوت بهطور کلی در قالب پنج موج جنبشی، موجهای 1 تا 5 و سه موج اصلاحی، موجهای A، B و C دستهبندی میشوند.

موجهای جنبشی در جهت اصلی روند حرکت میکنند، در حالی که موجهای اصلاحی مخالف روند اصلی هستند. بهطور دقیقتر، موجهای جنبشی که بهعنوان امواج حرکتکننده شناخته میشوند، شامل سه موج اصلی و دو موج فرعی هستند. این امواج بهصورت پیوسته شکل میگیرند و در نهایت به پایان روند ختم میشوند.

از طرف دیگر، امواج اصلاحی معمولاً کوتاهتر و پیچیدهتر هستند و بهصورت سه موجی ظاهر میشوند که در واقع استراحت و اصلاح بازار پس از یک حرکت جنبشی قوی را نشان میدهد. درک این ساختارها به تحلیلگران کمک میکنند تا پیشبینیهایی درباره روند بعدی بازار داشتهباشند و تشخیص شروع امواج الیوت را به درستی انجام دهند. بهطور کلی تشخیص و تحلیل این امواج میتواند به شناسایی نقاط حساس و مهم بازار کمک کند که در آنها تغییرات بزرگی ممکن است رخ دهد.

پیشبینی بازار با تشخیص شروع امواج الیوت

تشخیص دقیق شروع امواج الیوت میتواند به شما کمک کند تا نقاط ورود و خروج مناسب در بازار را شناسایی کنید. با تحلیل الگوهای گذشته و ترکیب آنها با ابزارهای دیگر مانند فیبوناچی، میتوانید نقاط بازگشتی مهم و همچنین، اهداف قیمتی را پیشبینی کنید. وقتی بتوانید شروع یک موج جدید را بهدرستی تشخیص دهید، میتوانید از حرکات قیمت بهرهبرداری کرده و استراتژیهای معاملاتی خود را بهبود دهید.

این فرآیند دقت و تجربه کافی را میطلبد، زیرا امواج الیوت به این راحتیها قابل تشخیص نیستند و به تحلیل دقیق و استفاده از ابزارهای تکمیلی مانند اندیکاتورها و خطوط روند نیاز دارند.

بیشتر بخوانید: اسیلاتور الیوت

انواع امواج در نظریه الیوت

برای اینکه بتوانید این امواج را به درستی شناسایی کنید، باید در قدم نخست با نکات تشخیص شروع امواج الیوت آشنا باشید. در ادامه با تمام جزئیات این امواج آشنا میشوید.

- امواج جنبشی Impulse Waves: این امواج شامل پنج موج است که سه موج آنها در جهت روند اصلی و دو موج دیگر مخالف آن هستند. این امواج حرکات قوی و مداوم در بازار را نشان میدهند و معمولاً بهعنوان نشانههایی از شروع یا ادامه یک روند بزرگتر در نظر گرفته میشوند. امواج جنبشی در بازارهای صعودی و نزولی بیشتر مشاهده میشوند و میتوانند به تحلیلگران کمک کنند تا حرکات بزرگ قیمتی را شناسایی کنند.

- امواج اصلاحی Corrective Waves: شامل سه موج است که با حروف A ،B و C شناخته میشوند و برخلاف جهت روند اصلی حرکت میکنند. این امواج معمولاً فازهای استراحت بازار را نشان میدهند که پس از حرکات جنبشی قوی ایجاد میشوند. امواج اصلاحی الیوت معمولاً پیچیدهتر از امواج جنبشی هستند و تحلیل آنها به دقت و تجربه کافی نیاز دارد.

قوانین امواج الیوت به چه چیزی اشاره دارند؟

این قوانین در تشخیص شروع امواج الیوت به معاملهگران کمک میکنند. در ادامه به جزئیات قوانین امواج الیوت میپردازیم.

- قانون موج 1: حرکت بازار در جهت اصلی شروع میشود و معمولاً اولین جهش از یک روند جدید را نشان میدهد.

- قانون موج 2: بعد از موج 1، موج 2 به سمت عقب حرکت میکند، اما هرگز از شروع موج 1 عقبتر نمیرود.

- قانون موج 3: موج 3 معمولاً طولانیترین و قویترین موج در جهت اصلی است و نمیتواند کوتاهتر از موجهای 1 و 5 باشد. این موج همیشه از انتهای موج 1 عبور میکند.

- قانون موج 4: موج 4 به عقب بازمیگردد، اما نباید وارد منطقه قیمتی موج 1 شود. این قانون به وضوح نشاندهنده تصحیح کوتاهمدت در یک روند بلندمدت است.

- قانون موج 5: موج 5 آخرین موج در جهت اصلی است و باید از انتهای موج 3 عبور کند، اما این موج ممکن است ضعیفتر از موج 3 باشد.

بهعلاوه، الیوت همچنین الگوهای تصحیحی را شناسایی کرده که شامل سه موج A, B, C میشوند. این الگوها بهعنوان اصلاحیه قیمتی بعد از موجهای حرکتی پنجموجی در نظر گرفته میشوند.

شمارش امواج الیوت با مکدی چگونه انجام میشود؟

شمارش امواج الیوت با استفاده از اندیکاتورMACD ، یکی از روشهای محبوب برای تحلیل روندهای بازار است. در این روش، از MACD برای شناسایی نقاط برگشت و تایید شمارش امواج استفاده میشود. در ادامه به مراحل این فرآیند اشاره میکنیم.

- شناسایی نقاط محوری Pivot Points: ابتدا باید نقاط محوری که تغییرات بزرگ در روند قیمت را نشان میدهند، شناسایی کنید. این نقاط میتوانند نقاط شروع و پایان موجها باشند.

- بررسی تغییرات در MACD: با مشاهده نمودار MACD، میتوانید نقاط تقاطع خط MACD با خط سیگنال را شناسایی کنید. این تقاطعها میتوانند بهعنوان نشانههایی برای شروع یا پایان موجها مورد استفاده قرار بگیرند.

- شناسایی واگراییها: واگرایی بین قیمت و MACD یکی از ابزارهای قدرتمند در تحلیل امواج الیوت است. برای مثال، اگر قیمت به سقف جدید برسد، ولی MACD نتواند خود را به سقف جدیدی برساند، این میتواند نشانهای از پایان یک موج صعودی و شروع موج اصلاحی باشد.

- تایید موجها: با استفاده از اطلاعات بهدست آمده از MACD، میتوانید موجهای الیوت را تایید کنید. برای مثال اگر یک موج صعودی را شناسایی کردید، بررسی کنید که آیا MACD نیز روند صعودی را نشان میدهد یا خیر.

- استفاده از هیستوگرام MACD: هیستوگرام MACD نیز میتواند اطلاعات مهمی درباره شتاب حرکت قیمت ارائه دهد. تغییرات در طول و جهت هیستوگرام این توانایی را دارد تا به تایید شمارش امواج کمک کند.

فرض کنید که قیمت یک دارایی در حال افزایش است و شما میخواهید موجهای الیوت را با استفاده از MACD شناسایی کنید. در این حالت به مراحل زیر دقت کنید.

- شروع موج 1: قیمت از یک نقطه محوری شروع به افزایش میکند و MACD نیز از زیر خط صفر به بالا میآید و یک تقاطع صعودی را نشان میدهد.

- پایان موج 1 و شروع موج 2: قیمت پس از رسیدن به یک سقف موقتی شروع به کاهش میکند و MACD نیز به پایین خط سیگنال عبور میکند.

- شروع موج 3: قیمت دوباره شروع به افزایش میکند و MACD نیز یک تقاطع صعودی دیگر را نشان میدهد. این موج معمولاً قویترین موج صعودی است.

- پایان موج 3 و شروع موج 4: قیمت پس از رسیدن به یک سقف جدید کاهش پیدا میکند و MACD نیز دوباره به پایین خط سیگنال عبور میکند.

- شروع موج 5: قیمت دوباره شروع به افزایش میکند و MACD یک تقاطع صعودی نهایی را نشان میدهد.

- پایان موج 5 و شروع موج اصلاحی: قیمت به سقف نهایی میرسد و MACD واگرایی منفی را نشان میدهد. این نشان میدهد که موج اصلاحی بزرگتری ممکن است در راه باشد.

بیشتر بخوانید: استراتژی مکدی و آر اس آی

کاربرد فیبوناچی در الیوت چیست؟

نسبتهای فیبوناچی برای تعیین سطوح بازگشتی و اهداف قیمتی در تحلیل امواج الیوت بسیار مفید هستند. برخی از نسبتهای مهم فیبوناچی، شامل 38.2%، 50% و 61.8% میشوند. این نسبتها برای تعیین پایان موجهای اصلاحی و ادامه موجهای جنبشی بهکار میروند.

در جایگاه یک معاملهگر با استفاده از سطوح فیبوناچی میتوانید نقاط حمایت و مقاومت کلیدی را شناسایی کرده و پیشبینی کنید که قیمت در چه سطوحی ممکن است واکنش نشان دهد.

برای مثال، در یک روند صعودی، ممکن است انتظار داشتهباشید که قیمت پس از یک اصلاح به سطح 38.2% یا 61.8% فیبوناچی بازگردد و سپس به حرکت صعودی خود ادامه دهد. ترکیب تحلیل فیبوناچی با امواج الیوت به شما این امکان را میدهد که نقاط بازگشتی را با دقت بیشتری شناسایی کنید و تصمیمات معاملاتی بهتری بگیرید.

این روشها به شما کمک میکنند تا با اعتماد بیشتری در بازار فعالیت کنید و از فرصتهای معاملاتی استفاده کنید.

تشخیص شروع امواج الیوت به چه کاری میآید؟

تشخیص دقیق شروع امواج الیوت میتواند به معاملهگران کمک کند تا در بازارهای مالی به موقع وارد یا خارج شوند و از این طریق سود بیشتری بهدست آورند. علاوهبر این مورد، تشخیص شروع امواج الیوت، کاربردهای دیگری نیز برای معاملهگر آن دارد که در ادامه به آنها میپردازیم.

- درک روند بازار: این تحلیل به درک بهتر از روند کلی بازار و تغییرات روانشناختی جمعی کمک میکند.

- تنظیم استراتژیها: وقتی معاملهگران بتوانند شروع یک موج جنبشی یا اصلاحی را شناسایی کنند، میتوانند استراتژیهای معاملاتی خود را بر اساس این اطلاعات تنظیم کنند و ریسکهای معاملاتیشان را کاهش دهند. این کار به آنها امکان میدهد تا از حرکات قیمتی بهرهبرداری کرده و در نقاط مناسب به بازار وارد یا خارج شوند.

- جلوگیری از تلههای معاملاتی: تحلیل امواج الیوت میتواند به معاملهگران کمک کند تا از تلههای معاملاتی جلوگیری کرده و در زمانهای نامناسب از بازار خارج نشوند. این تحلیل به آنها کمک میکند تا با اطمینان بیشتری در بازار فعالیت کنند و استراتژیهای معاملاتی خود را بهبود دهند.

امواج الیوت پیشرفته به چه چیزی اشاره دارد؟

این مفهوم به استفاده از تحلیل الیوت برای پیشبینی چرخههای بزرگتر در بازارها اشاره دارد، از جمله تشخیص امواج گروهی و چرخههای مکمل.

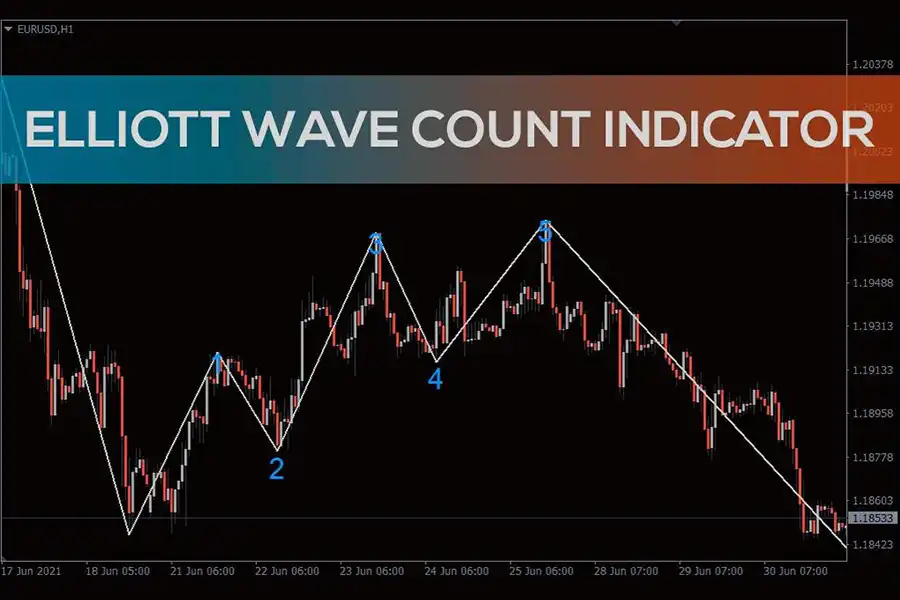

موجشماری اتوماتیک الیوت چگونه امکانپذیر است؟

نرمافزارها یا ابزارهای خودکار برای تشخیص و شمارش الگوهای الیوت در نمودارهای قیمتی مورد استفاده قرار میگیرد. برنامههای متاتریدر 4 و 5 نیز قابلیت شمارش اتوماتیک امواج الیوت را دارند.

نسبتهای زمانی امواج الیوت به چه معناست؟

نسبتهای زمانی امواج الیوت، به اندازهگیری و تحلیل دورههای زمانی در الگوهای موج الیوت اشاره دارند. این نسبتها برای پیشبینی زمان پایان موجها و تغییرات قیمتی استفاده میشوند. معاملهگران در تحلیل این امواج، توجه ویژهای به نسبتهای زمانی دارند و از طریق آن میتوانند به زمانبندی دقیقتری برای نقاط تغییر قیمت و تشکیل الگوها برسند.

در ادامه به برخی از ابزارهای رایج برای اندازهگیری نسبتهای زمانی در امواج الیوت میپردازیم.

- نسبتهای فیبوناچی زمانی؛

- دورههای زمانی فیبوناچی؛

- زمانبندی روزانه، هفتهای، ماهانه و سالانه؛

معایب امواج الیوت چیست؟

امواج الیوت یکی از نظریههای پرکاربرد در تحلیل تکنیکال بازارهای مالی است، اما همانند هر ابزار تحلیلی دیگری، معایب و محدودیتهایی نیز دارد که در ادامه به آنها میپردازیم.

- ذهنی بودن تحلیلها؛

- پیچیدگی؛

- عدم قطعیت؛

- به دادههای تاریخی زیادی نیاز دارد؛

- در بازارهای پرنوسان کاربرد محدودی دارد؛

- به تجربه تحلیلگر وابسته است؛

نقاط PRZ و امواج الیوت چه ارتباطی با یکدیگر دارند؟

نقاط Potential Reversal Zones و امواج الیوت، هر دو ابزار تحلیل تکنیکال هستند که برای پیشبینی حرکت قیمتها در بازارهای مالی استفاده میشوند. اگرچه این دو ابزار مستقل از یکدیگر هستند، اما میتوانند در ترکیب با هم استفاده شوند تا تحلیل دقیقتری را به معاملهگران ارائه بدهند. در ادامه به ارتباط بین این دو ابزار میپردازیم.

نقاط PRZ در تحلیل هارمونیک استفاده میشوند و مناطقی را نشان میدهند که احتمال تغییر جهت قیمت در آنها وجود دارد. این نقاط با استفاده از نسبتهای فیبوناچی و الگوهای هارمونیک، مانند الگوی گارتلی Gartley Pattern، الگوی پروانه Butterfly Pattern و الگوی خرچنگ Crab Pattern شناسایی میشوند.

بیشتر بخوانید: prz در فارکس

ترکیب امواج الیوت و نقاط PRZ چه کاربردی دارند؟

این ترکیب به دو صورت زیر کاربرد دارد:

- تأیید امواج الیوت با نقاط PRZ؛

- شناسایی دقیقتر نقاط ورود و خروج؛

خدمات اپوفایننس

کارگزاری اپوفایننس خدمات متنوعی از جمله معامله در بازارهای مختلف سهام، فارکس، ارزهای دیجیتال و سایر بازارهای پرطرفدار را ارائه میدهد. این کارگزاری پلتفرمهای معاملاتی پیشرفته و تحلیلهای بازار را در دسترستان میگذارد. اگر میخواهید تشخیص شروع امواج الیوت را روی نمودارهای بازار انجام دهید، این کارگزاری تمام امکانات لازم را در اختیارتان قرار میدهد. برای دریافت اطلاعات بیشتر به وبسایت این مجموعه مراجعه کنید.

تشخیص دقیق شروع امواج الیوت، یک فرآیند پیچیده ولی قابل یادگیری است که با توجه به قواعد و الگوهای مشخص، میتوانید پیشبینیهای دقیقتری در بازارهای مالی انجام دهید. برای تشخیص شروع امواج الیوت، میتوانید از ابزارها و تکنیکهای مختلفی مانند نسبتهای فیبوناچی، شناسایی الگوهای قیمتی و استفاده از شاخصهای تکنیکال استفاده کنید.

الگوی زیگزاگ چیست؟

زیگزاگ یک نوع الگوی اصلاحی است که در آن موج A و C در یک جهت حرکت میکنند و موج B در جهت مخالف قرار دارد.

الگوی مسطح چیست؟

در این الگو، طول امواج A و C تقریباً برابر است و موج B میتواند تا نزدیک نقطه شروع موج A برگردد.

الگوی مثلث چیست؟

مثلث یک الگوی اصلاحی است که در آن پنج موج با هم تداخل دارند و معمولاً بهصورت جانبی حرکت میکنند.