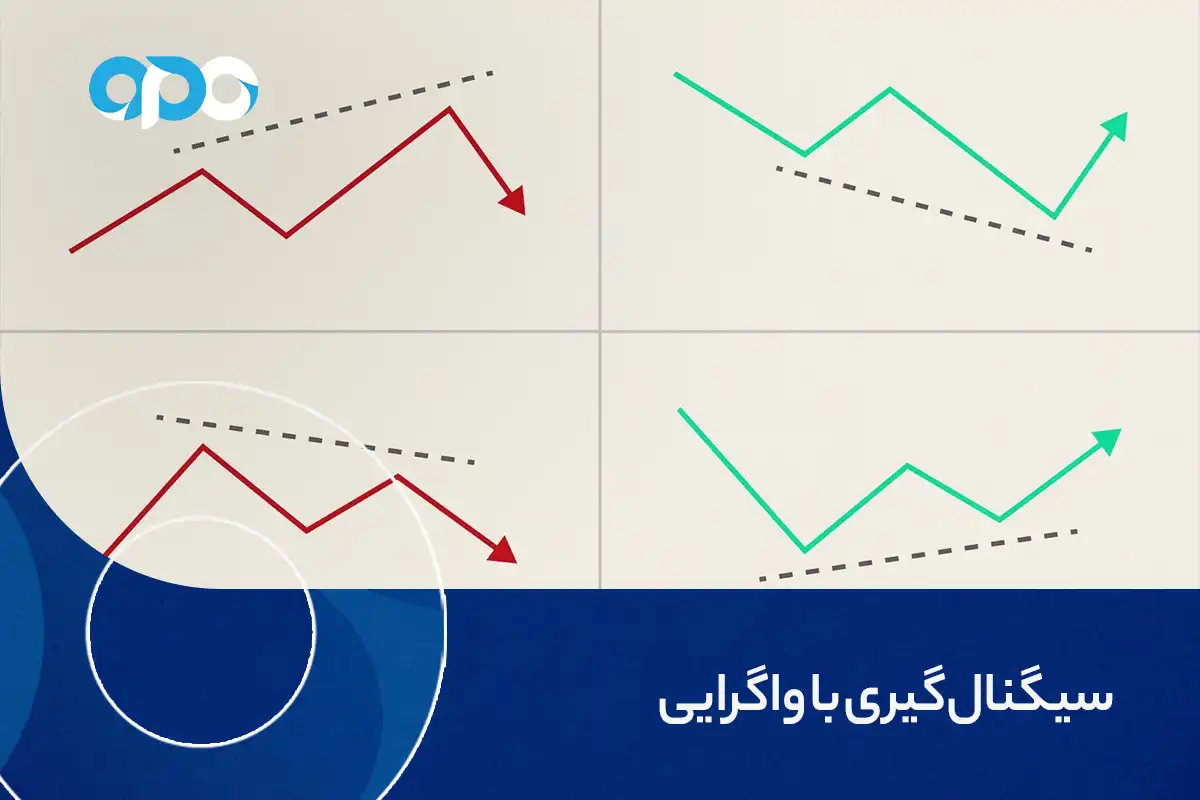

سیگنالگیری با کمک واگرایی، یکی از مفاهیم بسیار مهم و پیچیده در تحلیل تکنیکال است که معاملهگران با استفاده از آن میتوانند تغییرات آینده قیمت یک دارایی را با دقت بیشتری پیشبینی کنند. این تکنیک به این صورت عمل میکند که اگرچه قیمت یک دارایی ممکن است در حال حرکت در یک جهت خاص باشد، اما ممکن است یک اندیکاتور تکنیکال مهم مانند شاخص قدرت نسبی RSI یا مکدی MACD تغییرات قیمت را تأیید نکند.

این عدم تطابق بین جهت حرکت قیمت و رفتار اندیکاتور بهعنوان سیگنال گیری با واگرایی شناخته میشود و اغلب بهعنوان نشانهای از تغییر احتمالی در جهت قیمت تلقی میشود. با توجه به اهمیت این موضوع برای معاملهگران، در این مقاله قصد داریم تا به سیگنالگیری با کمک واگرایی بپردازیم.

انتخاب یک بروکر مناسب که بتواند نیازهای خاص معاملهگران ایرانی را به بهترین شکل برآورده کند، یکی از چالشهای اساسی برای فعالان بازارهای مالی است. از میان تعداد زیادی از بروکرهای موجود در بازار، اپوفایننس بهعنوان یکی از بهترین گزینهها برای معاملهگران ایرانی شناخته میشود. این بروکر با داشتن رگوله ASIC استرالیا، یکی از معتبرترین نهادهای نظارتی در جهان، اطمینان و امنیت بالایی را برای کاربران خود فراهم میآورد. رگوله ASIC به این معناست که اپوفایننس باید استانداردهای بسیار سختگیرانهای را رعایت کند، که این امر باعث افزایش اعتماد و اطمینان کاربران به این بروکر میشود.

علاوهبر رگوله بودن، اپوفایننس در جایگاه یک بروکر آنشور شناخته میشود که این نیز نشاندهنده سطح بالای خدمات و پشتیبانی آن است. بروکرهای آنشور معمولاً بهدلیل دسترسی به بازارهای بینالمللی و ارائه شرایط معاملاتی بهتر، نسبت به بروکرهای آفشور، از محبوبیت بیشتری برخوردارند. معاملهگران ایرانی میتوانند با استفاده از پلتفرمهای پیشرفته اپوفایننس، که شامل ابزارهای تحلیل تکنیکال متنوع و قابلیتهای معاملاتی پیشرفته است، به راحتی و با اطمینان خاطر بیشتری به سیگنال گیری با واگرایی بپردازند و در بازارهای مختلف معامله کنند. برای کسب اطلاعات بیشتر و استفاده از خدمات این بروکر، میتوانید به وبسایت این بروکر مراجعه کنید.

سیگنال گیری با واگرایی چیست؟

سیگنالگیری با این روش به دو نوع اصلی واگرایی معمولی و واگرایی مخفی تقسیم میشود که در ادامه به هریک از آنها میپردازیم.

- واگرایی معمولی: واگرایی معمولی زمانی رخ میدهد که قیمت به یک قله یا کف جدید برسد، اما اندیکاتور نتواند به همان سطح برسد یا در همان جهت حرکت کند. این نوع سیگنالگیری معمولاً بهعنوان سیگنالی برای تغییر روند فعلی به حساب میآید، زیرا کاهش قدرت حرکت قیمت را نشان میدهد.

- واگرایی مخفی: این نوع واگرایی زمانی اتفاق میافتد که قیمت یک کف یا قله پایینتر یا بالاتری را ایجاد کند، اما اندیکاتور همچنان به همان جهت حرکت قبلی خود ادامه دهد. این نوع سیگنال گیری با واگرایی، معمولاً بهعنوان تأییدی برای ادامه روند فعلی مورد استفاده قرار میگیرد، زیرا نشاندهنده حفظ قدرت روند است.

بهترین استراتژیهای سیگنال گیری با واگرایی کدامند؟

برای استفاده بهینه از واگرایی، معاملهگران باید از استراتژیهای دقیق و مؤثری استفاده کنند که شامل ترکیب واگرایی با سایر ابزارهای تحلیل تکنیکال است. در ادامه به بهترین این استراتژیها میپردازیم.

- کمک گرفتن از خطوط روند: یکی از استراتژیهای معروف در این زمینه، ترکیب سیگنال گیری با واگرایی با خطوط روند است. در این استراتژی، هنگامی که معاملهگر متوجه وجود یک واگرایی میشود، باید به دقت به حرکتهای قیمتی توجه کند تا تأییدیهای برای سیگنال گیری با این روش بیابد. این تأییدیه معمولاً با شکست خط روند در همان جهت واگرایی بهدست میآید. در صورتی که قیمت خط روند را بشکند، این امر نشان میدهد که سیگنال واگرایی به احتمال زیاد معتبر است و زمان مناسبی برای ورود به معامله فرا رسیده است.

این استراتژی به معاملهگران اجازه میدهد تا در نقاط کلیدی و بحرانی بازار وارد معامله شوند و از فرصتهای سودآور ناشی از تشخیص سیگنال با واگرایی استفاده لازم را ببرند. - کمک گرفتن از سطوح حمایتی و مقاومتی: یکی دیگر از استراتژیهای موثر، ترکیب استخراج سیگنال با واگرایی با سطوح حمایتی و مقاومتی است. این سطوح بهعنوان نقاط کلیدی در بازار شناخته میشوند که قیمت بهطور معمول در آنها از خود واکنش نشان میدهد. اگر سیگنالگیری با این روش در نزدیکی یکی از این سطوح رخ دهد، میتواند یک تغییر قابل توجه در روند قیمت را نشان دهد.

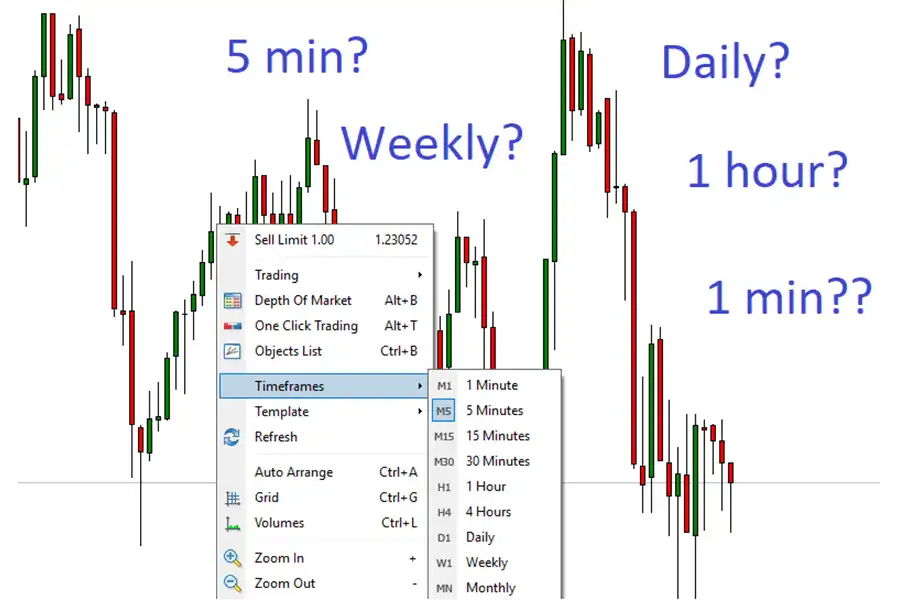

برای مثال، اگر قیمت به سطح مقاومت نزدیک شود و در همان زمان بتوان یک سیگنال گیری با واگرایی منفی با اندیکاتورهایی مانند RSI یا MACD انجام داد، این میتواند نشانهای از آغاز یک حرکت نزولی قوی باشد. برعکس، اگر واگرایی در نزدیکی سطح حمایت دیده شود، میتواند نشاندهنده یک فرصت خرید خوب باشد. این استراتژیها به معاملهگران کمک میکنند تا با استفاده از استخراج سیگنال با واگرایی، نقاط ورودی و خروجی دقیقتری برای معاملات خود پیدا کنند. - کمک گرفتن از چندین تایم فریم: استفاده از چندین تایم فریم برای تأیید سیگنال دریافتی با واگرایی نیز یکی از تکنیکهای پیشرفته و موثر است. بهطور مثال، اگر معاملهگری یک سیگنال را با کمک واگرایی در تایم فریم روزانه دریافت کند، میتواند به تایم فریمهای پایینتر مانند چهار ساعته یا ساعتی مراجعه کند تا تأییدیههای بیشتری برای ورود به معامله بگیرد. این روش به معاملهگران کمک میکند تا مطمئن شوند سیگنالی که مشاهده کردهاند، در تایم فریمهای مختلف نیز معتبر است و احتمال موفقیت معامله را افزایش میدهد.

اندیکاتور مناسب برای سیگنال گیری با واگرایی چیست؟

انتخاب اندیکاتور مناسب برای دریافت سیگنال با واگرایی، یکی از کلیدیترین عواملی است که میتواند به موفقیت یا شکست در معامله منجر شود. در میان اندیکاتورهای موجود، برخی از محبوبترین و پرکاربردترین آنها برای شناسایی سیگنال گیری با کمک واگرایی وجود دارند که هر یک از آنها دارای ویژگیها و کاربردهای خاص خود هستند. در ادامه به مهمترین آنها میپردازیم.

شاخص قدرت نسبی RSI

این اندیکاتور یکی از محبوبترین ابزارهای تحلیل تکنیکال است که به معاملهگران کمک میکند تا قدرت نسبی خریدوفروش در بازار را اندازهگیری کنند. RSI معمولاً در محدوده بین ۰ تا ۱۰۰ نوسان میکند و سطوح بالاتر از ۷۰، نشاندهنده وضعیت اشباع خرید و سطوح پایینتر از ۳۰، نشاندهنده وضعیت اشباع فروش است. سیگنال گیری با کمک واگرایی بین قیمت و RSI، میتواند به معاملهگران کمک کند تا از تغییر احتمالی در روند بازار آگاه شوند.

برای مثال، اگر قیمت به یک قله جدید برسد، ولی RSI نتواند همین قله را تأیید کند، این واگرایی در واقع نشاندهنده کاهش قدرت روند صعودی و احتمالاً آغاز یک حرکت نزولی است.

مکدی MACD

مکدی یکی دیگر از اندیکاتورهای قدرتمند و پرکاربرد در تحلیل تکنیکال است که برای شناسایی سیگنال گیری با کمک واگرایی و تغییرات در روند بازار مورد استفاده قرار میگیرد. مکدی از دو میانگین متحرک تشکیل شده است که تغییرات قیمت را به خوبی نشان میدهند. خط مکدی و خط سیگنال در این اندیکاتور، وقتی که از یکدیگر عبور میکنند، سیگنالهایی را برای ورود یا خروج از معامله صادر میکنند. اگر قیمت به قله یا کف جدید برسد و مکدی نتواند این حرکت را تأیید کند، این واگرایی میتواند یک سیگنال قوی برای تغییر روند باشد. مکدی بهویژه برای شناسایی تغییرات بلندمدت در روندهای قیمتی بسیار موثر است.

استوکاستیک

این اندیکاتور نوسانگر، مخصوصاً برای بازارهای پرنوسان بسیار مناسب است و به معاملهگران کمک میکند تا نقاط بازگشت احتمالی را شناسایی کنند. استوکاستیک سرعت و شتاب حرکت قیمت را اندازهگیری میکند و معمولاً در بازه ۰ تا ۱۰۰ نوسان دارد. سطوح بالای ۸۰، نشاندهنده اشباع خرید و سطوح پایینتر از ۲۰، اشباع فروش را نشان میدهند. سیگنال گیری با واگرایی بین قیمت و استوکاستیک نیز میتواند یک نشانه قوی برای تغییر روند باشد.

مثلاً اگر قیمت به یک قله جدید برسد و استوکاستیک این حرکت را تأیید نکند، ممکن است یک سیگنال برای تغییر روند به سمت نزولی تلقی شود.

بیشتر بخوانید: استراتژی مکدی و استوکاستیک

مزایا و معایب سیگنال گیری با واگرایی چیست؟

این روش دارای مزایای زیادی است، اما در عین حال معایبی نیز دارد که معاملهگران باید از آنها آگاه باشند تا بتوانند به درستی از این ابزار استفاده کنند. در ادامه به این موارد میپردازیم.

مزایا

اگر قصد استفاده از سیگنالگیری با کمک واگرایی را دارید، باید با مزایایی که ارائه میدهد، بیشتر آشنا شوید.

- دقت بالا: یکی از بزرگترین مزایای سیگنالگیری با کمک واگرایی، دقت بالای آن در پیشبینی تغییرات روند است. واگراییها معمولاً قبل از وقوع تغییرات بزرگ در روند ظاهر میشوند. این امر به معاملهگران این امکان را میدهد که قبل از شروع حرکت بزرگ، وارد معامله شوند و از تغییرات قیمتی بهرهبرداری کنند. برای مثال، یک واگرایی منفی که قبل از شروع یک روند نزولی قوی ظاهر میشود، میتواند به معاملهگر این امکان را بدهد که قبل از کاهش قیمت، فروش خود را انجام دهد.

- استفاده آسان: با وجود پیچیدگیهایی که در تحلیل تکنیکال وجود دارد، شناسایی سیگنال با کمک اندیکاتورهایی مانند RSI و MACD نسبتاً ساده است. این اندیکاتورها بهطور گستردهای در دسترس هستند و حتی معاملهگران مبتدی نیز میتوانند با کمی تمرین، واگراییها را شناسایی کنند و از آنها برای انجام معاملات خود کمک بگیرند.

- قابلیت ترکیب با دیگر ابزارها: فرایند سیگنال گیری با کمک واگرایی، به خوبی میتواند با دیگر ابزارهای تحلیل تکنیکال مانند خطوط روند، حمایت و مقاومت و الگوهای شمعی ترکیب شود. این ترکیبها میتوانند به تولید سیگنالهای قویتر و دقیقتر کمک کنند؛ مثلاً اگر یک سیگنالگیری با کمک واگرایی در نزدیکی یک سطح حمایتی قوی مشاهده شود، میتوانیم نتیجه بگیریم که این سطح حمایتی با یک الگوی شمعی میتواند تایید شود و بهعنوان یک فرصت عالی برای ورود به معامله در نظر گرفته شود.

معایب

این روش از سیگنالگیری دارای معایب زیر است:

- سیگنالهای کاذب: یکی از مشکلات اصلی در سیگنال گیری با واگرایی، تولید سیگنالهای اشتباه است. این سیگنالها ممکن است معاملهگر را به اشتباه بیندازند. برای مثال، احتمال دارد واگرایی مشاهده شود، اما قیمت به همان جهت قبلی ادامه پیدا کند و معاملهگر با ضرر مواجه شود. برای کاهش احتمال وقوع این مشکل، معاملهگران باید از تأییدیههای بیشتری برای ورود به معامله استفاده کنند.

- نیاز به تأیید: سیگنالگیری با کمک واگرایی به تنهایی ممکن است به اندازه کافی قوی نباشد تا بهعنوان یک سیگنال مستقل مورد استفاده قرار بگیرد. بههمین دلیل، معاملهگران باید از سایر ابزارهای تحلیل تکنیکال مانند خطوط روند، الگوهای شمعی یا تایم فریمهای مختلف برای تأیید سیگنال واگرایی استفاده کنند. این موضوع میتواند روند تحلیل را پیچیدهتر کند و زمان بیشتری از معاملهگر بگیرد.

- پیچیدگی در شناسایی: شناسایی صحیح سیگنالگیری با کمک واگرایی، قطعاً برای معاملهگران مبتدی چالشبرانگیز است؛ بهویژه در بازارهای پرنوسان که قیمتها به سرعت تغییر میکنند. در چنین شرایطی، آنها واگراییها را به درستی تشخیص نمیدهند و نمیتوانند به موقع به سیگنالها واکنش نشان دهد. بنابراین، به تمرین و تجربه کافی نیاز دارند تا استفاده مؤثری از این ابزار داشتهباشند.

نحوه سیگنال گیری با واگرایی چگونه است؟

برای انجام سیگنال گیری با کمک واگرایی، معاملهگران باید یک فرآیند دقیق و منظم را دنبال کنند. این فرآیند شامل چندین مرحله مهم است که به آنها کمک میکند تا از صحت و دقت سیگنالها مطمئن شوند و بهترین زمان را برای ورود یا خروج از معامله شناسایی کند. در ادامه به این مراحل میپردازیم.

- انتخاب اندیکاتور مناسب: اولین قدم در سیگنال گیری با واگرایی، انتخاب اندیکاتور مناسب است. همانطور که در بخشهای قبل اشاره شد، اندیکاتورهایی مانند RSI، MACD و استوکاستیک برای شناسایی واگراییها بسیار مناسب هستند. انتخاب اندیکاتور باید بر اساس نوع بازار و استراتژی معاملاتی انجام شود. مثلاً در بازارهایی که نوسانات قیمتی زیادی دارند، استفاده از استوکاستیک میتواند موثرتر باشد، در حالی که در بازارهای با روندهای بلندمدت، مکدی ممکن است گزینه بهتری محسوب شود.

بیشتر بخوانید: بهترین اندیکاتور واگرایی در تریدینگ ویو

- شناسایی سیگنال گیری با کمک واگرایی: پس از انتخاب اندیکاتور، مرحله بعدی شناسایی واگرایی است. سیگنال گیری با این روش، زمانی قابل تایید است که قیمت و اندیکاتور در جهات مختلف حرکت کنند. برای مثال، اگر قیمت به یک قله بالاتر برسد اما اندیکاتور قله پایینتری ایجاد کند، در واقع یک سیگنال تلقی میشود که با کمک واگرایی منفی بهدست آمده است. این سیگنال در اصل میتواند کاهش احتمالی قیمت در آینده را نشان دهد. شناسایی دقیق این واگراییها به تمرکز و دقت نیاز دارد، زیرا در یک بازه زمانی کوتاه، احتمال ایجاد چندین واگرایی مشابه وجود دارد که هر کدام به تحلیل جداگانهای نیاز دارند.

- تأیید سیگنال گیری با کمک واگرایی: پس از شناسایی واگرایی، معاملهگران نباید بلافاصله وارد معامله شوند. برای کاهش ریسک و افزایش احتمال موفقیت، باید با استفاده از دیگر ابزارهای تحلیل تکنیکال بهدنبال تأیید سیگنال باشند. برای مثال، میتوانند بهدنبال شکست خط روند، تشکیل یک الگوی شمعی تأییدی یا تاییدیه از سوی یک تایم فریم بالاتر باشند. تأیید واگرایی از اهمیت بالایی برخوردار است، زیرا به آنها اطمینان میدهد که سیگنالی که مشاهده کردهاند، از قدرت کافی برای تأثیرگذاری بر قیمت برخوردار است.

- ورود به معامله: پس از تأیید سیگنال گیری با واگرایی، معاملهگر میتواند وارد معامله شود. در این مرحله باید به مدیریت ریسک توجه ویژهای کند. استفاده از حد ضرر Stop Loss و حد سود Take Profit برای محدود کردن ریسک و تضمین سود احتمالی ضروری است. همچنین، حجم معامله را باید طوری تنظیم کند که در صورت شکست، زیانهای کمتری را متحمل شود و فشار روانی زیادی به او وارد نشود. مدیریت صحیح سرمایه و ریسک در این مرحله، میتواند تفاوت بین موفقیت و شکست را تعیین کند.

قواعد سیگنال گیری با واگرایی چیست؟

در سیگنال گیری با کمک واگرایی، رعایت برخی قواعد کلیدی میتواند به موفقیت بیشتر و کاهش ریسکها کمک کند. این قواعد معاملهگران را راهنمایی میکنند تا با دقت بیشتری وارد معاملات شوند و از اشتباهات رایج جلوگیری کنند. در ادامه به این قواعد اشاره میکنیم.

- تمرکز بر واگراییهای قوی؛

- ترکیب با دیگر ابزارها؛

- مدیریت ریسک؛

- تأیید از چندین تایم فریم.

خدمات اپوفایننس

اپوفایننس بهعنوان یکی از بروکرهای معتبر و پیشرو در بازارهای مالی، به معاملهگران ایرانی و بینالمللی خدمات متنوع و باکیفیتی را ارائه میدهد. این بروکر با سالها تجربه در بازارهای مالی و ارائه خدمات به هزاران معاملهگر از سراسر جهان، توانسته جایگاه ویژهای در میان بروکرهای بینالمللی کسب کند. اپوفایننس با توجه به رعایت استانداردهای بینالمللی و پشتیبانی از معاملهگران ایرانی، به یک انتخاب عالی برای کاربران فارسی زبان تبدیل شده است. اگر بهدنبال بهترین بروکر فارکس هستید، کافیست به وبسایت این مجموعه مراجعه کنید.

سیگنال گیری با کمک واگرایی، یکی از تکنیکهای موثر و پرکاربرد در تحلیل تکنیکال است که به معاملهگران کمک میکند تا نقاط برگشت احتمالی در بازار را با دقت بیشتری شناسایی کنند. این روش با استفاده از اندیکاتورهای مهمی مانند RSI، MACD و استوکاستیک، میتواند تغییرات آینده در جهت حرکت قیمت را پیشبینی کند. سیگنال گیری با واگراییها معمولاً زمانی قابل تایید است که واگرایی قبل از وقوع تغییرات بزرگ در روند بازار ظاهر شود.

آیا واگرایی همیشه باعث تغییر جهت قیمت میشود؟

خیر! واگراییها در واقع نشانههای احتمالی از روند بازار هستند و نمیتوانند تضمین کنند که تغییر جهت قیمت حتماً رخ میدهد. این روش باید همراه با دیگر ابزارهای تحلیل تکنیکال استفاده شود.

آیا واگرایی در روندهای قوی هم کاربرد دارد؟

واگرایی در روندهای قوی ممکن است اعتبار کمتری داشتهباشد و باید با احتیاط بیشتری تفسیر شود.

آیا تنظیمات شاخصها در تشخیص واگرایی تأثیر دارد؟

بله! تنظیمات مختلف شاخصها میتوانند بر تشخیص واگرایی تأثیر بگذارند. انتخاب تنظیمات مناسب بر اساس تایمفریم و بازار هدف اهمیت دارد.