شاید شنیده باشید یک استراتژی مرموز در فارکس وجود دارد که حتی باهوشترین معاملهگران را به نیز چالش میکشد. این استراتژی استاپ هانتر یا استاپ هانتینگ نام دارد. این تاکتیک که بهدنبال شکار دستورات استاپ لاس معاملهگران است، میتواند باعث نوسانات شدید قیمت شود و فرصتهایی ناب برای کسانی که میدانند چگونه از آن استفاده کنند، ایجاد کند. استاپ هانتر اغلب در بازارهایی با نوسانات بالا فعال میشود تا از حرکات قیمتی ناگهانی به نفع خود بهره ببرد. اما چه کسی پشت این حرکات قیمتی نهفته است و چگونه میتوان از افتادن به دامهای آنها اجتناب کرد؟

در این مقاله از مجله اپوفایننس بهترین بروکر ایرانی نگاهی عمیقتر به معنی هانت در فارکس خواهیم انداخت تا بفهمیم چرا استاپ هانتینگ به یکی از مهمترین موضوعاتی تبدیل شده که هر معاملهگر فارکس باید از آن آگاه باشد. این مقاله تنها آغازی است برای سفری به قلب تاریک و پررمز و راز بازارهای مالی؛ جایی که استراتژیهای معاملاتی و روانشناسی بازار دستبهدست هم میدهند تا تصویری جذاب از دنیای معاملات را به نمایش بگذارند.

منظور از استاپ هانتینگ چیست؟

معنی هانت در ترید به فرایندی اشاره دارد که در آن معاملهگران بزرگ بازار، موقعیتهای معاملاتی کوچکتر را شناسایی و با ایجاد حرکات قیمتی شدید، آنها را به سمت حد ضررهای تعیین شده هدایت کرده تا از این طریق سود کسب کنند. استاپ هانتر معمولاً در بازارهای مالی بهکار میرود و میتواند در بازار ارزهای دیجیتال نیز مشاهده شود؛ جایی که نوسانات قیمتی میتوانند بسیار شدید باشند.

در این روش، معاملهگران بزرگ با استفاده از سرمایههای عظیم خود، قیمت را بهسرعت بالا یا پایین میبرند تا حد ضررهای معاملهگران کوچکتر فعال شوند. پس از فعالشدن حد ضررها، قیمت مجدداً به حالت عادی بازمیگردد و معاملهگران بزرگ که این حرکت را ایجاد کردهاند، میتوانند با خرید یا فروش در قیمتهای بهتر سود کنند. این روش میتواند برای معاملهگران کوچکتر که از استراتژیهای مدیریت ریسک مناسب استفاده نمیکنند، مخرب باشد. بنابراین، مهم است که معاملهگران از استراتژیهای مدیریت ریسک مانند تنظیم حد ضررهای منطقی و استفاده از ابزارهای تحلیلی برای شناسایی سطوح حمایت و مقاومت قوی بهره ببرند تا از این نوع تاکتیکها در امان بمانند.

دستورات استاپ لاس، دستوراتی هستند که کمی پیچیدهتر از یک دستور بازار معمولی یا دستور محدود هستند. در یک دستور استاپلاس، معاملهگران دستوری را با بروکر قرار میدهند تا یک اوراق بهادار را زمانی که به قیمت معینی رسید، بفروشند. این دستورات طراحی شدهاند تا ضررهای سرمایهگذاران را محدود کرده و برای هر دو موقعیت طولانی و کوتاه استفاده میشوند.

استاپ هانتر چگونه اتفاق میافتد؟

استراتژی استاپ هانت به تاکتیکی اشاره دارد که در آن سرمایهگذاران بازار را به سمت قیمتهایی هدایت میکنند که انتظار میرود تعداد زیادی از دستورات استاپ لاس تنظیم شده باشد، تا با فعالکردن آنها نوسانات قیمتی ایجاد کنند. استاپ هانتینگ یک استراتژی در بازار فارکس است که توسط بازیگران بزرگ بازار مانند بانکها و معاملهگران نهادی بهکار گرفته میشود تا قیمت یک دارایی را به سطحی برسانند که دستورات استاپلاس بسیاری از معاملهگران فعال شوند. این عمل باعث ایجاد نوسانات شدید قیمت و افزایش فشار خرید یا فروش میشود که منجر به حرکت سریع قیمت در جهت مخالف میگردد.

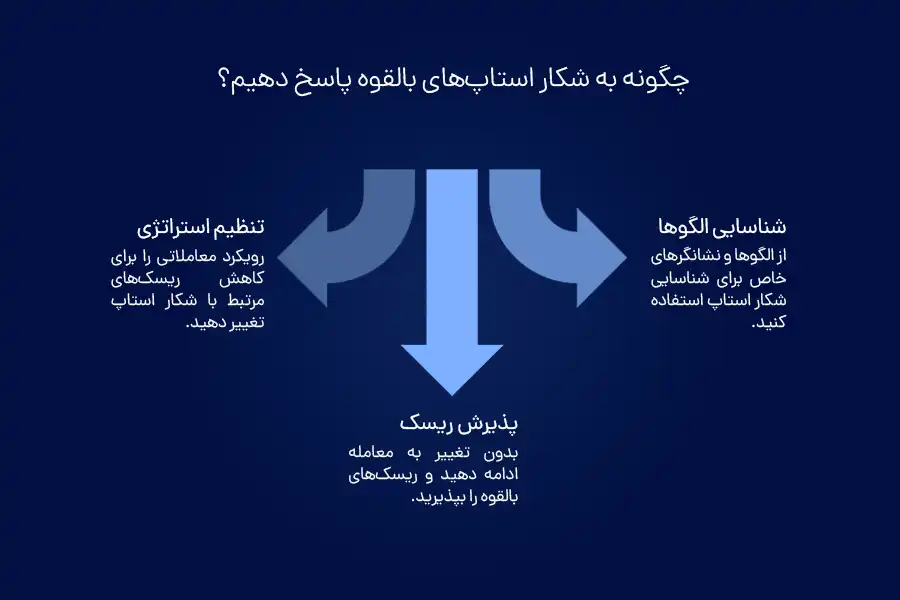

شناسایی استاپ هانتینگ میتواند یک وظیفه دشوار باشد، زیرا اغلب بهعنوان حرکات عادی بازار پنهان میشوند. بااینحال، الگوها و نشانگرهای خاصی وجود دارند که میتوانند به کمک معاملهگران بشتابند تا استاپ هانتهای احتمالی را شناسایی کرده و استراتژی معاملاتی خود را متناسب با آن تنظیم کنند. یک الگوی رایج که در طول استاپ هانتها مشاهده میشود، افزایش ناگهانی و تیز قیمت است که بهسرعت برگشت میکند.

این میتواند در نمودار قیمت بهصورت یک شمع بلند با یک دم بزرگ یا سایه دیده شود. افزایش قیمت اغلب با افزایش حجم معاملات همراه است که نشاندهنده دخالت سرمایهگذاران با حجمهای بالا در بازار است.

برای جلوگیری از قربانی شدن در استاپ هانتر، معاملهگران باید استراتژیهای مدیریت ریسک پیچیدهتری را بهکار بگیرند. یک رویکرد این است که محل قراردادن دستورات استاپلاس را گسترش دهند و آنها را دورتر از سطوح حمایت و مقاومت قابلتوجه قرار دهند. با انجام این کار، معاملهگران میتوانند احتمال هدف قرارگرفتن دستورات استاپلاس خود را در طول یک استاپ هانت کاهش دهند.

روش پیداکردن حد ضررها

شناسایی الگوهای استاپ هانتر میتواند به معاملهگران کمک کند تا از دامهای قیمتی اجتناب کنند. برای تعیین حد ضرر در معاملات فارکس، روشهای مختلفی وجود دارد که هر کدام به نوبه خود میتوانند به معاملهگران کمک کرده تا ریسکهای خود را مدیریت کنند. استراتژی استاپ هانت میتواند به روشهای مختلفی اجرا شود، از جمله استفاده از حد ضرر متحرک در فارکس یا قراردادن دستورات خرید/ فروش بزرگ درست بالا یا پایین سطوح حمایت و مقاومت کلیدی. در ادامه پاسخ به سوال هانت یعنی چه، به برخی از روشهای رایج برای یافتن حد ضررها اشاره میکنیم:

استفاده از شاخص ATR

شاخص ATR (Average True Range) یکی از ابزارهای تحلیل تکنیکال است که برای اندازهگیری نوسانات بازار بهکار میرود. این شاخص توسط J. Welles Wilder Jr. در کتاب “New Concepts in Technical Trading Systems” معرفی شد و با تجزیه کل دامنه قیمت یک دارایی برای آن دوره، میزان نوسانات بازار را اندازهگیری میکند. شاخص ATR نشاندهنده میانگین اندازه نوسانات قیمت در یک دوره زمانی مشخص است و میتواند بهعنوان یک ابزار برای تعیین حد ضرر بر اساس نوسانات بازار استفاده شود.

بهعنوانمثال، معاملهگران میتوانند دورههای کوتاهتر از 14 روز را برای تولید سیگنالهای معاملاتی بیشتر استفاده کنند، در حالی که دورههای طولانیتر احتمال کمتری برای تولید سیگنالهای معاملاتی دارند. این شاخص ابتدا برای استفاده در بازارهای کالا توسعه یافت، اما از آن زمان به بعد برای انواع اوراق بهادار دیگر نیز بهکار رفت.

استفاده از ATR به معاملهگران کمک میکند تا میانگین دامنه قیمتهایی که یک سرمایهگذاری در یک دوره زمانی مشخص تجربه میکند را درک و بر این اساس، تصمیمات معاملاتی آگاهانهتری بگیرند. این شاخص به معاملهگران نشان میدهد چگونه قیمتها برای یک سرمایهگذاری در طول یک دوره زمانی معین نوسان میکنند و میتواند بهعنوان یک ابزار برای مدیریت ریسک استفاده شود.

بیشتر بخوانید: اندیکاتور ATR

استفاده از سطوح حمایت و مقاومت

استفاده از سطوح حمایت و مقاومت، یکی از اصول اساسی در تحلیل تکنیکال است که به معاملهگران کمک میکند تا نقاط کلیدی را برای تعیین حد ضرر مشخص کنند. این سطوح نشاندهنده نقاطی در نمودار قیمت هستند که احتمال توقف یا برگشت روند فعلی وجود دارد.

حمایت به نقطهای در نمودار قیمت گفته میشود که انتظار میرود روند نزولی در آن متوقف شود، زیرا تقاضا در آن نقطه افزایش مییابد و باعرضه برابر میشود. بهعبارتدیگر، حمایت نشاندهنده سطحی است که خریداران تمایل به خرید دارند و معمولاً عرضه را پشت سر میگذارد و باعث میشود کاهش قیمت متوقف و معکوس شود.

مقاومت برعکس حمایت است و به نقطهای در نمودار قیمت اشاره دارد که انتظار میرود روند صعودی در آن موقتاً متوقف شود، زیرا عرضه در آن نقطه افزایش مییابد و با تقاضا برابر میشود. مقاومت نشاندهنده سطحی است که فروشندگان تمایل به فروش دارند و معمولاً تقاضا را پشت سر میگذارد و باعث میشود افزایش قیمت متوقف و معکوس شود.

برای تعیین حد ضرر بر اساس سطوح حمایت و مقاومت، معاملهگران میتوانند از خطوط روند و الگوهای قیمتی استفاده کنند. بهطور مثال اگر معاملهگری در حال خرید است، حد ضرر باید کمی پایینتر از سطح حمایت قرار داده شود تا در صورت شکستهشدن حمایت و ادامه روند نزولی، معامله بهطور خودکار بسته شود. اگر معاملهگری در حال فروش است، حد ضرر باید کمی بالاتر از سطح مقاومت تنظیم شود تا در صورت شکستهشدن مقاومت و ادامه روند صعودی، معامله بهطور خودکار بسته شود.

استفاده از دستورات فیزیکی

در ادامه پاسخ به سوال استاپ هانت چیست، باید گفت که استفاده از دستورات استاپلاس فیزیکی در پلتفرمهای معاملاتی به معاملهگران این امکان را میدهد که ریسکهای معاملاتی خود را بهطور خودکار کنترل کنند. استاپ هانتر ممکن است باعث ایجاد حرکات قیمتی فریبندهای شوند که معاملهگران را بهاشتباه اندازند. بهعنوانمثال، در معاملات فارکس، یک دستور استاپلاس فیزیکی میتواند بهعنوان یک “دستور توقف” عمل کند که چندین کارکرد دارد. یک مثال از دستور استاپلاس فیزیکی زمانی است که یک معاملهگر یک سفارش معکوس را در قیمت استاپلاس قرار میدهد.

بهعنوانمثال، اگر یک معاملهگر AUDUSD را در 0.7530 کوتاه کرده و یک استاپلاس در 0.76 قرار داده باشد، معاملهگر 70 پیپ ریسک میکند. اگر قیمت پیشنهاد/درخواست به 0.76 برسد، دستور استاپلاس اجرا میشود و AUDUSD را برای بستن موقعیت کوتاه خریداری میکند.

هر معاملهگر موفقی میداند درصورتیکه معامله برخلاف خواستههایش رفتار دیگری را نشان دهد، کجا باید از معامله خارج شود. آنها هر معامله را قبل از ورود به آن برنامهریزی میکنند. معاملهگران باید ریسک و زیانهای خود را کنترل کنند، بهویژه هنگام استفاده از اهرمی که برای معاملهگران فارکس در دسترس است. تنها سوالی که معاملهگران باید از خود بپرسند این است که آیا دستور استاپ لاس را بهصورت فیزیکی قرار دهند یا بهصورت ذهنی منتظر بمانند تا خودشان معامله را ببندند.

اگر معاملهگران نمیتوانند صفحهنمایش خود را زمانی که ممکن است استاپلاس بهطور بالقوه اجرا شود تماشا کنند، پس باید یک سفارش فیزیکی قرار دهند. حتی اگر میتوانند تمام روز به تماشای صفحهنمایش خود بنشینند، قراردادن دستورات استاپلاس فیزیکی هنوز هم توصیه میشود.

تنظیم حد ضرر بر اساس تعداد پیپها

تنظیم حد ضرر بر اساس تعداد پیپها یکی از روشهای مدیریت ریسک در معاملات فارکس است. این روش به معاملهگران اجازه میدهد تا حد ضرر خود را بر اساس تعداد مشخصی پیپ از نقطه ورود به بازار تعیین کنند. بهعنوانمثال، ممکن است تصمیم بگیرند که حد ضرر خود را 10 تا 20 پیپ برای معاملات روزانه یا 50 پیپ برای معاملات سوئینگ تنظیم کنند. برای تعیین حد ضرر مناسب، باید به نوسانات بازار و استراتژی معاملاتی خود توجه نمایند.

یک راهنمای کلی در پاسخ هانت در ارز دیجیتال چیست؟ این است که حد ضرر را 2 تا 3 برابر مقدار ATR (میانگین واقعی نوسان) بالاتر یا پایینتر از قیمت ورودی هنگام ورود به معاملات بلند یا کوتاه تنظیم کنند. بهعنوان مثال، اگر مقدار ATR 14 دورهای در نمودار روزانه EUR/USD 50 پیپ باشد، معاملهگران میتوانند حد ضرر را 100 تا 150 پیپ دورتر از نقطه ورود قرار دهند. این روشها کمک میکنند تا معاملات خود را بر اساس شرایط بازار و نه فقط بر اساس میزان زیانی که مایل به پذیرش آن هستید، مدیریت کنند.

تعیین حد ضرر بر اساس درصدی از سرمایه

تحلیلگران بازار اغلب بهدنبال نشانههایی از فعالیت استاپ هانتر هستند تا بتوانند تصمیمات معاملاتی آگاهانهتری بگیرند. تعیین حد ضرر بر اساس درصدی از سرمایه، یکی از روشهای مدیریت ریسک است که به معاملهگران کمک میکند تا میزان زیانی که حاضرند در هر معامله متحمل شوند را محدود کنند. این روش به معاملهگر اجازه میدهد تا حد ضرر را بر اساس درصد مشخصی از کل سرمایه خود تنظیم کند، بهطور مثال ۱٪ یا ۲٪ از کل سرمایه.

بهعنوانمثال، اگر معاملهگری سهمی را با قیمت ۱۰۰ دلار خریداری کرده و تصمیم دارد حداکثر ۲٪ از سرمایه خود را ریسک کند، میتواند حد ضرر را در قیمت ۹۸ دلار تنظیم کند. این کار باعث میشود که اگر قیمت سهم به زیر ۹۸ دلار برسد، معامله بهطور خودکار بسته شود و زیان معاملهگر بیش از ۲٪ نشود. این روش از تعیین حد ضرر به معاملهگران این امکان را میدهد که ریسک خود را مدیریت کرده و از زیانهای بزرگ جلوگیری کنند.

استفاده از حد ضرر متحرک

در بررسی موضوع قانون هانت چیست، به استفاده از حد ضرر متحرک رسیدهایم. حد ضرر متحرک (Trailing Stop) یک دستور معاملاتی است که بهجای تعیین یک مقدار دلاری ثابت برای حد ضرر، آن را بهصورت درصدی یا مقدار دلاری زیر قیمت بازار تنظیم میکند و با افزایش قیمت، حد ضرر را بهدنبال خود میکشاند. بهاینترتیب وقتی قیمت بالا میرود، حد ضرر متحرک نیز بالا میرود و سپس وقتی قیمت دیگر افزایش نمییابد، حد ضرر جدید در سطحی که به آن کشیده شده است باقی میماند.

بنابراین بهطور خودکار از زیانهای بیشتر جلوگیری میکند و درعینحال با رسیدن قیمت به سطوح جدید بالا، سودها را قفل میکند. استفاده از حد ضرر متحرک میتواند به معاملهگران کمک کند تا از روندها بهرهمند شده و سود خود را به حداکثر برسانند.

استاپ هانتر و پرایساکشن ICT

استاپ هانتر در استراتژی پرایساکشن ICT، به فرایندی اشاره دارد که در آن بازیگران بزرگ بازار، معروف به Smart Money، بهدنبال نقاطی از بازار هستند که حجم بالایی از دستورات استاپلاس معاملهگران خرد قرار دارد. این بازیگران با انجام معاملات بزرگ، قیمت را به سمت این نقاط هدایت میکنند تا دستورات استاپلاس فعال شوند و با این کار، نقدینگی لازم برای اجرای دستورات خود را فراهم میآورند.

در استراتژی ICT، پرایساکشن بهعنوان ابزار اصلی برای تحلیل بازار استفاده میشود و از هرگونه شاخص مومنتوم یا روند (به جز آنهایی که مستقیماً از پرایساکشن استخراج میشوند) صرفنظر میکند. این استراتژی بر اساس این باور است که با تحلیل پرایساکشن، سطوح حمایت و مقاومت و همچنین بلوکهای سفارش، میتوان تا حدودی مناطق خاصی که بیشترین تمرکز نقدینگی را دارند شناسایی کرد و روندهای جدید را پیشبینی نمود.

مفاهیم کلیدی در استراتژی ICT شامل نقدینگی، جابهجایی، تغییر ساختار بازار، تحریک، شکاف ارزش منصفانه، ورود تجاری بهینه، و محدوده قیمت متعادل است. بهعنوانمثال، مفهوم نقدینگی به دو شکل وجود دارد: نقدینگی خرید و نقدینگی فروش. منطقهای در نمودار که احتمال بیشتری دارد معاملهگران فروشنده دستورات استاپ خود را قرار دهند، بهعنوان نقدینگی خرید شناخته میشود. از سوی دیگر، نقدینگی فروش منطقهای را شناسایی میکند که دستورات استاپ معاملهگران صعودی در آن متمرکز هستند.

بیشتر بخوانید: تفاوت ICT و RTM

خدمات اپوفایننس

آیا بهدنبال راهی برای ورود به دنیای معاملات هستید که هم امن و هم پرسود باشد؟ اپوفایننس با دریافت تأییدیه از ASIC، یکی از معتبرترین نهادهای نظارتی مالی جهان، این اطمینان را به شما میدهد که در مسیر موفقیت قدم برمیدارید. با اپوفایننس، معاملهگری حرفهای را تجربه کنید:

- پیروی از بهترینها: با پلتفرم سوشیال ترید، شما میتوانید معاملات تریدرهای حرفهای را دنبال کرده و استراتژیهای آنها را در حساب خود پیادهسازی کنید.

- کپی معاملات برتر: از سوابق معاملاتی تریدرهای موفق بهره ببرید و با کپیکردن معاملات آنها، فرصتهای سودآوری را به دست آورید.

- فرصتهای درآمدی برای تریدرها: اگر خودتان یک تریدر موفق هستید، به جامعه ما بپیوندید و معاملات خود را به اشتراک بگذارید تا سرمایهگذاران دیگر بتوانند از دانش شما بهرهمند شوند.

آیا استاپ هانتینگ قانونی است؟

استاپ هانتینگ در بسیاری از بازارها قانونی نیست و میتواند بهعنوان نوعی از مانیپولیشن بازار تلقی شود.

استاپ هانتینگ چه تأثیری روی روانشناسی معاملهگران دارد؟

میتواند باعث ایجاد استرس و نگرانی در معاملهگران شود.