اندیکاتور در تحلیل تکنیکال ابزاری است که با استفاده از دادههای قیمتی و فرمولهای ریاضی، به معاملهگران در شناسایی روندها، نقاط ورود و خروج و پیشبینی حرکات بازار کمک میکند. این ابزارها به دو دسته اصلی تقسیم میشوند: اندیکاتورهای پیشرو (که سیگنالهای زودهنگام ارائه میدهند) و اندیکاتورهای تاخیری (که روندهای موجود را تأیید میکنند). برای آنکه بدانید اندیکاتور چیست و چه کاربردی در تحلیل تکنیکال دارد، در این مقاله از مجله بروکر فارکس اپوفایننس، ادامه با ما همراه باشید.

در بازارهای مالی، معاملهگران به یک بستر امن و سریع برای انجام معاملات نیاز دارند. پلتفرم معاملاتی اپوفایننس که دارای رگوله ASICC است، بهترین گزینه برای انجام خریدوفروش با کمترین کارمزد و بیشترین امکانات است که به معاملهگران اجازه میدهد تا در همه بازارهای مالی از جمله فارکس، ارزهای دیجیتال، کالاها و سهامهای بینالمللی فعالیت کنند.

اندیکاتور چیست؟

اندیکاتورها (Indicators) با استفاده از دادههای قیمت و فرمولهای ریاضی، به شفافیت بیشتر بازار کمک میکنند. بهعنوان مثال، یک اندیکاتور محبوب، میانگین متحرک ساده (SMA) است که برای نشاندادن جهت یک روند و نادیدهگرفتن جهشهای قیمتی که میتواند در کوتاهمدت رخ دهد، استفاده میشود. اندیکاتور میانگین متحرک، میانگین قیمت ثبتشده در یک دوره زمانی خاص را نشان میدهد. قیمتها در طول یک دوره متحرک اندازهگیری و میانگین آنها در نمودار نمایش داده میشوند. دادههای میانگین متحرک به ما میگویند که قیمت در یک روند صعودی قرار دارد یا درحال تغییر مسیر است.

تحلیلگران بازار از اندیکاتورها برای شناسایی مناطق اشباع خریدوفروش، قدرت و جهت روند استفاده میکنند. این تحلیلها برای معاملهگران، سیگنال معاملاتی محسوب میشود. با بررسی نمودار، به تنهایی نمیتوان به چنین دادههایی دست یافت، اما اندیکاتورها کمک میکنند تا راحتتر نمودار را درک کنیم. با دانستن اینکه اندیکاتور چیست، با انواع مختلفی از اندیکاتورها آشنا میشوید.

بیشتر بخوانید: اندیکاتور MFI

انواع اندیکاتورها در تحلیل تکنیکال

اندیکاتورها را به دو دسته اندیکاتورهای تاخیری و اندیکاتورهای پیشرو تقسیمبندی میکنند.

اندیکاتورهای تاخیری و پیشرو

اندیکاتورها در تحلیل تکنیکال به دو دسته اصلی تقسیم میشوند: پیشرو (Leading) و تاخیری (Lagging). هر کدام کاربرد متفاوتی دارند و سیگنالهای خاص خود را ارائه میدهند.

اندیکاتورهای پیشرو

این اندیکاتورها سیگنالهای معاملاتی را قبل از عمل قیمت ارائه میدهند. آنها با بررسی میزان تغییر در قیمت، میتوانند زمانی که رفتار قیمت در حال کاهش یا افزایش است، سیگنالهایی را زودتر از موعد مشخص کنند.

- کاربرد: اندیکاتورهای پیشرو زمانی مفید هستند که میخواهید تغییرات احتمالی در روند بازار را پیشبینی کنید. برای مثال، اگر قیمت به سرعت در حال افزایش باشد و سپس شروع به کند شدن کند، یک اندیکاتور پیشرو میتواند این تغییر در شتاب را ثبت کند و سیگنالی مبنی بر بازگشت احتمالی روند ارائه دهد.

اندیکاتورهای تاخیری

این اندیکاتورها سیگنالهایی را ارائه میدهند که رفتار قیمت را تایید میکنند. آنها معمولاً برای تأیید عملکرد قیمت، مانند قدرت یک روند، استفاده میشوند.

- کاربرد: یک اندیکاتور تاخیری معمولاً برای تأیید آنچه که قیمت انجام داده، استفاده میشود. مثلاً، میتواند مشخص کند که آیا قیمت وارد یک روند شده است یا خیر و قدرت آن روند چقدر است. این اندیکاتورها به شما کمک میکنند تا از پایداری یک روند اطمینان حاصل کنید.

به طور خلاصه، اندیکاتورهای پیشرو به دنبال پیشبینی آینده هستند، در حالی که اندیکاتورهای تاخیری آنچه را که در گذشته اتفاق افتاده، تأیید میکنند. اغلب معاملهگران از ترکیب هر دو نوع اندیکاتور برای تصمیمگیریهای معاملاتی خود استفاده میکنن

اندیکاتورها و اسیلاتورها

در یک تقسیمبندی دیگر مفهوم اندیکاتور چیست، اندیکاتورها به دو دسته اندیکاتورها و اسیلاتورها تقسیم میشوند. البته اسیلاتورها زیرمجموعه اندیکاتورها هستند و در تحلیل تکنیکال به هردوی این دستهها اندیکاتور میگویند. با اینحال اسیلاتورها به شاخصهای نوسانی نیز معروفاند و با روشهای متفاوتی به فهم نمودار قیمت کمک میکنند.

اندیکاتورهای پیرو روند، اسیلاتورها (شاخصهای نوسانی)، اندیکاتورهای حجم و بیل ویلیامز، یک تقسیمبندی کلی از اندیکاتورها را تشکیل میدهند که نوع استفاده از آنها متفاوت است.

بیشتر بخوانید: اندیکاتور سنتیمنتال چیست؟

اندیکاتورهای روند (Trends)

مشاهده روند قیمتی بر روی نمودار و همچنین میزان قدرت آن، همیشه واضح نیست و یک اندیکاتور روند میتواند این را مشکل را رفع کند. اندیکاتورهای روند تمایل به عقبماندگی دارند و جز شاخصهای تاخیری هستند. معاملهگران از این شاخصها برای شناسایی قدرت و جهت یک روند قیمتی و یافتن ورودیها و خروجیها از معاملات استفاده میکنند. اندیکاتورهای میانگین متحرک (Moving Average) و بولینگر باند (Bollinger Bands) از این نوع هستند.

اسیلاتورها (Oscillators)

هنگامی که قیمت در یک محدوده حرکت میکند، یک اسیلاتور (نشانگر نوسانی) با نشاندادن محدودههای اشباع خریدوفروش، به تعیین مرزهای بالایی و پایینی آن محدوده کمک میکند. اسیلاتورها این کار را با یک خط نوسانی بین یک سطح بالا و یک سطح پایین نشان میدهند. نشانگرهای نوسانی یا اسیلاتورها، جز اندیکاتورهای پیشرو هستند. اگر یک اندیکاتور نوسانی نشان دهد که یک سهم بیشازحد خرید شده است، یک معاملهگر به احتمال زیاد بهدنبال موقعیت های فروش خواهد بود. بههمین ترتیب، اگر یک اندیکاتور نوسانی نشان دهد که یک سهم بیشازحد فروخته شده است، یک معاملهگر احتمالا بهدنبال موقعیتهای خرید خواهد بود. از بهترین اسیلاتورها میتوان به میانگین متحرک همگرایی، واگرایی (MACD) و شاخص قدرت نسبی (RSI) اشاره کرد.

بیشتر بخوانید: اسیلاتور چیست؟

اندیکاتورهای حجم

در پاسخ به اینکه اندیکاتور حجم چیست، باید گفت این اندیکاتورها حجم و ارزش معاملات را بررسی میکنند. در روندهای صعودی با نشاندادن افزایش حجم و ارزش معاملات، میزان قدرت روند را نشان میدهند و در روندهای نزولی با کاهش حجم و ارزش معاملات، ضعف روند را مشخص میکنند. معاملهگران با بررسی این شاخص و میزان قدرت در روند، میتوانند اقدام به خرید یا فروش سهام کنند. سیگنالهای این اندیکاتورها در ترکیب با سایر شاخصها و تکنیکهای معاملهگری، اعتبار معاملاتی بهتری دارند. اندیکاتور حجم (Volume)، جریان سرمایه (MFI) و شاخص حجم تعادلی (OBV)، از بهترین اندیکاتورهای حجم هستند.

اندیکاتورهای بیل ویلیامز (Bill williams)

بیل ویلیامز، معاملهگر معروف، مجموعهای از شاخصهای مبتنی بر استراتژیهای معاملاتی خود را توسعه داده است که امروزه به اندیکاتورهای بیل ویلیامز شهرت دارند. این اندیکاتورها از تحلیل منطقی و غیرمنطقی برای بررسی بازار بهره میبرند. از مهمترین شاخصهای این دسته، میتوان به اندیکاتور الیگیتور (Alligator)، اسیلاتور شتابدهنده (Accelerator) و اندیکاتور فراکتال (Fractals) اشاره کرد.

بیشتر بخوانید: آموزش ساخت اندیکاتور در متاتریدر

نحوه استفاده از اندیکاتورها

در بالا دانستید که اندیکاتور چیست و انواع آن کدام است. حال به نحوه استفاده از آنها در نمودار میپردازیم، اما ابتدا باید بدانید چطور یک اندیکاتور را روی نمودار فعال کنید. برای فعالسازی یک اندیکاتور، کافی است در قسمت اندیکاتورها در بالای نمودار، کلیک کنید. پس از بازشدن پنجره اندیکاتورها، با جستجوی نام شاخص موردنظر، آن را انتخاب و روی چارت فعال کنید. برای تغییر در تنظیمات اندیکاتور، میتوانید روی اسم اندیکاتور در چارت دوبار کلیک کنید یا گزینه تنظیمات آن را بزنید.

استفاده از اندیکاتورها به سیستم و استراتژی معاملاتی معاملهگر بستگی دارد. با اینحال، اندیکاتورهای نوسانی در بازارهای دارای محدوده بهتر عمل میکنند، درحالیکه اندیکاتورهای روند در بازارهای دارای روند مفید هستند. بهعنوان مثال، اگر میخواهید در بازارهای مختلف معامله کنید، اندیکاتورهای نوسانی مانند شاخص تصادفی (Stochastic) یا شاخص قدرت نسبی (RSI) برای کمک به تصمیمگیری شما مفید خواهند بود. اگر ترجیح شما معامله در یک بازار دارای روند است، شاخصهایی مانند MACD یا شاخص جهتدار متوسط (ADX) میتوانند بهتر عمل کنند.

شما میتوانید به جای استفاده از یک اندیکاتور، با ترکیب چند اندیکاتور، استراتژی معاملاتی خود را قویتر کنید. برای این کار کافی است به جای یک اندیکاتور، چند شاخص را روی چارت فعال کنید و سیگنالهای معاملاتی را نسبت بههمه آنها بسنجید تا با اطمینان بیشتری وارد معامله شوید. در ادامه به بررسی این موضوع که ترکیب اندیکاتور چیست و چگونه است، میپردازیم.

بیشتر بخوانید: بررسی و مقایسه اندیکاتورهای پیشرو در برابر اندیکاتورهای پسرو

ترکیب چند اندیکاتور در نمودار

شرایط بازار بهطور مداوم از حالت محدوده ثابت به روند میرود و دوباره بازمیگردد. بنابراین با ترکیب شاخصها میتوان از حالتهای مختلف بازار سیگنال معاملاتی دریافت کرد. همانطور که در بالا اشاره شد، هر شاخص برای زمان خاصی از بازار مناسب است و اگر چند شاخص باهم ترکیب شوند، در هر شرایطی از بازار سیگنال معاملاتی دریافت میکنیم.

ترکیب اندیکاتورها به معنای استفاده همزمان از چند نوع مختلف شاخص است. به این معنی که نباید فقط از یک دسته شاخص استفاده کنیم. مثلا سه اسیلاتور که همگی مناطق اشباع را نشان میدهند، سیگنال مناسبی ارائه نمیدهند. باید چند شاخص مختلف را در کنار یکدیگر برای دریافت سیگنال معاملاتی معتبر به کار بگیریم. نمونه مناسب برای این کار، ترکیب شاخص قدرت نسبی با اندیکاتور میانگین متحرک است.

استفاده بیشازحد از شاخصها و فعالکردن تعداد زیادی از آنها در یک نمودار نیز مشکلساز است و شما را در معرض معاملات اشتباه قرار میدهد. برای آنکه بتوانید از اندیکاتورها بهصورت بهینه استفاده کنید، بهتر است دو یا سه اندیکاتور غیرهمسان را روی نمودار فعال کنید و سپس سیگنالهای معاملاتی آنها را با سایر تکنیکهای معاملهگری به کار بگیرید.

معرفی 5 اندیکاتور کاربردی در تحلیل تکنیکال

اندیکاتورها توسط معاملهگران برای بهدستآوردن دیدگاه جامعی در مورد عرضه و تقاضای یک سهم استفاده میشوند. این شاخصها اساس تحلیل تکنیکال را تشکیل میدهند و معیارهایی از قبیل حجم معاملات، روند قیمت، نوسانات و واگراییها، سرنخهایی در مورد اینکه آیا حرکت قیمت ادامه خواهد داشت یا خیر، ارائه میدهند. به این ترتیب میتوان از اندیکاتورها برای تولید سیگنال خریدوفروش استفاده کرد. در بالا به این موضوعات اشاره شد که اندیکاتور چیست و چطور آنها را ترکیب کنید و در ادامه 5 اندیکاتور کاربردی برای معاملات روزانه را معرفی میکنیم.

میانگین متحرک همگرایی واگرایی (MACD) اندیکاتور چیست؟

اندیکاتور MACD که مخفف Moving Average Convergence Divergence است، یک شاخص پیرو روند و نوسانگر محسوب میشود. این شاخص به معاملهگران کمک میکند تا جهت روند قیمت و همچنین قدرت حرکت آن را بررسی کنند. شاخص مکدی (MACD) از یک هسیتوگرام و دو خط منحنی تشکیل شده است. خط قرمز را «خط سیگنال» و خط آبی را «خط مکدی» میگویند. عبور این خطوط از یکدیگر در نقاط اشباع خریدوفروش، سیگنالهای معاملاتی صادر میکنند. زمانی که خط MACD بالای خط سیگنال باشد، قیمت در یک فاز صعودی قرار دارد. اگر این خط زیر خط سیگنال باشد، قیمت وارد روند نزولی میشود.

از این شاخص برای شناسایی نقاط اشباع خریدوفروش، واگراییها، بازگشت و شکست قیمت و میزان حجم استفاده میشود. سیگنالهای اندیکاتور مکدی باید با سایر تکنیکها و شاخصها تایید شود و به تنهایی از اعتبار بالایی برخوردار نیست. بهترین اندیکاتور برای ترکیب با شاخص مکدی، اندیکاتور میانگین متحرک یا بولینگر باند است.

بیشتر بخوانید: معامله کردن با واگرایی

میانگین متحرک (MA) اندیکاتور چیست؟

اندیکاتور میانگین متحرک یا Moving Average که به اختصار MA میگویند، یک شاخص پیرو روند است. این شاخص در یافتن روند قیمت به معاملهگران کمک میکند. مووینگ اوریج درواقع با یک خط، میانگین قیمت در دوره معین را بررسی میکند و نوسانات شدید قیمت را کاهش میدهد تا روند مشخص شود. زمانی که نمودار قیمت در بالای این خط قرار بگیرد، روند صعودی و زمانی که نمودار قیمت به زیر این خط برود، روند نزولی است. بهترین بازه برای بررسی اندیکاتور میانگین متحرک 20 دوره است و سیگنالهای این شاخص به تنهایی اعتبار کمی دارد. با اینحال برخی از تحلیلگران و معاملهگران با ترکیب چند اندیکاتور میانگین متحرک در بازههای زمانی مختلف، از این شاخص سیگنالهای معتبری برای معاملات خود دریافت میکنند.

از این اندیکاتور در جهت حرکت روند و شناسایی روندهای صعودی و نزولی پرقدرت استفاده میشود. اندیکاتور مکدی و شاخص قدرت نسبی، در ترکیب با این اندیکاتور سیگنالهای خوبی به معاملهگران ارائه میدهد.

قدرت نسبی (RSI) اندیکاتور چیست؟

شاخص قدرت نسبی یا Relative Strength Index که به اختصار RSI میگویند، حداقل سه کاربرد عمده دارد. این اندیکاتور بین عدد 0 تا 100 در نوسان است و افزایش آخرین قیمت را در مقابل آخرین زیان قیمت بررسی میکند. بنابراین سطوح اندیکاتور شاخص قدرت نسبی (RSI) به بررسی حرکت و قدرت روند کمک میکند. اساسیترین استفاده از اندیکاتور RSI، بهعنوان شاخص خریدوفروش بیشازحد است. هنگامی که شاخص RSI به بالای محدوده 70 میرسد، دارایی در منطقه اشباع خرید درنظر گرفته میشود و ممکن است قیمت آن کاهش یابد. زمانی که این شاخص زیر محدوده 30 برود، دارایی در منطقه اشباع فروش است و میتواند قیمتش افزایش یابد.

معاملهگران اندیکاتور RSI با ورود قیمت به منطقه اشباع خرید، وارد معاملات فروش میشوند و با ورود قیمت به منطقه اشباع فروش، وارد معاملات خرید میشوند. این کار ساده است، اما همیشه منجر به سود نمیشود. برای همین بهتر است سیگنالهای این اندیکاتور با سایر تکنیکهای معاملهگری و اندیکاتورهای دیگر فیلتر شود تا خطای کمتری داشته باشند. بهترین اندیکاتور که برای ترکیب با شاخص RSI مناسب است، اندیکاتور میانگین متحرک است.

واگرایی یکی دیگر از کاربردهای شاخص RSI است. واگرایی زمانی اتفاق میافتد که اندیکاتور در جهتی متفاوت از قیمت حرکت میکند. این اتفاق نشان میدهد که روند فعلی قیمت در حال ضعیفشدن است و به زودی میتواند جهت قیمت معکوس شود. سومین کاربرد اندیکاتور RSI، شناسایی سطوح حمایت و مقاومت است. در طول روند صعودی، قیمت یک سهم بالای سطح 30 باقی میماند و اغلب به محدوده 70 یا بالاتر میرود. هنگامی که قیمت یک سهم در روند نزولی قرار دارد، شاخص RSI معمولاً زیر 70 باقی میماند و اغلب به 30 یا کمتر می رسد.

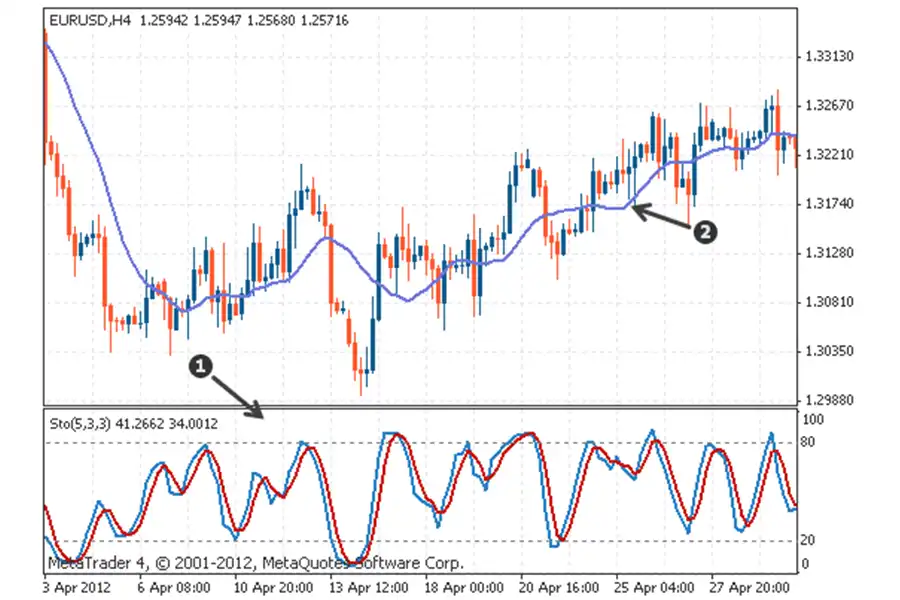

نوسانگر تصادفی (Stochastic) اندیکاتور چیست؟

شاخص نوسانگر تصادفی، قیمت فعلی یک سهم را نسبت به محدوده قیمت در چند دوره معین اندازهگیری میکند. این شاخص بین صفر تا 100 قیمت فعلی را مشخص میکند و سیگنالهای معاملاتی آن، با توجه به نقاط اشباع خریدوفروش صادر میشود. نقاط اشباع در این شاخص، منطقه 80 برای خرید و منطقه 20 برای فروش است. قیمت در چنین نقاطی، سیگنالهای معاملاتی محسوب میشوند. البته باید سیگنالهای اندیکاتور استوکاستیک توسط سایر شاخصها یا تکنیکهای معاملهگری تایید شوند.

بهتر است هنگام استفاده از سطوح خریدوفروش بیشازحد، روند کلی قیمت را در نظر بگیرید. بهعنوان مثال، در طول یک روند صعودی، زمانی که اندیکاتور به زیر محدوده 20 میرسد و دوباره از آن بالا میرود، این یک سیگنال خرید احتمالی است. اما حرکت قیمت به محدوده 80 در روند صعودی، به معنای سیگنال فروش نیست؛ زیرا انتظار داریم که در طول این روند شاهد حرکت اندیکاتور به محدوده 80 و بالاتر باشیم. در طول یک روند نزولی نیز بهدنبال این باشید که اندیکاتور به بالای محدوده 80 حرکت کند و سپس به پایین برگردد تا یک معامله فروش احتمالی را نشان دهد. حضور قیمت در محدوده 20، بهمعنای سیگنال خرید نیست و میتواند یک سیگنال موقتی باشد.

حجم تعادلی (OBV) اندیکاتور چیست؟

ندیکاتور حجم تعادلی (OBV) با استفاده از حجم معاملات، جریان پول ورودی و خروجی به یک دارایی را اندازهگیری میکند. وقتی قیمت بالا میرود، حجم خرید به OBV اضافه میشود و وقتی قیمت پایین میآید، حجم فروش از آن کم میشود.

کاربرد و تفسیر OBV

- افزایش OBV نشان میدهد که خریداران فعال شدهاند و قیمت احتمالاً بالا میرود.

- کاهش OBV به معنی قدرت گرفتن فروشندگان است.

این اندیکاتور به عنوان یک تاییدکننده روند عمل میکند:

- اگر قیمت و OBV هر دو در حال افزایش باشند، روند صعودی قوی و ادامهدار است.

- اگر قیمت بالا برود اما OBV کاهش یابد (واگرایی)، این نشان میدهد که روند صعودی ضعیف است و ممکن است به زودی برگردد.

ترکیب با سایر اندیکاتورها

برای بهبود دقت سیگنالهای OBV، بهتر است آن را با اندیکاتورهای دیگری مثل میانگین متحرک (Moving Average) و باندهای بولینگر (Bollinger Bands) ترکیب کنید. این کار به شما کمک میکند تا سیگنالهای بهتری دریافت کرده و موفقیت معاملات خود را افزایش دهید.

مزایا و معایب استفاده از اندیکاتور چیست؟

مزایای اندیکاتورها

اندیکاتورها ابزاری قدرتمند برای تفسیر نوسانات قیمت هستند. با استفاده از آنها، میتوانیم حرکات پنهان قیمت را شناسایی کنیم، از جمله:

- روندها

- الگوها

- قدرت حرکت قیمت

- و سایر معیارهای مهم معاملاتی

معایب و خطرات استفاده از اندیکاتورها

با این حال، اندیکاتورها محدودیتهایی نیز دارند:

- ابزاری کامل نیستند: آنها تنها حرکت گذشته قیمت را نشان میدهند و نمیتوانند به تنهایی آینده قیمت را پیشبینی کنند.

- سیگنالهای اشتباه: اندیکاتورها ممکن است سیگنالهای نادرست زیادی صادر کنند. اگر دادههای آنها به درستی درک نشود، استفاده از آنها میتواند خطرناک باشد و منجر به ضرر شود.

توصیههای مهم برای استفاده از اندیکاتورها

- احتیاط: همیشه اندیکاتورها را با احتیاط به کار ببرید.

- تمرین: قبل از اینکه با پول واقعی وارد بازار شوید، حتماً با استفاده از نرمافزارهای آموزشی و شبیهسازهای معاملاتی تمرین کنید. این کار به شما کمک میکند تا با نحوه کار اندیکاتورها آشنا شوید و بفهمید آیا معاملات مبتنی بر اندیکاتور برای سبک شما مناسب است یا خیر.

- آزمون و خطا: روش سیگنالگیری از هر اندیکاتور با دیگری متفاوت است و نیاز به آزمون و خطا و کسب تجربه دارد.

بیشتر بخوانید: ترکیب چند اندیکاتور در معاملات

پیشبینی آینده قیمت، چیزی است که هر معاملهگری میخواهد. برای این پیشبینی، ابزارها و تکنیکهای معاملهگری لازم است و اندیکاتورها جزو این ابزارها هستند. معاملهگران از اندیکاتورها در شناسایی روند و قدرت حرکتی قیمت استفاده میکنند. برخی از اندیکاتورها پیشرو هستند و سیگنالهای معاملاتی صادر میکنند. برخی دیگر از این شاخصها شرایط بازار را تایید میکنند و به اندیکاتورهای تاخیری معروف هستند.

استفاده از اندیکاتور کانال کلنتر و دیگر اندیکاتورهای مختلف برای شرایط متفاوت در بازار است و با هر کدام، دادههای خاصی را میتوان بررسی کرد. با ترکیب اندیکاتورهای مختلف، میتوانید سیگنالهای معاملاتی قویتری دریافت کنید و میزان موفقیت خود را در معاملات افزایش دهید. حالکه دانستید اندیکاتور چیست و چه مزایا و معایبی دارد، بهتر است ابتدا کار با آنها را یاد بگیرید و حسابی تمرین کنید. سپس وارد معاملات واقعی با استفاده از سیگنالهای اندیکاتورها شوید.

مجموعه اپوفایننس با ارائه امکانات ویژه معاملهگری در زمینه فارکس، ارزهای دیجیتال، سهامهای بینالمللی و مبادلات کالاها، یک بروکر مطمئن برای ایرانیان است. از بهترین امکانات پلتفرم معاملاتی بروکر آنشور اپوفایننس، امکان سوشیال ترید و کپی ترید است. با این خدمات ویژه، میتوانید در کنار حرفهایترین تریدرهای دنیا معاملات خود را انجام دهید و سود کسب کنید.

تفاوت اسیلاتور و اندیکاتور چیست؟

اسیلاتورها نوسانگر هستند و نوسانات قیمت را نشان میدهند. همچنین اسیلاتورها در یک کادر جدا در نمودار نمایش داده میشوند، درحالیکه اندیکاتورها بر روی نمودار اصلی نمایان میشوند. از طرفی بیشتر اسیلاتورها از نوع اندیکاتورهای پیشرو هستند.

کاربرد اندیکاتور چیست؟

اندیکاتورها به فهم بهتر نمودار قیمت کمک میکنند. هر اندیکاتور با بررسی دادههای مختلف، اطلاعاتی از روند، حجم و سایر شاخصههای قیمت ارائه میدهد که به پیشبینی آینده آن کمک میکند.

ترکیب اندیکاتورها با یکدیگر چه مزایایی دارد؟

با ترکیب اندیکاتورها میتوان سیگنالهای معاملاتی اشتباه را فیلتر کرد و از طرفی چندین اطلاعات مختلف را از قیمت بهدست آورد. برای مثال با اندیکاتور میانگین متحرک، میتوان روند قیمت و با اندیکاتور RSI، نقاط اشباع را شناسایی کرد. اندیکاتور حجم نیز میزان حجم معاملاتی را نشان میدهد و از ترکیب این اطلاعات میتوان روند قیمت در آینده را پیشبینی کرد.