واگراییها یکی از بهترین الگوهای معاملاتی هستند، زیرا سیگنالهای بسیار قابل اعتماد و با کیفیت بالا را درصورت ترکیب با سایر ابزارها و تحلیلهای تکنیکال ارائه میدهند. استفاده از واگرایی یک اندیکاتور فنی، برای تشخیص حرکت قیمت در بازار، یک تکنیک معاملاتی روزانه میان معاملهگران حرفهای است. زمانی که قیمت یک دارایی و یک اندیکاتور در جهت مخالف حرکت میکنند، میتوان واگرایی را در نمودارهای معاملاتی مشاهده کرد. این یک سیگنال است که روند فعلی ممکن است معکوس شود. برای آشنایی با بهترین اندیکاتورهای واگرایی و یادگیری معامله کردن با واگرایی در ادامه با ما همراه باشید.

برای انجام معاملات در بازارهای مالی، پلتفرم معاملاتی اپوفایننس بهترین گزینه است. این پلتفرم بهعنوان بهترین بروکر ایرانی، امکانات زیادی از جمله معاملات آتی در فضای کاملا حرفهای را ارائه میدهد. همچنین میتوانید از امکان سوشالترید و کپیترید در این پلتفرم استفاده کنید. معاملهگری فارکس، سهامهای بینالمللی، ارزهای دیجیتال و کالاها، از جمله امکاناتی است که این مجموعه ارائه میدهد.

واگرایی (Divergence) چیست؟

واگرایی زمانی اتفاق میافتد که قیمت به بالاترین یا پایینترین حد خود میرسد. نمودار درحال ثبت سقف یا کفهای جدید است، اما اندیکاتوری که استفاده میکنید خلاف این دادهها را ثبت میکند. وقتی شاخص و روند قیمت در چارت هماهنگ نیستند، بهاین معنی است که اتفاقی در نمودار، درحال رخدادن است. این اتفاق میتواند موقعیت معاملاتی شما را تهدید کند یا صرفا یک توقف و معکوسشدن موقت در روند باشد. بههرحال شما تنها با نگاهکردن به نمودارهای قیمت، نمیتوانید آن را شناسایی کنید و بررسی آن، نیاز به بررسی یکی از شاخصهای روند دارد.

برای یک معاملهگر تشخیص واگرایی کافی نیست، بلکه درک نحوه بهکارگیری استراتژیهای موثر، هنگام معامله کردن با واگرایی بسیار مهم است. با مشاهده واگرایی، مواردی که باید بررسی و اجرا شوند شامل استفاده از دستورات توقف ضرر، تجزیهوتحلیل سطوح حمایت و مقاومت و نظارت دقیق بر حرکت دارایی است. حتی با وجود این استراتژیها، مدیریت ریسک یکی از جنبههای اساسی واگرایی معاملات است. بسیار مهم است که میزان سرمایهگذاری خود را مدیریت کنید و قبل از ورود به معامله، یک استراتژی خروج مناسب داشته باشید.

اگرچه اندیکاتورها تا حدودی از قیمت لحظهای عقب هستند، اما واگراییها، این عقبماندگی را با دادن سیگنالهای معاملاتی بهتر و قابل اعتمادتر جبران میکنند. واگرایی برای همه معاملهگران پیرو روند و پیرو بازگشت روند مناسب است. معاملهگران پیرو روند از واگراییها برای زمانبندی مناسب خروج از معاملات استفاده میکنند. همچنین، معاملهگران پیرو بازگشت روند با مشاهده واگرایی و معکوسشدن قیمت، وارد معامله میشوند و سود کسب میکنند.

واگرایی یک الگوی معاملاتی قدرتمند است و هر کسی که بداند چگونه با سیگنالهای واگرایی در بازار مالی معامله کند، میتواند یک استراتژی قوی و مؤثر برای کسب سود داشته باشد. یادگیری روش معامله کردن با واگراییها کار بسیار سختی نیست، اما به آشنایی کامل شما با اندیکاتورهای واگرایی و تکنیکهای معاملهگری نیاز دارد. در ادامه مهمترین شاخصهای واگرایی را معرفی میکنیم.

واگرایی شاخص قدرت نسبی (RSI)

اندیکاتور شاخص قدرت نسبی (Relative Strength Index) که به اختصار به آن RSI میگویند، یک شاخص میانگین قدرت در کندلهای صعودی و نزولی است. این ابزار میانگین سود و ضرر را براساس قدرت قیمت در کندلهای یک دوره مشخص بررسی میکند. برای مثال اگر طول دوره بررسی این شاخص 14 باشد، کندلهای صعودی و کندلهای نزولی را در 14 کندل گذشته مقایسه میکند. هنگامی که مقدار شاخص قدرت نسبی پایینتر از خط میانگین است، به این معنی است که کندلهای نزولی بیشتر و قویتری نسبت به کندلهای صعودی در 14 کندل گذشته وجود دارد. همچنین، زمانی که این شاخص بالاتر از خط میانگین است، یعنی کندلهای صعودی بیشتر و بزرگتری نسبت به کندلهای نزولی در 14 کندل گذشته وجود دارد.

این شاخص همچنین با نشاندادن حرکت قیمت به بالای خط 70 (محدوده خرید بیشازحد) یا پایین خط 30 (فروش بیشازحد) به معاملهگران درباره وضعیت بازگشت قیمت اطلاعات مهمی میدهد. این دادهها و واگراییهایی که در شاخص قدرت نسبی درباره نمودار قیمت ظاهر میشوند، سیگنالهایی هستند که میتوانند ملاک تصمیمگیریهای معاملهگران برای خریدوفروش یک سهم قرار بگیرند. این اندیکاتور بهترین شاخص برای معامله کردن با واگراییها در بازارهای مالی است.

بیشتر بخوانید: استفاده از قدرت همبستگیهای فارکس

واگرایی شاخص قدرت نسبی (RSI) چه زمانی تشکیل میشود؟

دانستن اینکه چه زمانی واگرایی در شاخص قدرت نسبی اتفاق میافتد، کاملا به شناخت شما از واگراییها بستگی دارد. بهطورکلی معاملهگران اگر بخواهند از روش معامله کردن با واگراییها سود کسب کنند، باید به درستی محل تشکیل آنها را تشخیص دهند.

در تصویر زیر سه خط روی نمودار کندلی و سه خط روی نمودار شاخص RSI کشیدهشده است. از میان این خطوط فقط مورد شماره 3، واگرایی است و باید به آن توجه شود. همه این سه خط را در ادامه بررسی میکنیم.

بهطورمعمول، شاخص RSI در طول روندهای صعودی سالم و قوی به سقفهای بالاتری میرسد. این بدان معناست که کندلهای صعودی بیشتر و بزرگتری در موج روند اخیر نسبت به موج قبلی وجود دارد. این خط واگرایی محسوب نمیشود (خط شماره 2).

هنگامی که شاخص RSI در طول یک روند صعودی به سقفهای برابری میرسد، به این معنی است که حرکت روند قیمت بدون تغییر است. این خط نیز واگرایی محسوب نمیشود، زیرا فقط به این معنی است که روند صعودی همچنان بالا و پایدار است. سقفهای برابر در شاخص قدرت نسبی، معکوس یا ضعف را نشان نمیدهند و به این معنی است که روند بدون تغییر درحال پیشرفت است (خط شماره 1).

واگرایی زمانی رخ میدهد که قیمت در طول یک روند صعودی به بالاترین حد خود میرسد، اما شاخص RSI به جای سقف بالاتر یا برابر، یک سقف پایینتر ثبت میکند. این اتفاق به معنای آن است که جدیدترین کندلهای صعودی به اندازه عملکرد قبلی قیمت قوی نبوده و روند درحال از دستدادن قدرت است. این همان اتفاقی است که ما به آن واگرایی میگوییم و نشاندهنده پایان روند صعودی است و یک روند نزولی را ممکن میکند (خط شماره 3).

واگرایی در قیمت و حرکت روند نزولی نیز برعکس توضیحات بالا اتفاق میافتد. در روند نزولی، قیمت درحال ثبت کفهای پایینتر است، اما شاخص قدرت نسبی کفهای بالاتری را ثبت میکند.

نحوه استفاده از واگرایی RSI در معاملات

تحلیل تکنیکال کلاسیک بسیار ناقص است، زیرا فقط به روند قیمت توجه میکند. معاملهگری که برای تجزیهوتحلیل قیمتهای خود فقط به بالا و پایینهای قیمت متکی است، اغلب سرنخهای مهم را از دست میدهد و پویایی بازار را کاملاً درک نمیکند. همانطور که در بالا مشاهده کردید، حتی اگر یک روند در نگاه اول «سالم» به نظر برسد، ممکن است در همان زمان شتاب خود را از دست بدهد. واگرایی در اندیکاتور RSI به شما میگوید که پویایی روند در حال تغییر است؛ اگر چه هنوز میتواند مانند یک روند واقعی به نظر برسد، اما پایان آن ممکن است نزدیک باشد.

برای معامله کردن با واگراییهای شاخص RSI، ابتدا این اندیکاتور را از طریق بخش اندیکاتورها در نمودار خود فعال کنید. برای این کار در کادر جستجو کلمه RSI را وارد کرده و در قسمت نتایج، Relative Strength Index را انتخاب کنید. این شاخص در زیر نمودار قیمت، بهصورت یک باکس با دو محدوده مشخص که دو خط میانگین متحرک و RSI در میانه آن نوسان میکنند، نمایش داده میشود. در حالت پیشفرض، طول دوره خط میانگین متحرک 14 و رنگ آن زرد است. طول دوره شاخص قدرت نسبی نیز در حالت پیشفرض 14 و رنگ آن بنفش است.

حالکه این شاخص روی نمودار شما قرار گرفت، در نقاط خرید یا فروش بیشازحد به دنبال واگرایی باشید. تصاویر بالا، همگی نحوه رسمکردن خطوط برای شناسایی واگرایی را نشان میدهند. با مشاهده واگرایی نباید فورا اقدام کنید. ابتدا باید این واگرایی را توسط اندیکاتورها یا ابزارهای دیگر تایید کنید. برای مثال میتوانید از الگوهای بازگشتی کندلها در تایید واگرایی استفاده کنید. کندلهای بازگشتی نشان از کاهش قدرت قیمت در روند دارند. هرچند این کندلها ممکن است سقفهای جدیدی را ثبت کنند، اما سایههای بلندی دارند که نشان میدهد قیمت به یک مقاومت نزدیک شده است یا دیگر توان صعود ندارد.

بیشتر بخوانید: شمع های ژاپنی

معامله کردن با واگرایی شاخص همگرا و واگرا (MACD)

اندیکاتور مکدی یا شاخص همگرا و واگرا که به اختصار MACD میگویند، یک شاخص حرکتی است که به بهترین وجه روند را دنبال میکند. این اندیکاتور روند، از یک خط سیگنال به رنگ زرد، یک خط مکدی به رنگ آبی و همچنین یک هیستوگرام تشکیل میشود. خطوط زرد و آبی این شاخص، از نوع میانگین متحرک نمایی با طول دوره 12 و 26 است. این شاخص سیگنالهای ورود و خروج خود را با شکست خط مکدی توسط خط سیگنال صادر میکند.

بیشتر بخوانید: میانگین متحرک نمایی

واگرایی شاخص مکدی چه زمانی تشکیل میشود؟

هیستوگرام در مکدی وظیفه نشاندادن قدرت در روند را دارد، اما بهدلیل آنکه در این شاخص محدوده خریدوفروش بیشازحد مشخص نیست، نمیتوان به سیگنالهای آن اعتماد کرد. همچنین از هیستوگرام برای شناسایی واگرایی در نمودار و شاخص استفاده میشود. واگرایی نزولی در مکدی زمانی ظاهر میشود که نمودار کندلی قیمت در حال ثبت سقفهای جدید است، اما هیستوگرام سقفهای پایینتری ایجاد میکند. واگرایی صعودی در مکدی برعکس واگرایی نزولی است. در واگرایی نزولی درحالیکه قیمت کفهای پایینتری ثبت میکند، هیستوگرام مکدی در حال ثبت کفهای بالاتری است.

نحوه استفاده از واگرایی مکدی در معاملات

برای معامله کردن با واگراییها در مکدی باید مانند شاخص RSI عمل کنید. ابتدا این شاخص را در نمودار فعال کنید. پس از فعالسازی، با رسم خط روی نمودار کندلی قیمت و سپس مشخصکردن همان مناطق در شاخص مکدی، به دنبال واگراییها باشید. برای تشخیص درست واگرایی باید سقفهای بالاتر یا کفهای پایینتر هیستوگرام در مکدی را بررسی کنید. این واگراییهای مشخصشده نیز نباید به تنهایی ملاک معاملات قرار بگیرند. برای تایید واگرایی در مکدی بهتر است به سراغ الگوهای کندلی بازگشتی یا سطوح حمایت و مقاومت بروید.

واگرایی شاخص Stochastic

Stochastic یا استوکاستیک یک شاخص تکنیکی مومنتوم است که با مقایسه قیمت بستهشدن آخرین دوره با محدوده قیمتهای قبلی در 14 دوره گذشته کار میکند. از این اندیکاتور برای دریافت سیگنالهای خریدوفروش بیشازحد در نقاط کف یا سقف استفاده میشود. شاخص استوکاستیک نسبت به شاخصهای مکدی و قدرت نسبی، حساسیت بیشتری دارد.

این شاخص سیگنالهای واگرایی بیشتر و در نتیجه فرصتهای معاملاتی بیشتری ارائه میدهد، اما تولید سیگنالهای زیاد باعث میشود تا از دقت آنها کاسته شود. برای دریافت سیگنالهای درست ابتدا باید میزان حساسیت این شاخص را با ایجاد تغییرات در %K و %D کاهش دهید. سپس با ترکیب این شاخص و دیگر تکنیکهای معاملهگری، سیگنالها را تایید کنید.

واگرایی شاخص استوکاستیک چه زمانی تشکیل میشود؟

شاخص استوکاستیک در نمودار بهصورت یک باکس جدا زیر چارت نمایش داده میشود. در این نمودار سه خط نقطهچین در محدودههای 0، 50 و 100 وجود دارد. محدوده 50 در وسط شاخص، منطقه تعادل است. محدوده 0 در پایین، منطقه فروش بیشازحد و محدوده 100 در بالا، منطقه خرید بیشازحد است.

واگرایی نزولی زمانی تشکیل میشود که قیمت با کندلهای نمودار، سقفهای جدیدی ثبت میکنند، اما خطوط شاخص استوکاستیک، در مناطق 0 یا 100 سقفهای پایینتری را ثبت میکنند. همچنین در واگرایی صعودی که برعکس واگرایی نزولی است، روند قیمت در حال ثبت کفهای پایینتر است، اما خطوط استوکاستیک کفهای بالاتری را نسبت به کفهای قبلی خود ایجاد میکنند.

نحوه استفاده از واگرایی استوکاستیک در معاملات

برای معامله کردن با واگراییها در شاخص استوکاستیک، ابتدا این اندیکاتور را روی چارت فعال کنید. برای این کار Stochastic را جستجو کنید. پس از انتخاب و فعالسازی آن بگروی نمودار، با بررسی سقف و کفهای کندلها در چارت، واگرایی آنها با سقف و کفهای شاخص استوکاستیک را بسنجید. پس از یافتن واگراییها بهتر است برای تایید آنها از شاخصها یا ابزارهای دیگری کمک بگیرید. اگر ابزارهای دیگر این واگرایی را تایید کنند، میتوانید در جهت این واگرایی نسبت به معاملات خود تصمیمگیری کنید.

نکات مهم در معامله کردن با واگرایی

واگرایی همیشه منجر به بازگشت قیمت نمیشود و اغلب قیمت فقط پس از یک واگرایی وارد یک ناحیه تثبیت (رِنج) میشود. بهخاطر داشته باشید واگرایی فقط نشانه از دستدادن قدرت حرکت است، اما لزوماً نشاندهنده یک تغییر روند نیست. برای جلوگیری از معاملات اشتباه با واگرایی بهتر است از ابزارهای تأیید دیگری استفاده کنید. درست مانند هر استراتژی معاملاتی دیگر، شما باید عوامل مختلفی را در استراتژی خود بررسی کنید.

سطوح یا محدوده یک مفهوم جهانی در معاملات است و صرفنظر از استراتژی معاملاتی شما، افزودن فیلتر سطوح معمولا همیشه میتواند کیفیت سیگنالها و معاملات را افزایش دهد. به جای اینکه معاملات خود را فقط بر معیار واگرایی انجام دهید، بهتر است ابتدا به منطقه حمایت و مقاومت قبلی توجه کنید و پس از آن بهدنبال واگراییها و تغییر روند باشید.

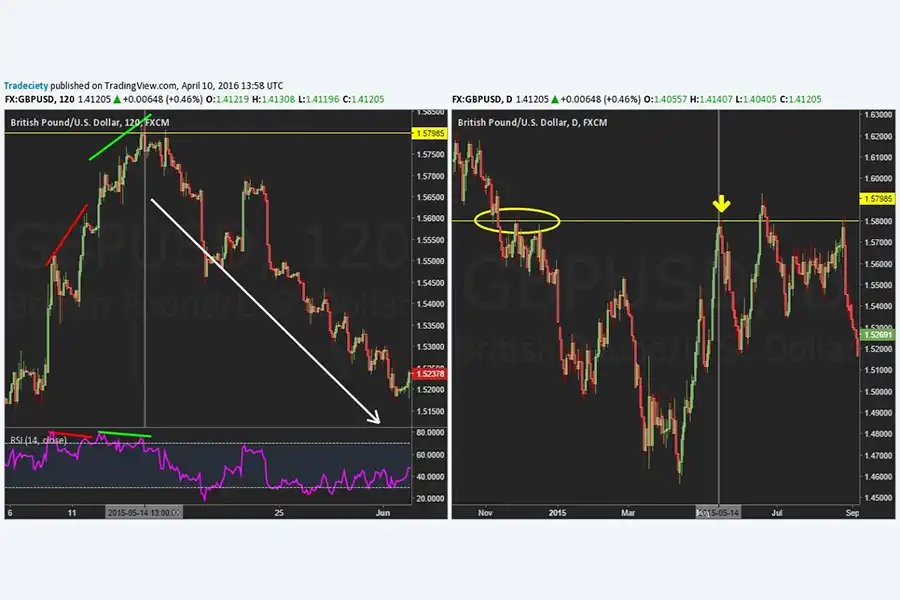

تصویر بالا یک مثال خوب درباره معامله کردن با واگراییها است. در سمت چپ، یک روند صعودی با دو واگرایی را میبینید. اولین واگرایی (خط قرمز) به طور کامل شکست خورد و دومی (خط سبز) به یک برنده بزرگ منجر شد. این دو چه فرقی داشتند؟ وقتی به دوره زمانی بالاتر در تصویر سمت راست نگاه میکنید، میبینید که واگراییهای اول در میانه روند اتفاق افتاده و واگرایی دوم در یک سطح مقاومتی بسیار مهم (خط زرد و فلش زرد) تشکیل شده است. پس به عنوان یک معاملهگر، ابتدا مناطق حمایت یا مقاومت را بهدرستی شناسایی کنید و سپس اجازه دهید قیمت به آن مناطق برسد. چنین رویکردی بر میزان موفقیت شما در معاملات تأثیر زیادی دارد.

برای کاهش سیگنالهای اشتباه واگرایی بهتر است در جهت روند بلندمدت وارد معامله شوید. عجله نکنید و همیشه منتظر بمانید تا کندلی که واگرایی را تایید میکند، بسته شود. تا زمانی که کندل بسته نشود، سیگنال معاملاتی ناشی از واگرایی میتواند به همان سرعتی که ظاهر شد، ناپدید شود. حدضرر خود را رعایت کنید و حتما با اهرم و حجم مناسب وارد معامله شوید. موفقیت شما در معامله کردن با واگراییها به میزان قابل توجهی، به مهارت و آشنایی شما با بازارهای مالی بستگی دارد. اگر از ترکیب اندیکاتورهای مختلف با الگوی واگرایی بتوانید به درستی استفاده کنید، قطعا از بازار سود کسب میکنید.

استراتژیهایی برای معامله کردن با واگراییها

معاملات واگرایی درصورت استفاده درست میتوانند یک استراتژی قدرتمند باشند. در اینجا چند استراتژی وجود دارد که میتوانید از آنها استفاده کنید:

- استراتژی معکوس روند: رایجترین استراتژی در واگرایی، استراتژی معکوس روند است. هنگامی که یک واگرایی را شناسایی کردید، برای تغییر روند احتمالی در قیمت آماده شوید و معاملات خود را براساس آن برنامهریزی کنید.

- استراتژی ادامه روند: گاهی پس از واگرایی، باز هم قیمت به روند قبلی خود ادامه میدهد. معاملهگران حرفهای از این به عنوان فرصتی برای افزودن به موقعیت معاملاتی فعلی خود یا شروع موقعیت جدید معاملاتی استفاده کنند.

- استراتژی تلاقی: این استراتژی شامل تایید سیگنالها یا الگوهای دیگر با واگرایی و تایید سیگنال واگرایی با اندیکاتورها یا ابزارهای دیگر است. در واقع واگرایی میتواند یک سیگنال را تایید کند یا سیگنالی که خود صادر میکند، توسط ابزارهای دیگر تایید شود.

واگراییها در نمودار، بهخاطر اختلاف قیمت و قدرت حرکت آن است که به ما میگوید، روند درحال آمادهشدن برای برگشت است. اندیکاتورهای زیادی برای معامله کردن با واگراییها وجود دارد. در این میان شاخصهای RSI و MACD بهدلیل داشتن بیشترین هماهنگی با قیمت، بهترین اندیکاتورهای واگرایی محسوب میشوند. این شاخصها سطوح خریدوفروش بیشازحد را مشخص میکنند، اما نباید فقط این اندیکاتورها ملاک معاملات شما قرار بگیرند.

بیشتر بخوانید: تشخیص روند بازار

اصول معاملات واگرایی برای هر اندیکاتور یکسان است، اما شاخصهای فنی مانند RSI در شناسایی واگرایی اهمیت بیشتری دارد. برای آنکه بتوانید با یک سیگنال واگرایی معامله کنید، بهتر است در کنار شاخصها از سایر تکنیکهای معاملهگری مانند ترسیم خط روند و سطوح حمایت و مقاومت استفاده نمایید. در بالا به تمام نکاتی که برای معاملهگری با واگرایی نیاز داشتید اشاره شد و به کاربردن آنها میتواند میزان موفقیت معاملات شما را بهبود بخشد.

برای معاملهگری و خریدوفروش در بازارهای مالی، مجموعه اپوفایننس با امکانات فراوان بهترین گزینه است. این مجموعه خدمات معاملاتی کالاها و سهامهای بین المللی را در بستری امن و مطمئن ارائه میدهید. همچنین میتوانید در این بروکر، جفت ارزهای فارکس و ارزهای دیجیتال را خریدو فروش کنید.

واگرایی چه تفاوتی با همگرایی دارد؟

واگرایی زمانی است که قدرت و قیمت در یک روند حرکت نمیکنند. همگرایی به حرکت قدرت و قیمت در یک روند اشاره دارد. واگرایی زمانی به دست میآید که همگرایی از دست برود و همگرایی زمانی به دست میآید که واگرایی از دست برود. هر دو این الگوها در نمودار مرتبا تکرار میشوند.

چه ابزارهای دیگری غیر از اندیکاتورها برای شناسایی واگرایی لازم است؟

1. خطوط روند

2. سطوح حمایت و مقاومت

3. فیبوناچی اصلاحی

انواع واگرایی ها در نمودار را معرفی کنید؟

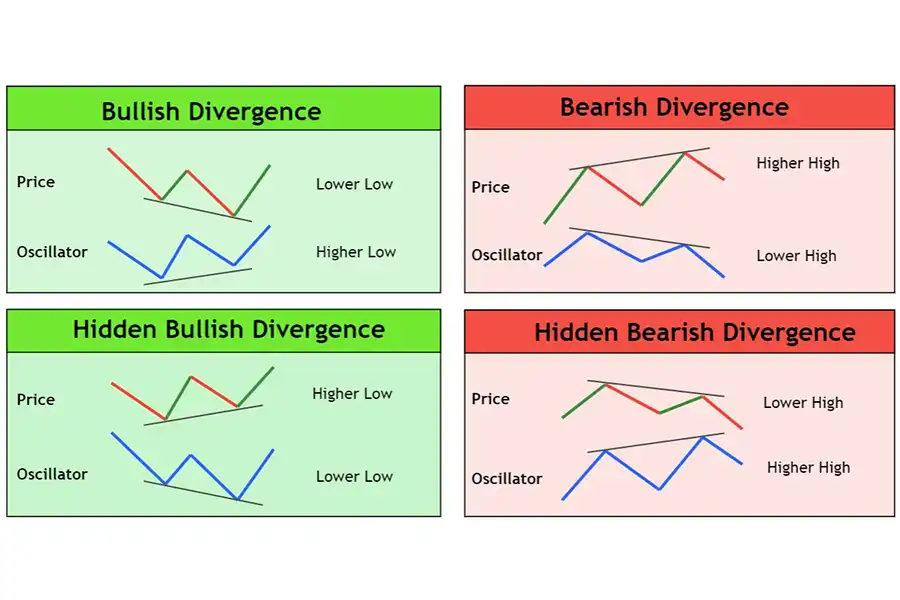

واگراییها بر اساس واکنش به قیمت دو نوع هستند. واگرایی معمولی که به پایان روند و احتمال بازگشت آن اشاره دارد. واگرایی مخفی یا پنهان که در یک روند بلندمدت ظاهر میشود و صرفا پایان اصلاح و ادامه روند قبلی را اعلام میکند.

از انواع دیگر واگراییها، نوع مثبت و منفی است. واگرایی مثبت زمانی است که قیمت در یک روند نزولی قدرت ادامه مسیر را از دست میدهد و تغییر جهت میدهد. واگرایی منفی زمانی است که قیمت در یک روند صعودی، قدرت ادامه مسیر را از دست میدهد و روند بازمیگردد.