معامله با چندین تایم فریم در فارکس به معنای تحلیل نمودار قیمت در بازههای زمانی مختلف است تا روند کلی بازار، نقاط ورود و خروج دقیقتر و سطوح حمایت و مقاومت معتبرتر شناسایی شوند. این روش به معاملهگران کمک میکند تا تصمیمات آگاهانهتری بگیرند و از سیگنالهای نادرست جلوگیری کنند. برای یادگیری نحوه اجرای این استراتژی و انتخاب ترکیب مناسب تایم فریمها، مقاله کامل را مطالعه کنید.

برای معاملات فارکس، بهترین کارگزاری که بیشترین امکانات را در اختیار معاملهگران ایرانی قرار میدهد، بروکر آنشور اپوفایننس است. این مجموعه که به تازگی رگوله Asic استرالیا را دریافت کرده، با بهرهمندی از جامعترین پلتفرم معاملهگری، خدمات خریدوفروش سهامهای بینالمللی، ارزهای دیجیتال، کالاها و معاملات فارکس را با کمترین اسپرد و کمیسیون ارائه میدهد. همچنین با ثبتنام در بهترین بروکر فارکس، از معاملات سوشیال ترید و کپی ترید بدون پرداخت کمیسیون بهرهمند شوید.

معامله با چندین تایم فریم در فارکس

تایم فریم به بازههای زمانی مختلف در نمودار گفته میشود که نشاندهنده مدتزمان تشکیل هر کندل است، مثل ۱ دقیقهای یا روزانه. در معامله با چندین تایم فریم، تریدر نمودار را در بازههای مختلف بررسی میکند تا دید دقیقتری از روند بازار داشته باشد و بهترین زمان برای ورود یا خروج از معامله را پیدا کند. این روش به معاملهگر کمک میکند تا هم هدف قیمتی و هم مدتزمان مناسب برای رسیدن به آن را بهتر تعیین کند و از هزینههای اضافی، مثل کارمزدهای طولانیمدت، جلوگیری نماید.

درک تایم فریم در معاملات فارکس

در استراتژی تریدرهای حرفهای، استفاده از چند تایم فریم جایگاه مهمی دارد، چون با بررسی قیمت در بازههای زمانی مختلف، تصویر کاملتری از بازار بهدست میآید. این تحلیل چندلایه به شناسایی دقیقتر نقاط ورود و خروج و سطوح حمایت و مقاومت کمک میکند. چون ممکن است ناحیهای در یک تایم فریم مقاومتی باشد اما در تایم فریمی بالاتر همچنان در محدوده حمایتی قرار داشته باشد، بررسی همزمان چند تایم فریم برای تصمیمگیری درست ضروری است.

تایم فریمهای بزرگتر مثل ۴ ساعته و روزانه، اعتبار بیشتری در نشان دادن روند کلی قیمت دارند چون نوسانات در آنها کمتر و حرکت قیمت پایدارتر است. معاملهگران حرفهای ابتدا در این تایم فریمها نقاط حمایت و مقاومت اصلی را تعیین میکنند و سپس با استفاده از تایم فریمهای کوتاهتر، بهترین نقاط ورود و خروج را پیدا میکنند. این روش چندتایم فریمی به تحلیل دقیقتر کمک میکند و باعث میشود تصمیمات معاملاتی بهتر و هدفمندتری گرفته شود.

بیشتر بخوانید: jomo چیست؟

استراتژیهای معاملاتی مبتنیبر چند تایم فریم

استفاده از استراتژیهای معاملاتی مبتنیبر تحلیل چندین تایم فریم، یکی از روشهای قدرتمند در مدیریت معاملات و بهینهسازی تصمیمگیری در بازارهای مالی است. این شیوه به معاملهگران کمک میکند تا با بررسی همزمان چند بازه زمانی به دیدگاهی جامعتر و دقیقتر از روند قیمتها دست یابند. در ادامه، به بررسی سه نوع رایج از معامله با چندین تایم فریم در فارکس میپردازیم.

- استراتژی همگرایی سیگنالها: در این رویکرد، هدف اصلی، شناسایی نقاطی است که چند سیگنال معاملاتی مختلف در تایم فریمهای گوناگون با یکدیگر همسو میشوند. بهعنوان نمونه، اگر در تایم فریم روزانه یک الگوی مهم مثل الگوی سر و شانه تشکیل گردد و در تایم فریم کوتاهتر چهار ساعته هم اندیکاتوری نظیر MACD سیگنال فروش صادر کند، همگرایی این دو میتواند نشانه محکمی برای وجود یک حرکت قابل توجه نزولی باشد. این ترکیب به معاملهگر اجازه میدهد تا با اطمینان بیشتری وارد معامله شود.

- استراتژی شکست کلیدی سطوح: این استراتژی بر تحلیل نقاط حساس قیمتی مانند سطوح حمایت و مقاومت در تایم فریمهای مختلف تمرکز دارد. معاملهگر ابتدا بهدنبال شکستهشدن این سطوح در یک تایم فریم بالاتر (مانند روزانه) است و سپس این شکست را در تایم فریمهای پایینتر (مثلاً چهار ساعته یا یک ساعته) تأیید میکند. بهطور مثال، اگر یک سطح مقاومت قوی در تایم فریم روزانه شکسته شود و در تایم فریمهای کوچکتر علائم بازگشتی مشاهده نشود، این موضوع نشانهای مثبت برای ورود به یک موقعیت خرید باشد. بنابراین، ترکیب تأییدیهها از چند بازه زمانی به معاملهگر کمک میکند تا احتمال خطای تحلیل معامله با چندین تایم فریم در فارکس کاهش یابد.

- استراتژی ترکیبی چند ابزار: این روش از ترکیب چند ابزار مختلف تحلیل تکنیکال در کنار استفاده از چندین تایم فریم بهره میبرد. در این حالت، معاملهگر نهتنها به الگوهای قیمتی نظیر مثلثها یا کانالها توجه میکند، بلکه از اندیکاتورهایی مانند RSI، میانگین متحرک یا فیبوناچی برای تأیید تحلیل خود بهره میگیرد. بهعنوانمثال، فرض کنید قیمت به یک سطح حمایت تاریخی نزدیک شود؛ اگر همزمان اندیکاتور RSI نیز نشاندهنده اشباع فروش باشد و زیر بازار در تایم فریمهای پایینتر نشانههایی از برگشت مثبت ارائه دهد، امکان ورود به بازار با اعتماد بیشتری فراهم میشود.

تدوین استراتژی ترکیبی با استفاده از سه تایم فریم

بیایید فرض کنیم قصد داریم تا معامله با چندین تایم فریم در فارکس را برای جفتارز EUR/USD طراحی و پیادهسازی کنیم. در این راستا، مراحل زیر را به دقت دنبال میکنیم:

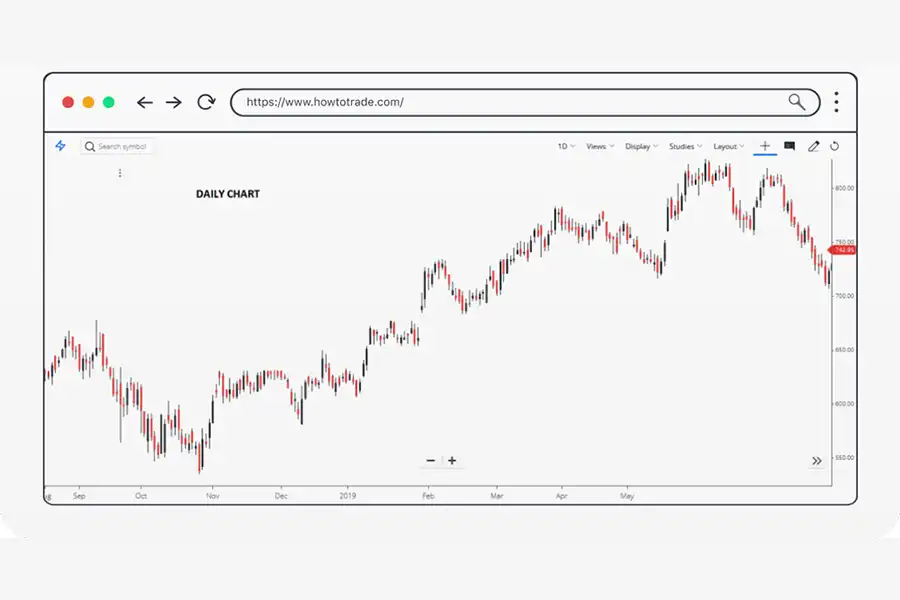

- تحلیل تایمفریم روزانه: در این مرحله، مشاهده میکنیم در چارچوب زمانی روزانه یک روند صعودی بسیار قوی و قابل انتظار در حال شکلگیری است. این روند نشان میدهد که خریداران بر بازار مسلط هستند و قیمتها در مسیر افزایش قرار دارند.

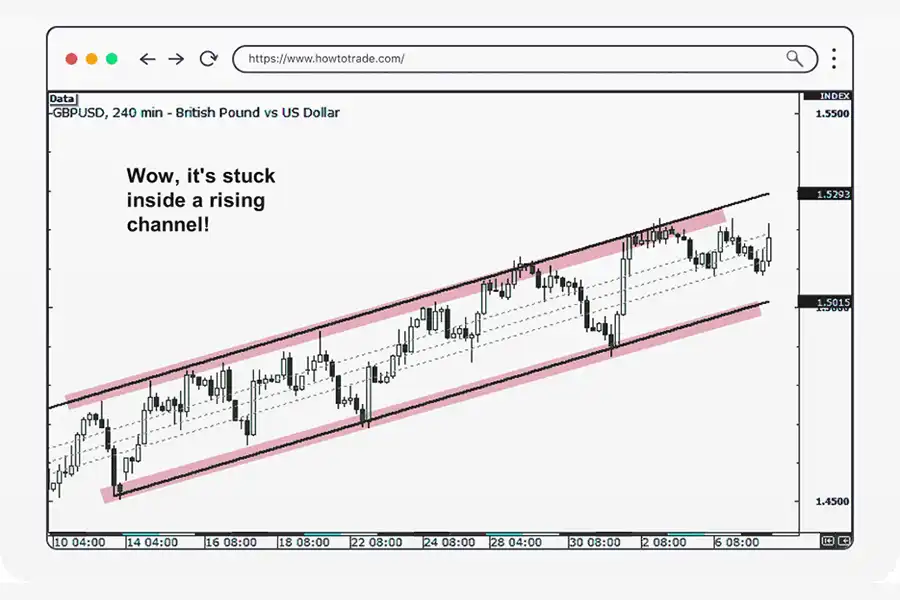

- تحلیل تایمفریم ۴ ساعته: در تایم فریم ۴ ساعته، شاهد تشکیل یک الگوی پرچم (Flag Pattern) هستیم. این الگو بهطور معمول نشانهای از ادامهدار بودن روند صعودی محسوب میشود و امید به ادامه صعود قیمتها تا حد زیادی تقویت میگردد.

- تحلیل تایمفریم ۱ ساعته: در این تایم فریم، یک شکست کاذب در سطح مقاومت مشاهده شده است. این پدیده وقوع شکست سطح مقاومت را نشان میدهد، اما قیمتها بلافاصله به سمت بالا برگشت میکنند که نشان از نوسان مثبت و قدرت خریداران دارد.

با تلفیق و تجزیه تحلیل اطلاعاتی که از این سه تایم فریم مختلف دریافت کردهایم، میتوانیم به استنباط دقیقتری برسیم و با اطمینان بیشتر یک موقعیت خرید مناسب را با استفاده از معامله با چندین تایم فریم در فارکس ایجاد کنیم. چنین تصمیمی به پشتوانه هماهنگی در تحلیلها بوده و نشان از همسو بودن روندها دارد.

نکات مهم معامله با چندین تایم فریم در فارکس

تحلیل و معامله در بازه زمانی چندگانه، میتواند یک روش بسیار قدرتمند برای معاملات در یک جفتارز یا سهام باشد. در ادامه به نکات مهم معاملات مولتی تایم میپردازیم.

در معامله با چندین تایم فریم در فارکس، رویکرد بالا به پایین در معاملات مولتی تایم داشتهباشید

احتمالا مهمترین روش در تحلیل مولتی تایم، تحلیل از بالا به پایین است؛ یعنی ابتدا با تایم فریمهای بزرگ مثل ماهانه یا هفتگی شروع میکنید تا نمای کلی و نقاط کلیدی بازار را ببینید. سپس به تدریج به تایم فریمهای کوچکتر مثل روزانه، چهار ساعته و دقیقهای میروید تا موقعیتهای دقیقتر ورود و خروج را پیدا کنید. این روش به شما کمک میکند با درک روند اصلی بازار، تصمیمهای معاملاتی بهتری در بازههای زمانی کوتاهتر بگیرید.

بیشتر بخوانید: بهترین تایم فریم برای معامله

چارچوب زمانی معاملاتی مناسب خود را در معامله با چندین تایم فریم در فارکس پیدا کنید

یکی دیگر از نکات مهم معامله با چندین تایم فریم در فارکس، این است که هر معاملهگر که از تحلیل تکنیکال استفاده میکند، یک «بازه زمانی ترجیحی» دارد. برخی از معاملهگران فارکس معمولاً به نمودار 1 ساعته و 15 دقیقه نگاه میکنند، درحالیکه برخی دیگر بر روی یک چارچوب زمانی 4 ساعته، 30 دقیقه و 5 دقیقه تمرکز میکنند. دلیل این امر آن است که هر معاملهگری، برای تحلیل نمودار، بازههای زمانی متفاوتی را مطابق با استراتژی معاملاتی خود در نظر میگیرد؛ چرا که بهترین بازه زمانی برای استفاده شما، به سبک معاملاتی و تکنیک معاملاتی شما بستگی دارد. بهعنوان مثال، معاملهگران روزانه معمولاً از بازههای زمانی کمتری برای مدیریت معاملات خود استفاده میکنند (نمودار 5 دقیقه تا نمودار 4 ساعته). معاملهگران سوئینگ از تحلیل تایم فریم میانی استفاده میکنند که شامل تایم فریم نمودار روزانه، تایم فریم چهار ساعته و تایم فریم 1 ساعته است.

بنابراین، استفاده از بازههای زمانی مختلف، کاملا به استراتژی شما وابسته است و باید چارچوب زمانی دلخواه خود را پیدا کنید. معاملات شما در چارچوب زمانی مشخص، تعیینکننده موفقیت شما است. سعی کنید بهترین بازههای زمانی را انتخاب کنید تا به تحلیلهای شما از بازار کمک کند و اگر احساس کردید تایم فریم مناسبی ندارید، آن را عوض کنید.

در معامله با چندین تایم فریم در فارکس، به 2 تا 3 تایم فریم پایبند باشید

بهعنوان یک قانون کلی، مانند هر جنبه دیگری از زندگی، در کارها زیادهروی نکنید. توصیه میکنیم حداقل از دو نمودار زمانی استفاده کنید. اما بیشتر از سه تایم فریم برای تحلیل قیمت مناسب نیست و توصیه نمیشود. اگر شما به تازگی تحلیل تکنیکال را شروع کردهاید، اضافهکردن نمودارهای زمانی زیاد باعث سردرگمی شما میشود، پس بیشتر از 3 بازه زمانی را در تحلیل خود مدنظر قرار ندهید.

در معامله با چندین تایم فریم در فارکس، بهدنبال سطوح حمایت و مقاومت باشید

مهم نیست از چه نمودارهای زمانی استفاده میکنید، همیشه بهدنبال سطوح حمایت و مقاومت باشید. همانطور که در بالا اشاره شد، بسیاری از سطوح کلیدی را در بازه زمانی بزرگتر میتوانید شناسایی کنید. برای این منظور، با تجزیهوتحلیل نمودار هفتگی یا روزانه، از تحلیل مولتی تایم بالا به پایین استفاده کنید. با مشخصکردن سطوح حمایت و مقاومت در تایم فریم بزرگ، کار شما در بازه زمانی کوچک راحتتر است و میتوانید با توجه به نقاط مشخصشده وارد معاملات خرید یا فروش شوید. این سطوح، نقاط احتمالی بازگشت قیمت هستند و درنظر گرفتن این نواحی، تاثیر زیادی در موفقیت شما بهعنوان معاملهگر دارد.

انواع بازههای زمانی معاملات فارکس

بازههای زمانی مختلف در فارکس، با اهداف متفاوتی مورد استفاده قرار میگیرند. در ادامه این بازهها را معرفی و نحوه استفاده از آنها را بیان میکنیم.

- بازه زمانی طولانی: معاملهگران بلندمدت، بازار را از منظری گستردهتر در بازههای زمانی بالاتر تحلیل میکنند. این رویکرد در معامله با چندین تایم فریم در فارکس، برای کسانی مناسب است که سرعت معاملات آهستهتری را ترجیح میدهند. استفاده از نمودارهای چند روزه، هفتگی (W) یا ماهانه (M)، به خوبی با نیازهای بسیاری از تحلیلگران بلندمدت مطابقت دارد و آن را به یک روش معاملاتی ایدهآل تبدیل میکند. در بازه زمانی طولانی، بسیاری از نوسانات قیمت مدنظر قرار نمیگیرد و معاملهگر به سودهای کلان و نوسانات بلندمدت قیمت فکر میکند.

- بازه زمانی بزرگ: به بازه زمانی روزانه و 4 ساعته، بازه زمانی بزرگ میگویند. جنبه مثبت آن این است که شما زمان بیشتری برای صرفهجویی دارید و دیگر نگران پرداخت زیاد اسپرد یا کمیسیون به کارگزار خود نخواهید بود. با اینحال، ریسک معاملات در بازههای زمانی بزرگ و طولانی میتواند بیشتر باشد. این امر به ویژه در هنگام استفاده از نمودارهای روزانه، هفتگی و ماهانه، برای اجرای تحلیل تکنیکال صادق است. معامله در بازههای زمانی طولانی و بزرگ، نیازمند صبر قابل توجه، توانایی نادیدهگرفتن نوسانات کوتاهمدت بازار و نظم و انضباط در منتظر ماندن بیشتر قبل از انجام معاملات است.

- بازه زمانی متوسط: قیمت در بازههای زمانی متوسط، سرعت حرکت بیشتری دارد. معمولا بازه زمانی متوسط یا میانی در معامله با چندین تایم فریم در فارکس، بهترین زمان برای کاهش هزینههای معاملات است و از طرفی رسیدن به نتیجه نیز در زمان کمتری اتفاق میافتد. بازههای زمانی یک ساعته تا چند ساعته را بازه زمانی متوسط میگویند که در آن شما بهعنوان معاملهگر، باید به سرعت قیمت عادت کنید. معمولا تحلیلهای تکنیکال روی نمودارهای یک ساعته به نسبت تایم فریم بالاتر از اعتبار کمتری برخوردار هستند. با اینحال کندلهای یک ساعته، میتوانند برای معاملات کوتاهمدت مدنظر قرار بگیرند و در تحلیلها کارآمد باشند.

- بازه زمانی کوتاه: بازه زمانی کوتاهمدت، تایم فریم یک ساعته و پایینتر است. در این بازه زمانی، نوسانات قیمت شدید است و برای اسکالپرها موقعیتهای زیادی ایجاد میکند. در تایم فریم کوتاه، روند قیمت بسیار موقتی است و ظرف چند دقیقه ممکن است تغییر کند. تحلیلهای نموداری بازه زمانی کوتاه، از کمترین اعتبار در میان تایم فریمها برخوردار هستند.

بیشتر بخوانید: اسکالپر چیست؟

چالشها و محدودیتهای تحلیل چند تایم فریمی

تحلیل چند تایم فریمی، یک ابزار قدرتمند برای معاملهگران است؛ اما مانند هر ابزار دیگری، دارای چالشها و محدودیتهای خاص خود است. در ادامه به برخی از مهمترین این چالشهای معامله با چندین تایم فریم در فارکس میپردازیم:

- تضاد سیگنالها و پیامدهای آن بر تحلیل: یکی از چالشهای عمدهای که معاملهگران هنگام تحلیل چند تایم فریمی با آن مواجه میشوند، ناسازگاری و تضادی است که گاهی بین سیگنالهای تایم فریمهای مختلف به وجود میآید. بهعنوان مثال، ممکن است در یک تایم فریم بالاتر شرایط بازار بهگونهای باشد که سیگنال خرید نشان داده شود، در حالی که همزمان تایم فریم پایینتر نشاندهنده شرایط فروش است. این ناسازگاری میتواند برای معاملهگران تازهکار یا حتی باتجربه باعث ایجاد تردید در تصمیمگیریها شود. در چنین وضعیتی، ناتوانی در تجزیهوتحلیل صحیح این سیگنالها ممکن است زیانهای مالی قابلتوجهی را بههمراه داشته باشد.

- ضرورت درک و توجه به سلسله مراتب تایم فریمها: شناخت دقیق و درک عمیق سلسله مراتب بین تایم فریمها از اهمیت بالایی برخوردار است و میتواند بهعنوان یک راهنما برای شناسایی مسیر حرکت بازار عمل کند. برای مثال، تایم فریمهای بالاتر عموماً دیدگاهی گستردهتر از شرایط بازار ارائه میدهند و به وضوح نشاندهنده روند کلی حرکت قیمت هستند. در مقابل، تایم فریمهای پایینتر بیشتر روی جزئیات دقیقتر مانند نوسانات سریعتر قیمت تمرکز دارند.

هرچند اطلاعات ارائه شده توسط تایم فریمهای پایینتر ممکن است بسیار ارزشمند باشد، اما اگر این سیگنالها با جهت کلی روند که در تایم فریمهای بالاتر مشخص شده است مغایرت داشته باشند، احتمال کاذب بودن آنها بهطور چشمگیری افزایش مییابد. ازاینرو، پیوند میان این سطوح زمانی مختلف باید با دقت مدیریت شود. - تفاوت بین جفتارزها: موضوع بعدی که باید در نظر گرفته شود، تفاوت در ویژگیهای ذاتی جفتارزهای مختلف است. هر جفتارز دارای رفتار، تغییرات قیمت و سطوح نوسان خاص خود است که در معامله با چندین تایم فریم در فارکس خود را بیشتر نشان دهد. برای مثال، جفتارزهای اصلی مانند EUR/USD اغلب در تایم فریمهای بلندمدتی مانند روزانه یا 4 ساعته عملکرد بهتری دارند و سیگنالهای شفافتری ارائه میدهند.

این جفتارزها معمولاً ثبات نسبی دارند و معاملهگر میتواند با استفاده از این تایم فریمها به تحلیل دقیقتر روندهای کلان بپردازد. از سوی دیگر، جفتارزهای فرعی یا کمتر معاملهشده ممکن است حساسیت بیشتری به تغییرات کوتاهمدت بازار داشته باشند، بههمین دلیل بررسی و تحلیل آنها در تایم فریمهای کوتاهتر مانند 1 ساعت یا 30 دقیقه توصیه میشود. - تغییرپذیری بازار: علاوهبر انتخاب درست تایم فریم بر اساس نوع جفتارز، باید شرایط کلی بازار هم مدنظر قرار بگیرد؛ چرا که تغییرپذیری مداوم بازار یکی از چالشهای اساسی پیش روی معاملهگران است. بازاری که در یک دوره خاص ممکن است بسیار پایدار به نظر برسد، در زمان دیگری میتواند کاملاً بیثبات شود. چنین تغییراتی باعث میشود یک تایم فریم که در گذشته نتایج مطلوبی داده، دیگر کارایی خود را از دست بدهد.

بنابراین، لازم است معاملهگران با بررسی مستمر وضعیت بازار، عملکرد گذشته خود و میزان تطابق تایم فریمهای کنونی با شرایط جدید، تایم فریمهای مورد استفاده خود را بازنگری کرده و در صورت نیاز، تنظیمات لازم را برای معامله با چندین تایم فریم در فارکس اعمال کنند. - تفاوت در زمان وقوع سیگنالها: سیگنالهایی که در بازههای زمانی مختلف تولید میشوند، با فاصله زمانی متفاوتی به وقوع میپیوندند. این اختلاف زمانی زمینهساز چالشهایی در فرایند معاملهگری است؛ بهگونهای که امکان دارد فرصتهای مناسب برای ورود یا خروج به بازار از دست بروند. بههمین ترتیب، گاهی اوقات این تفاوت موجب بستهشدن معاملات پیش از رسیدن به اهداف تعیینشده میشود و در نتیجه، کارایی استراتژی معاملاتی کاهش پیدا میکند.

- استفاده افراطی از تایم فریمهای متعدد: استفاده از تعداد زیادی تایم فریم برای تحلیل بازار، اغلب منجربه ایجاد سطح بالایی از سردرگمی خواهد شد. زمانی که معاملهگر میان تایم فریمهای مختلف جابهجا میشود، احتمال تداخل اطلاعات و ایجاد تناقض در برداشتها افزایش مییابد. بههمین دلیل، توصیه میشود تحلیل خود را تنها به چند تایم فریم اصلی محدود کنید؛ تایم فریمهایی که با استراتژی معاملاتی شما کاملاً همخوانی دارند.

- تمایل به تفسیرهای بیشازحد و پیچیده از سیگنالها: برخی معاملهگران برای معامله با چندین تایم فریم در فارکس، بهجای تمرکز بر بررسی دادههای کلیدی و ضروری، وقت و انرژی زیادی صرف یافتن سیگنالهای بسیار دقیق و حتی پرجزئیات میکنند. این رویکرد ممکن است ابتدا به نظر کارآمد بیاید، اما در نهایت اغلب به حالتی منجر میشود که با عنوان فلج تحلیلی یا ناتوانی در تصمیمگیری شناخته میشود. وقتی اطلاعات بیشازحد مورد بررسی قرار بگیرد، ذهن معاملهگر در میان گزینههای مختلف گیر میکند و امکان برداشتن قدمی مؤثر را ازدسترفته میبیند.

- روانشناسی معاملهگر: احساسات قدرتمندی همچون ترس و طمع، میتوانند تأثیر عمیقی بر نحوه تحلیل و تفسیر دادهها در رویکردهایی مانند بررسی سیگنالهای چندین تایم فریم داشته باشند. این احساسات میتوانند باعث شوند که معاملهگر رویکردی غیرمنطقی پیش بگیرد. هنگامی که ترس بر ذهن معاملهگر غلبه میکند، احتمال دارد وی بهطور غیرضروری از موقعیتهایی که فرصت سودآوری دارند اجتناب کند و بههمین ترتیب، زمانی که طمع بهصورت مهارنشده بر افکار او غلبه کند، امکان دارد بیمحابا وارد معاملات پرریسکی شود که زیانهای سنگینی بهدنبال داشته باشد. بنابراین، هرگونه بیتوجهی به مدیریت احساسات در معامله با چندین تایم فریم در فارکس، میتواند زمینهساز تصمیمات نادرستی شود که حاصل آن چیزی جز نابودی سرمایه یا فرصتهای مهم نخواهد بود.

چگونه روانشناسی معاملهگر بر تحلیل چند تایم فریمی تأثیر میگذارد؟

چگونگی تأثیر روانشناسی معاملهگر بر تحلیل چند تایم فریمی را میتوان از زوایای مختلف بررسی کرد، چرا که این عامل نقش بسیار مهمی در تصمیمگیریها و نحوه واکنش به دادههای تحلیلی ایفا میکند. تأثیرات معامله با چندین تایم فریم در فارکس، شامل موارد زیر است:

- تفسیر شخصی سیگنالها: هر معاملهگر بر اساس مجموعهای از عواملی مانند تجربههای گذشته، باورهای ذهنی، احساسات و حتی سطح تسلط بر بازار، سیگنالهایی را که از تحلیل چند تایم فریمی به دست میآورد، بهگونهای متفاوت تفسیر میکند. بهعنوان مثال، یک معاملهگر مجرب با اعتمادبهنفس بالا ممکن است سیگنالهای کماهمیت یا مبهم را به سادگی فیلتر کرده و نادیده بگیرد، چون به ابزارها و قضاوت خود اطمینان دارد. اما در مقابل، یک معاملهگر مبتدی که هنوز تجربه کافی ندارد، ممکن است به هر سیگنال کوچک یا حتی گمراهکنندهای واکنش نشان دهد و تصمیمات عجولانه بگیرد.

- مدیریت ریسک: شاید بتوان گفت مدیریت ریسک یکی از ستونهای اصلی موفقیت در معامله با چندین تایم فریم در فارکس است، حتی زمانی که بهترین سیستمهای معاملاتی مبتنیبر تحلیل چند تایم فریمی در دسترس هستند. با اینحال، روانشناسی فردی میتواند تأثیر جدی بر توانایی اجرای قوانین مدیریت ریسک داشته باشد. احساساتی مانند ترس از ضرر یا طمع، برای استفاده حداکثری از سود احتمالاً منجربه تصمیماتی میشوند که برخلاف اصول مدیریت ریسک حرکت میکنند، مثلاً افزایش نابههنگام حجم موقعیتها یا بیتوجهی به حد ضررهای تعیینشده.

- پایداری و ثبات در معاملهگری: یکی دیگر از جنبههای حیاتی موفقیت در بازارهای مالی، حفظ پایداری و ثبات در اجرای راهبردها و تصمیمگیریها است. این امر نیازمند کنترل عمیق احساسات، از جمله ترس و هیجان ناشی از تغییرات بازار و همچنین توانایی پایبندی مستمر به استراتژی مشخص شده است. بسیاری از معاملهگران ممکن است پس از چند معامله ناموفق دچار تزلزل شوند و شروع به اصلاح یا حتی کنار گذاشتن استراتژی خود کنند. در حالی که معاملهگرانی که قادر به حفظ آرامش روانی هستند، معمولاً نتایج بهتر و پایدارتری در بلندمدت به دست میآورند.

چالشهای روانشناسی در تحلیل چند تایم فریمی

یکی از جنبههای پیچیده و حیاتی در رویکرد تحلیل چند تایم فریمی، چالشهای روانشناختی است که میتوانند اثرات عمیقی بر فرایند تصمیمگیری معاملهگران بگذارند. این چالشها عمدتاً از فشارهای ذهنی، واکنشهای احساسی و گاه حتی سوگیریهای شناختی ناشی میشوند که در ادامه به برخی از مهمترین چالشها در معامله با چندین تایم فریم در فارکس میپردازیم.

- اتکا بیشازحد به سیگنالها: یکی از مشکلات رایج میان معاملهگران، گرایش به تفسیر سیگنالهای حاصل از تحلیل چند تایم فریمی بهعنوان شواهدی قطعی است. این نوع نگاه ممکن است باعث شود معاملهگر به اعتماد بیشازحد به اطلاعات ارائهشده توسط این سیگنالها دچار شود، گویی نتایج آنها بدون خطا و همیشه دقیق هستند. چنین روشی توانایی فرد را برای ارزیابی اطلاعات کاهش داده و در نهایت منجربه تصمیمگیریهای عجولانه یا بر پایه احساسات میشود.

- ترس از دست دادن فرصت: احساس اضطراب ناشی از احتمال از دست دادن فرصتهای سودآور، غالباً معاملهگران را تحت فشار قرار میدهد و در بسیاری موارد آنها را وادار میکند تا به صورت عجولانه به انجام معاملاتی بپردازند که ممکن است با استراتژی اصلی یا قوانین سیستم معاملاتی آنها همخوانی نداشته باشد. این ترس که بهطور معمول تحت عنوان «FOMO» شناخته میشود، میتواند باعث شود افراد بیشازحد ریسک کنند یا از مسیر برنامهریزیشده خود منحرف شوند و این موضوع عواقب جبرانناپذیری برای سرمایه آنها، بهخصوص در معامله با چندین تایم فریم در فارکس بههمراه دارد.

- تأثیر اخبار و رویدادهای خارجی: تغییرات ناگهانی در فضای اقتصادی، اخبار فوری یا رویدادهای جهانی غیرمنتظره، میتوانند تأثیر زیادی بر احساسات و روان معاملهگران داشته باشند. چنین اطلاعاتی اغلب با ایجاد شایعات یا انتظارات نادرست، به انحراف توجه معاملهگر از تحلیلهای بنیادی یا تکنیکال دقیق او منجر میشوند. در این شرایط، تسلط به آرامش ذهنی و تمرکز بر اصول برنامهریزی شده اهمیت ویژهای پیدا میکند تا معاملهگر بتواند با دوری از هیجانات زودگذر به معامله بپردازد.

در مجموع، مدیریت این چالشها نیازمند آگاهی کامل از تأثیرات روانشناختی بر فرایند تصمیمگیری و تقویت انضباط فردی است تا معاملهگر بتواند بدون تأثیرپذیری منفی از عوامل بیرونی یا درونی، نتایج دقیقتر و پایدارتری را در معاملات خود تجربه کند.

سخن پایانی

موفقیت معاملات فارکس به انتخاب بازه زمانی مناسب بستگی دارد. اندرو لاکوود، یک مربی باتجربه در ترید، توصیه میکند که این انتخاب عمیقاً شخصی است و با دیدگاه فرد نسبت به خود بهعنوان یک معاملهگر مرتبط است. هر معاملهگر با انگیزهای منحصربهفرد و اهداف شخصی وارد بازار میشود. درحالیکه برخی در آرزوی جمعآوری ثروت قابل توجه هستند و برخی دیگر ممکن است به کسب درآمد روزانه راضی باشند. این تنوع در شخصیتهای تجاری نشان میدهد چرا هیچ پاسخ جهانی برای چارچوب زمانی ایدهآل معاملات وجود ندارد. انتخاب استفاده از نمودارهای روزانه یا ماهانه، تا معاملات کوتاهمدت روزانه یا اسکالپینگ با نمودارهای دقیقهای یا ساعتی، هرکدام دارای ریسکها و الزامات منحصربهفردی هستند. بهترین معاملهگر کسی است که بتواند تایم فریمهای مناسب با استراتژی معاملاتی خود را شناسایی و در تحلیل نمودار از آنها استفاده کند.

برای معامله با چندین تایم فریم در فارکس، بهتر است استراتژی معاملاتی خود را مشخص کنید، دو تا سه تایم فریم مناسب را انتخاب کنید و پس از تعیین سطوح حمایت و مقاومت وارد معامله شوید. البته درک استفاده از مولتی تایم، میتواند به شما در بهبود روش معاملاتی کمک کند، زیرا در تایم فریم بالاتر میتوانید با دید بزرگتری به نمودار نگاه کنید.

بروکر اپوفایننس ارائهدهنده بهترین خدمات معاملهگری برای ایرانیان است. این مجموعه امکان معامله تمامی ابزارهای معاملاتی، از جمله ارزهای فارکس، ارزهای دیجیتال، سهامهای بینالمللی و کالاها را برای کاربران خود با کمترین اسپرد و کمیسیون فراهم کرده است تا در یک پلتفرم جامع و امن، بتوانند خریدوفروش خود را انجام دهند.

مزیت استفاده از مولتی تایم چیست؟

استفاده از چند تایم فریم در تحلیل تکنیکال، یک دید کلی و بهتر از نمودار به ما میدهد. در واقع حرکت قیمت در بازه زمانی بلندمدت از اعتبار بیشتری برخوردار است و سطوح حمایت و مقاومت را بهتر مشخص میکند.

انتخاب تایم فریم مناسب به چه عواملی بستگی دارد؟

انتخاب چارچوب زمانی بهینه برای معاملات فارکس کاملا شخصی است و به اهداف هر معاملهگر، زمان در دسترس و ترجیحات سبک معاملاتی بستگی دارد. تطبیق ویژگیها و اهداف شخصی با چارچوب زمانی معاملاتی مناسب، برای موفقیت در معاملات فارکس ضروری است.

چطور تایم فریم مناسب خود را پیدا کنیم؟

انتخاب تایم فریم کاملا به استراتژی معاملاتی شما بستگی دارد. اگر معاملهگر نوسانی هستید، حتما در تایم فریمهای کوچکتر معامله کنید و اگر بهدنبال معاملات روزانه هستید، در تایم فریم چندروزه و یک روزه بهدنبال نقاط ورود باشید. همچنین میزان سرمایه شما نیز در انتخاب تایم فریم اهمیت دارد. اگر شما سرمایه کمی دارید، باید حدضرر کوچکتری برای معاملات خود قرار دهید و این کار باعث میشود تا بهدنبال معاملات در بازه زمانی کوتاهمدت باشید. معاملات در بازه زمانی بلندمدت، نیازمند قراردادن حدضرر بزرگتر است و به سرمایه بیشتری نیاز دارد.