معاملهگران حرفهای برای دستیافتن به بهترین نتیجه در معامله، از «ترکیب برنده» استفاده میکنند. ترکیب برنده در معاملهگری چیزی جز استفاده درست از ابزارهای تحلیل تکنیکال نیست. این ابزارها در اختیار همه معاملهگران قرار دارد، اما چرا فقط یک عده خاص میتوانند برنده بازی باشند و در بازار سود کنند. یکی از بهترین ابزارهای تحلیل تکنیکال که کمک زیادی به معاملهگران میکند، ابزار فیبوناچی است. این ابزار که بهراحتی روی چارت قرار میگیرد، اطلاعات مهمی از وضعیت قیمت به معاملهگر میدهد. معاملهگران بزرگ با چنین ابزارهایی یک استراتژی خوب برای معاملهگری خود میسازند. این ممکن است ساده بهنظر برسد، اما بسیاری از معاملهگران آماتور نمیدانند چطور از این ابزارها استفاده کنند. اگر به دنبال یک استراتژی موفق در بازارهای مالی هستید، ترکیب فیبوناچی اصلاحی با الگوهای شمعی میتواند به شما کمک کند. در ادامه به معرفی این ترکیب و روش استفاده از آن میپردازیم.

موفقیت در معاملهگری به سرعت و مهارت استفاده از ابزارها نیاز دارد. با اینحال یک کارگزاری خوب میتواند با خدماتی که ارائه میدهد، امنیت و سرعت را در معاملهگری برای شما تضمین کند. مجموعه اپوفایننس که ارائهدهنده خدمات معاملهگری در زمینه شاخصها و سهامها، بازار فارکس و ارزهای دیجیتال است، بهترین بروکر فارکس برای معاملهگران به حساب میآید. این مجموعه علاوه بر ابزارهای معاملهگری، خدمات تحلیل تکنیکل و آموزشهای سرمایهگذاری در بازارهای مالی را ارائه میدهد. با این خدمات شما میتوانید به یک معاملهگر موفق در بازارهای بینالمللی تبدیل شوید.

فیبوناچی اصلاحی با الگوهای شمعی

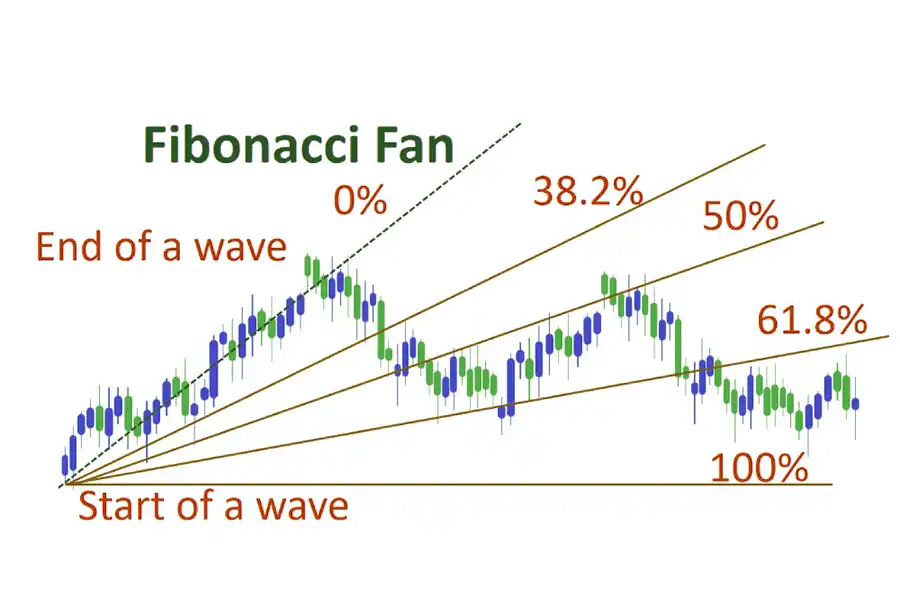

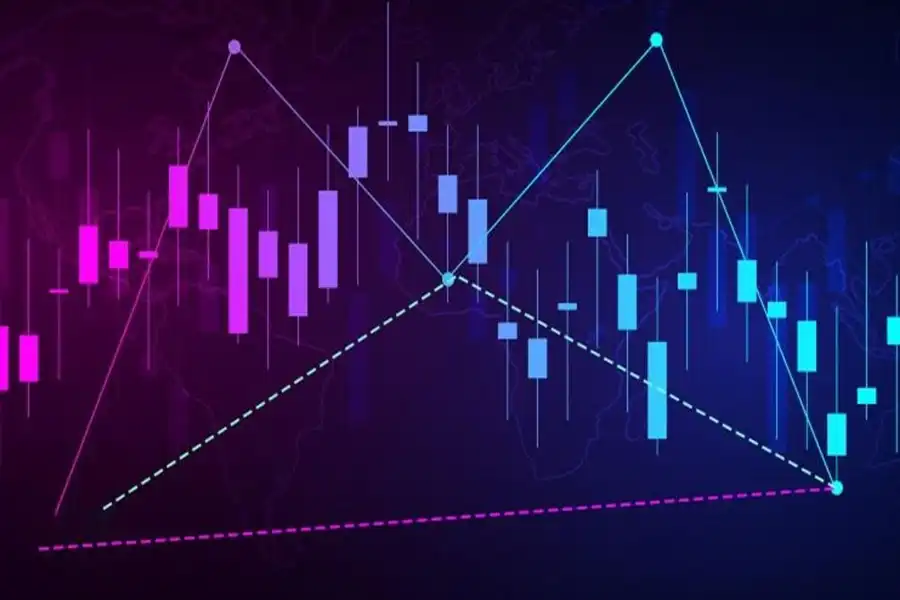

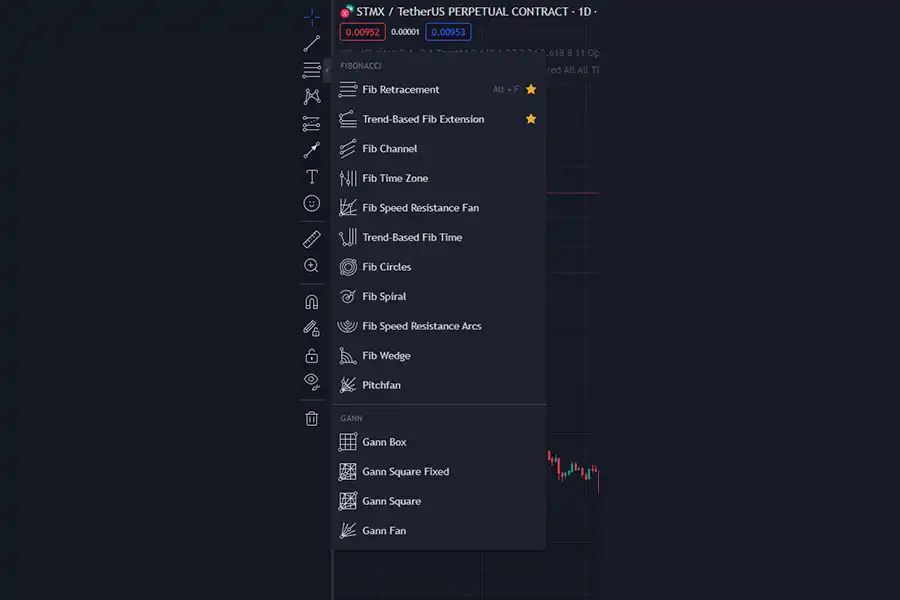

قبلاز آنکه به ترکیب فیبوناچی اصلاحی با الگوهای شمعی بپردازیم، لازم است با هر کدام از این دو مفهوم بهصورت جداگانه و مختصر آشنا شوید و نحوه استفاده از هر کدام را بدانید. سپس بیان میکنیم که چطور این دو را با هم ترکیب کنید تا یک نتیجه خوب بگیرید. ترکیب این دو بسیار ساده است و فقط باید فیبوناچی اصلاحی را در چارت ترسیم کنید، سپس روی سطوح مشخص شده این فیبو، منتظر الگوهای کندلی مناسب جهت معاملات خرید یا فروش شوید.

فیبوناچی اصلاحی چیست؟

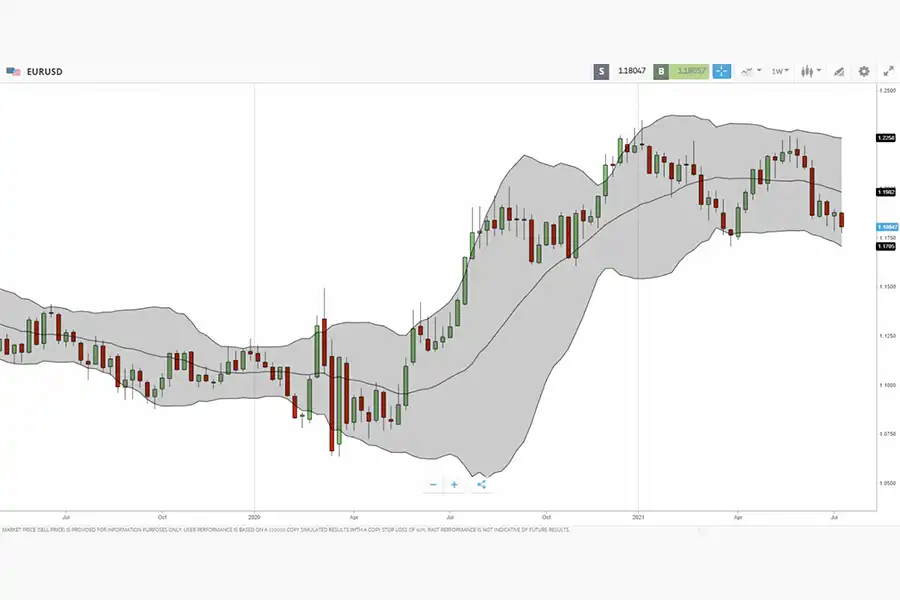

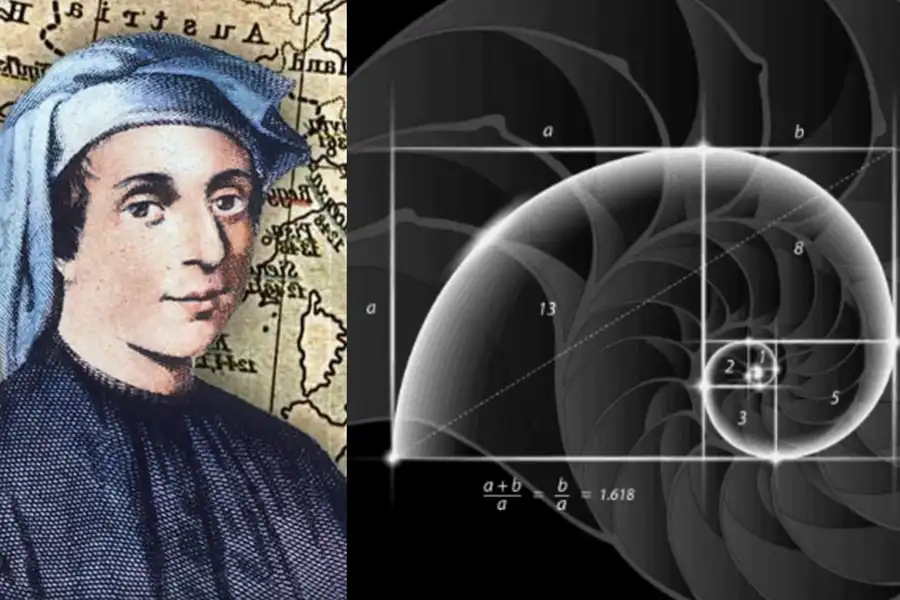

ابزار فیبوناچی به نام شخصی که آن را کشف کرد، نامگذاری شده است. لئوناردو فیبوناچی در قرن 13، کسی بود که فهمید یک نسبت عددی در هر عنصر طبیعت وجود دارد. این نسبت حتی در DNA انسان نیز موجود است. سطوح فیبوناچی براساس دنباله در طبیعت یافت میشوند و بهطور گسترده در بازارهای مالی استفاده میشوند. نسبتهای کلیدی مشتقشده از دنباله فیبوناچی 23.6٪، 38.2٪، 50٪، 61.8٪ و 78.6٪ است. این سطوح برای شناسایی مناطق بالقوه حمایت و مقاومت روی نمودار رسم میشوند. قیمت به این سطوح واکنش نشان میدهد و امکان دارد به مسیر خود ادامه دهد یا بازگردد.

در فیبوناچی اصلاحی (Fibonacci Retracement) معاملهگران بر این باورند که پس از یک حرکت قابلتوجه قیمت، بازار احتمالاً بخشی از آن حرکت را قبل از سرگیری روند اولیه خود اصلاح میکند. سطوح اصلاحی فیبوناچی به شما کمک میکند تا این نقاط برگشتی بالقوه را شناسایی کنید. در واقع فیبوناچی اصلاحی در روند حرکتی اصلاحی قیمت به ما کمک می کند.

بیشتر بخوانید: کمان فیبوناچی چیست؟

رسم فیبوناچی اصلاحی روی چارت

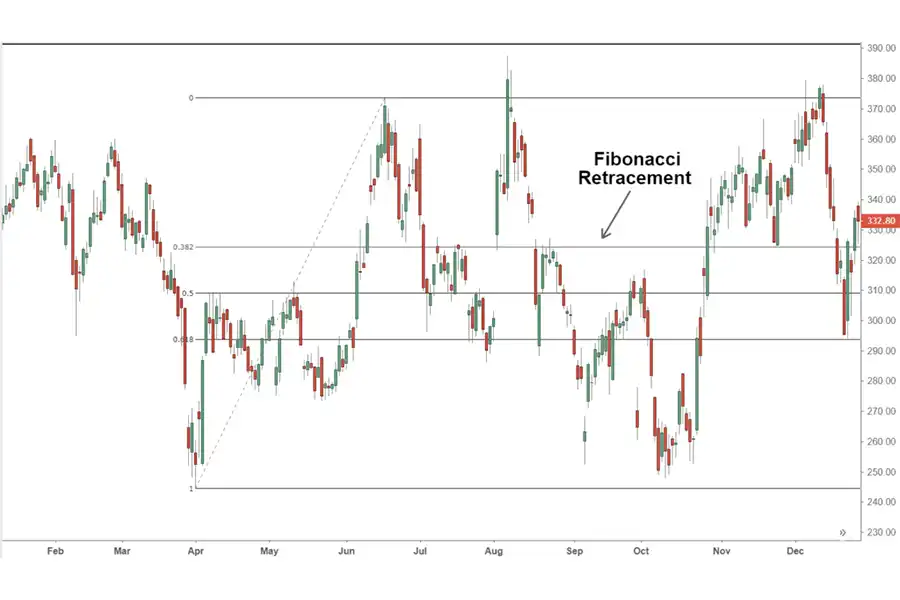

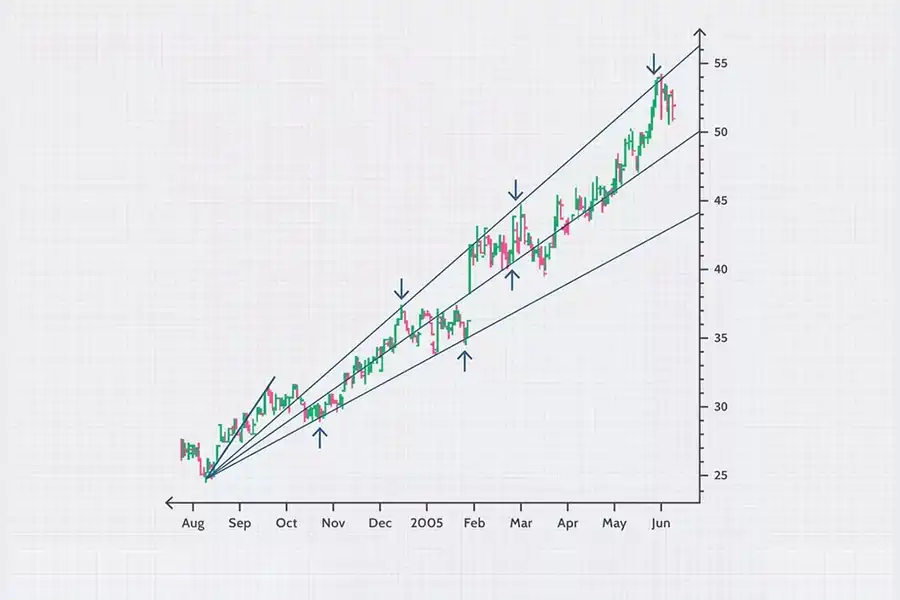

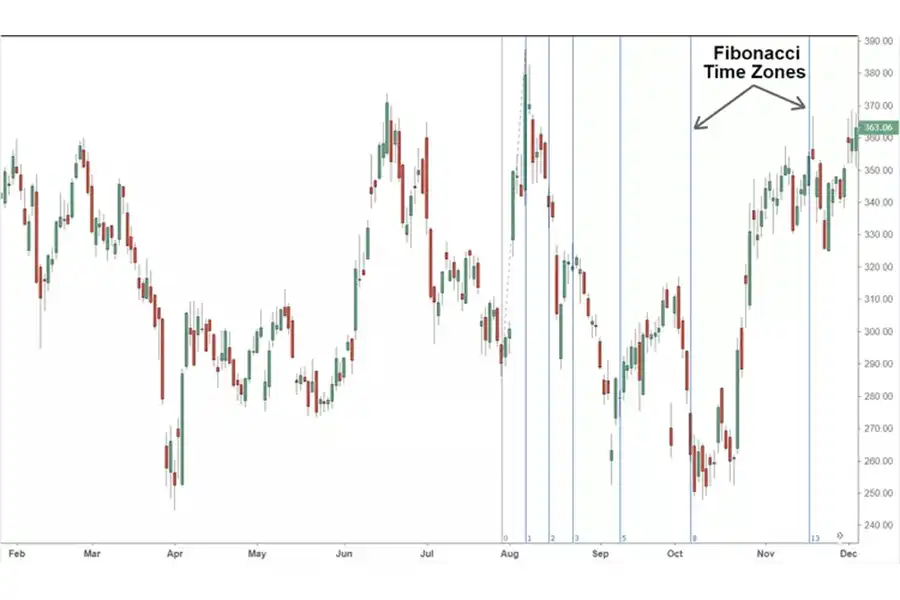

هنگامی که ابزار فیبوناچی ریتریسمنت یا اصلاحی روی نمودار اعمال میشود، معاملهگر دو نقطه را انتخاب میکند. پس از انتخاب آن دو نقطه، خطوط بر حسب درصدی از آن حرکت رسم میشوند. فرض کنید قیمت از 10 دلار به 15 دلار افزایش مییابد و این دو سطح قیمت نقاطی هستند که برای ترسیم اندیکاتور اصلاحی استفاده میشوند. سپس، سطح 23.6% در 13.82 دلار (15 دلار – (5 دلار × 0.236) = 13.82 دلار خواهد بود. سطح 50% در 12.50 دلار (15 دلار – (5 دلار × 0.5) = 12.50 دلار خواهد بود.

نحوه محاسبه سطوح اصلاحی فیبوناچی در ترکیب فیبوناچی اصلاحی با الگوهای شمعی

همانطور که در بالا توضیح داده شد، در مورد سطوح اصلاحی فیبوناچی چیزی برای محاسبه وجود ندارد. بااینحال، منشا اعداد فیبوناچی بسیار جذاب است. آنها براساس چیزی به نام نسبت طلایی ساخته میشوند که دنبالهای از اعداد هستند. این اعداد با صفر و یک شروع میشوند. سپس، دو عدد قبلی را اضافه کنید تا یک رشته اعداد مانند زیر بهدست آورید:

0، 1، 1، 2، 3، 5، 8، 13، 21، 34، 55، 89، 144، 233، 377، 610، 987 … با ادامه رشته به طور نامحدود.

در تحلیل تکنیکال، سطوح اصلاح فیبوناچی، مناطق کلیدی را نشان میدهد که ممکن است قیمت یک سهام برگردد یا متوقف شود. نسبتهای رایج شامل 23.6٪، 38.2٪ و 50٪ در میان دیگران است. معمولاً، این موارد بین یک نقطه بالا و یک نقطه پایین برای یک اوراق بهادار رخ میدهد که برای پیشبینی جهت آینده حرکت قیمت آن طراحی شده است.

نسبتهای فیبوناچی اینگونه ساخته میشوند: 0، 1، 1، 2، 3، 5، 8، 13، 21، 34، 55، 89، 144، 233 و غیره. هر عدد مساوی است با جمع دو عدد قبلی که توسط رابطه ریاضی فرمول آن مشخص میشود. در نتیجه، نسبتهای زیر را تولید میکنند: 23.6٪، 38.2٪، 50٪، 61.8٪، 78.6٪، 100٪، 161.8٪، 261.8٪ و 423.6٪. اگرچه 50% یک نسبت فیبوناچی خالص نیست، اما همچنان به عنوان شاخص حمایت و مقاومت استفاده میشود.

نحوه استفاده از فیبوناچی اصلاحی در ترکیب فیبوناچی اصلاحی با الگوهای شمعی

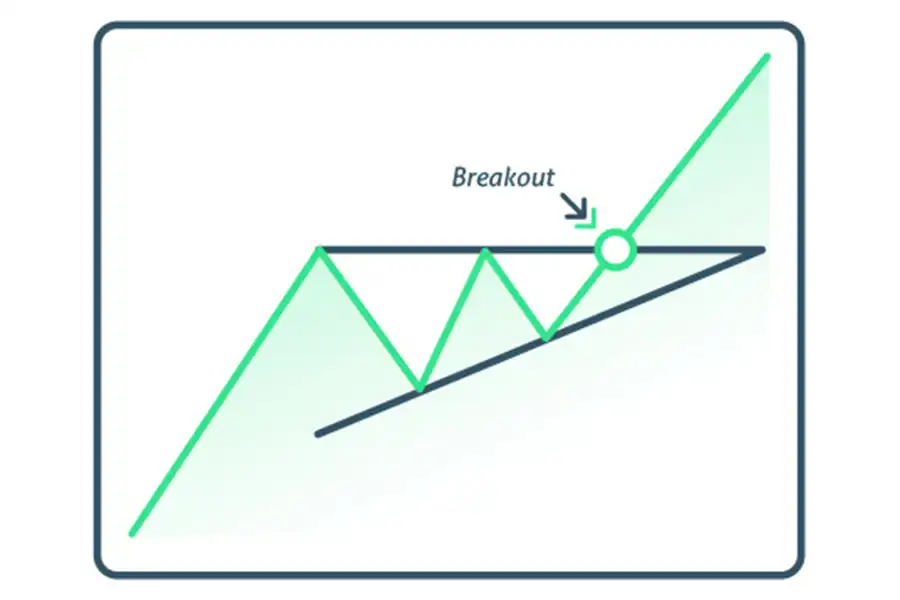

اصلاحات فیبوناچی را میتوان برای ثبت سفارشات ورودی، تعیین سطوح حمایت و مقاومت، حدضرر یا تعیین اهداف قیمت استفاده کرد. به عنوان مثال، یک معاملهگر ممکن است یک سهم را در حال افزایش ببیند. پس از یک حرکت صعودی، دوباره به سطح 61.8 درصد میرسد. سپس، دوباره شروع به بالا رفتن میکند. ازآنجایی که جهش در سطح فیبوناچی در طول یک روند صعودی رخ میدهد، معاملهگر تصمیم به خرید میگیرد. معاملهگر ممکن است حد ضرر را در سطح 61.8 درصد تعیین کند، زیرا بازدهی کمتر از این سطح میتواند نشاندهنده شکست رالی باشد.

اهمیت استفاده از فیبوناچی در ترکیب فیبوناچی اصلاحی با الگوهای شمعی

هنگامی که از ابزارهای تحلیل با رویکرد فیبوناچی استفاده کنید، روندهای بازار با دقت بیشتری شناسایی میشوند. سطوح اصلاح فیبوناچی برخلاف میانگینهای متحرک ثابت هستند. ماهیت ثابت سطوح قیمت، امکان شناسایی سریع و آسان آنها را فراهم میکند. این ابزار به معاملهگران و سرمایهگذاران کمک میکند تا سطوح قیمتها را محتاطانه پیشبینی کرده و واکنش نشان دهند. این سطوح، نقاط عطفی هستند که در آنها نوعی عمل قیمت (برگشت یا شکست) انتظار میرود.

تفاوت فیبوناچی اصلاحی با فیبوناچی اکستنشن

در این بخش از مقاله “ترکیب فیبوناچی اصلاحی با الگوهای شمعی”، بهتر است به بررسی تفاوت این دو فیبوناچی بپردازیم. در حالی که فیبوناچی اصلاحی درصدهایی را برای عقبنشینی قیمت نشان میدهد، فیبوناچی اکستنشن درصدهایی را برای حرکت در جهت روند نشان میدهد. بهعنوان مثال، یک سهم از 5 دلار به 10 دلار میرسد و سپس به 7.50 دلار باز میگردد. حال اگر این سهم از 10 دلار به 7.50 دلار برسد، یک اصلاح محسوب میشود. اگر قیمت دوباره شروع به افزایش کند و به 16 دلار برسد، این یک ادامه روند است.

بیشتر بخوانید: فیبوناچی زمانی چیست؟

محدودیتهای استفاده از سطوح اصلاحی فیبوناچی

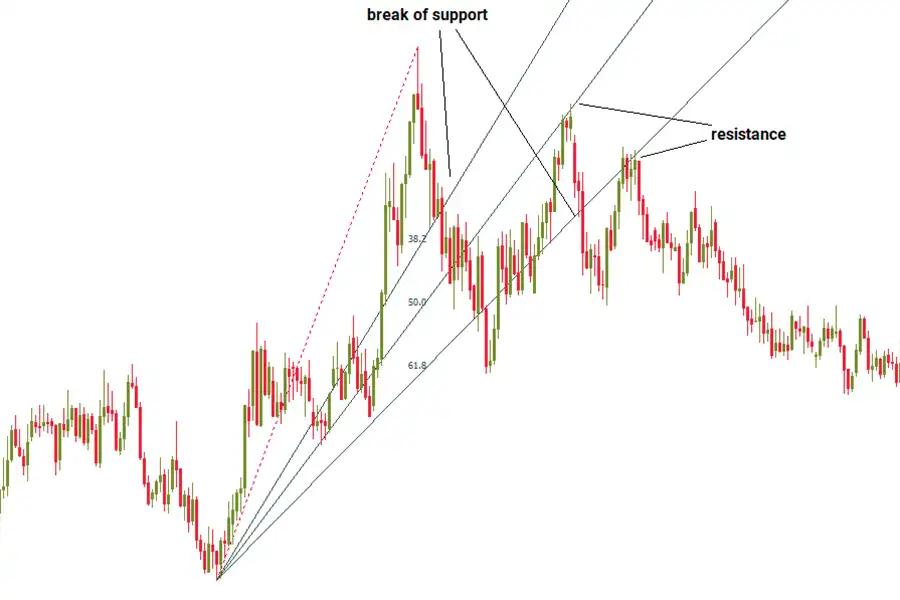

همانطور که گفتهشد سطوح اصلاحی نشان میدهند که قیمت ممکن است در کجا حمایت شود یا با مقاومت برخورد کند. اما هیچ اطمینانی وجود ندارد که قیمت واقعاً در آنجا متوقف شود. از طرفی تعداد سطوح اصلاحی فیبوناچی به قدری زیاد است که مشخصکردن نقطه معکوس قیمت را برای معاملهگر سخت میکند. احتمالاً قیمت نزدیک به یکی از این سطوح برمیگردد. حال اینکه کدام سطح میتواند قیمت را بازگرداند، دغدغه بزرگی برای معاملهگر است. به همین دلیل است که در کنار استفاده از این ابزار، از تاییدکننده دیگر استفاده میشود، مانند الگوهای شمعی.

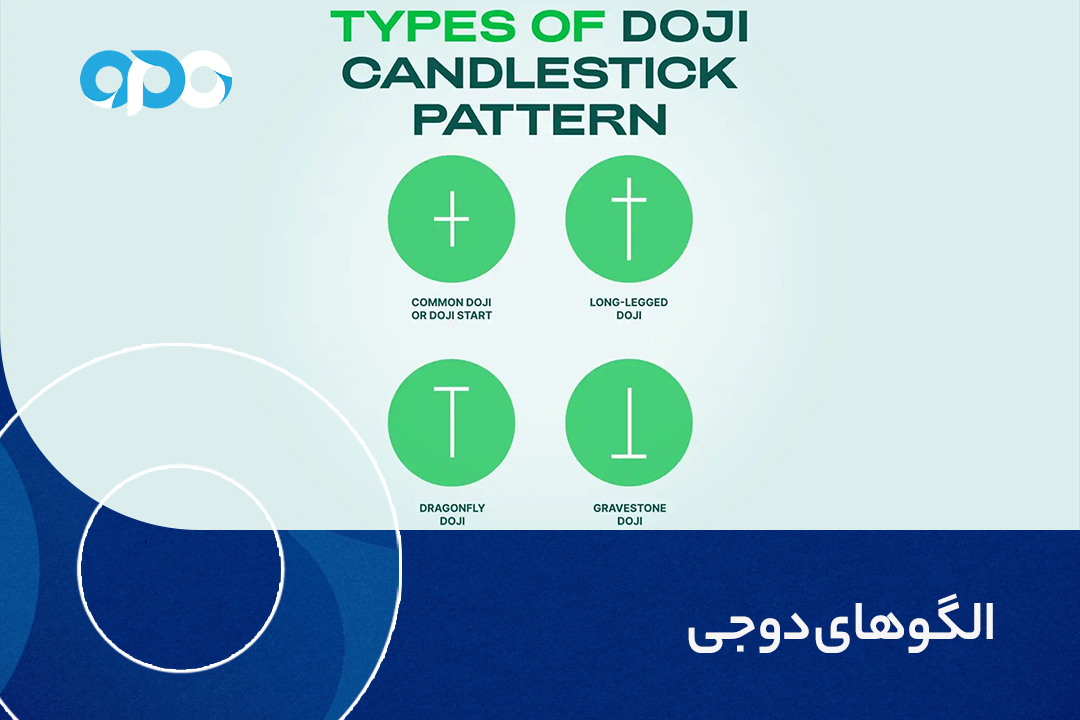

الگوهای شمعی چیست؟

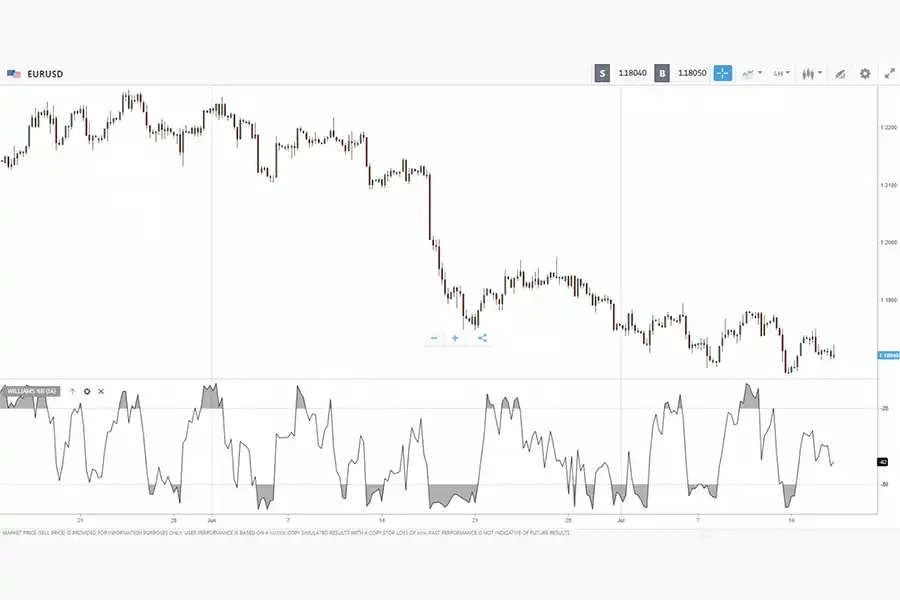

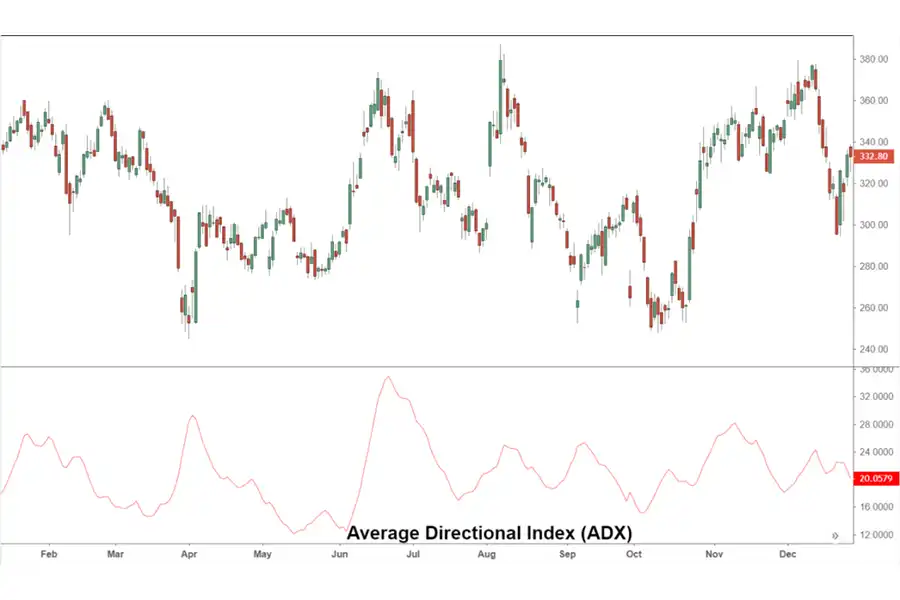

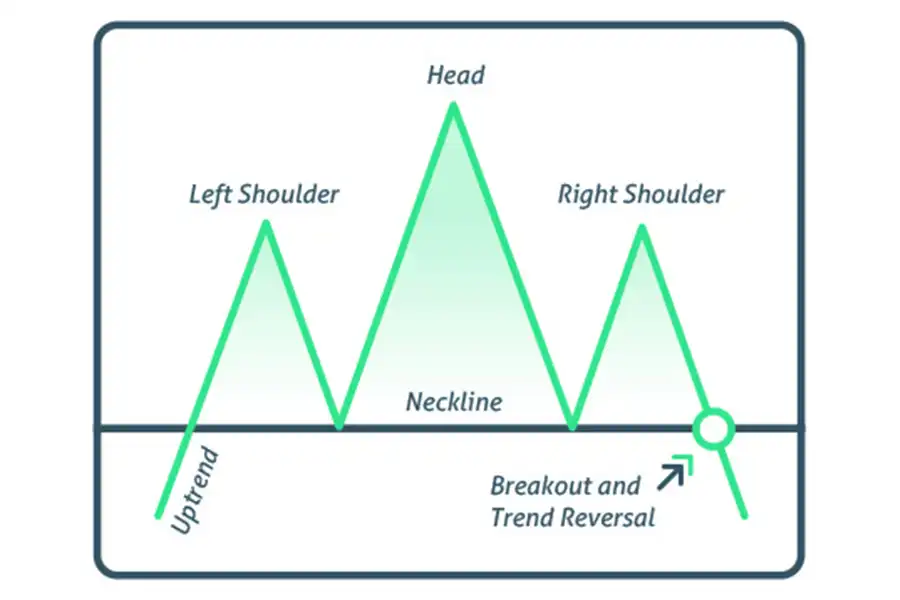

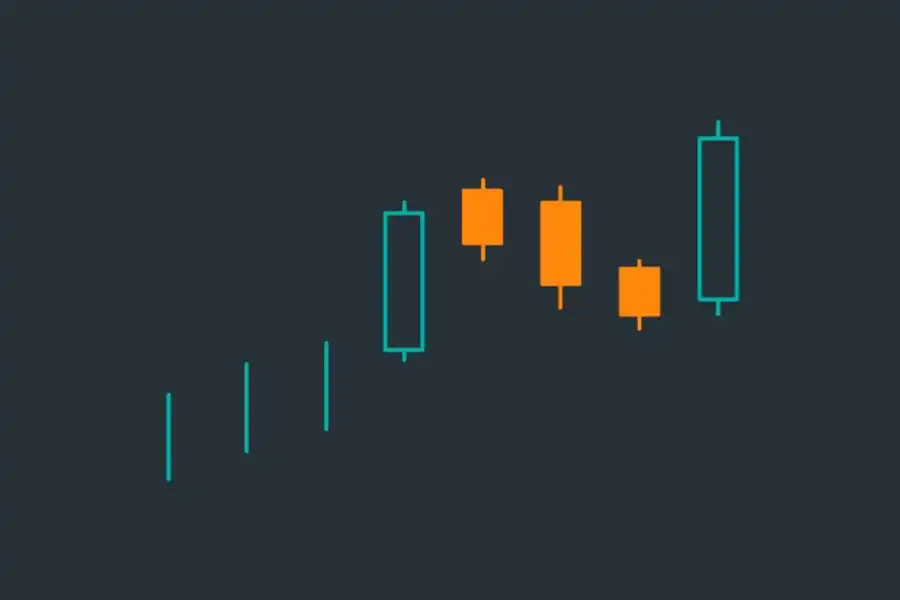

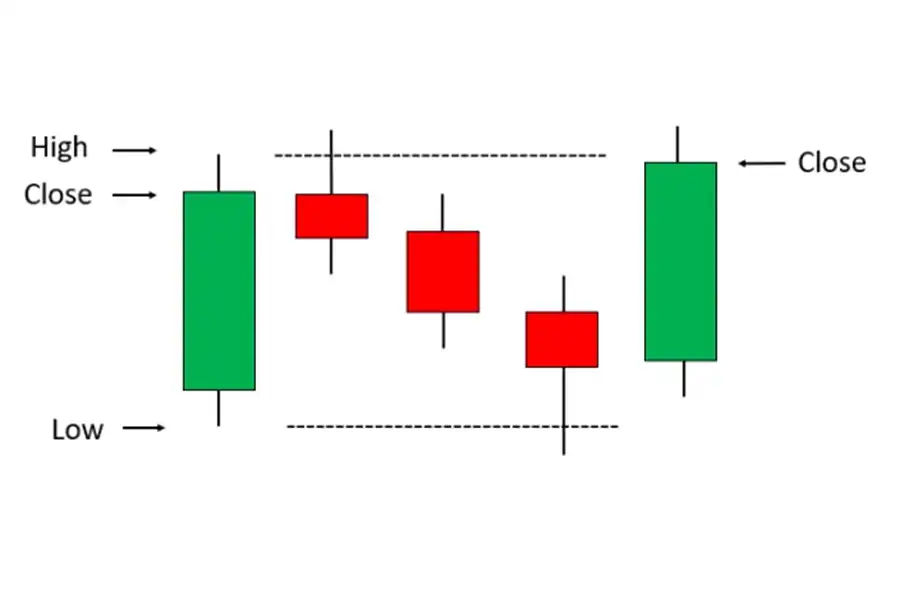

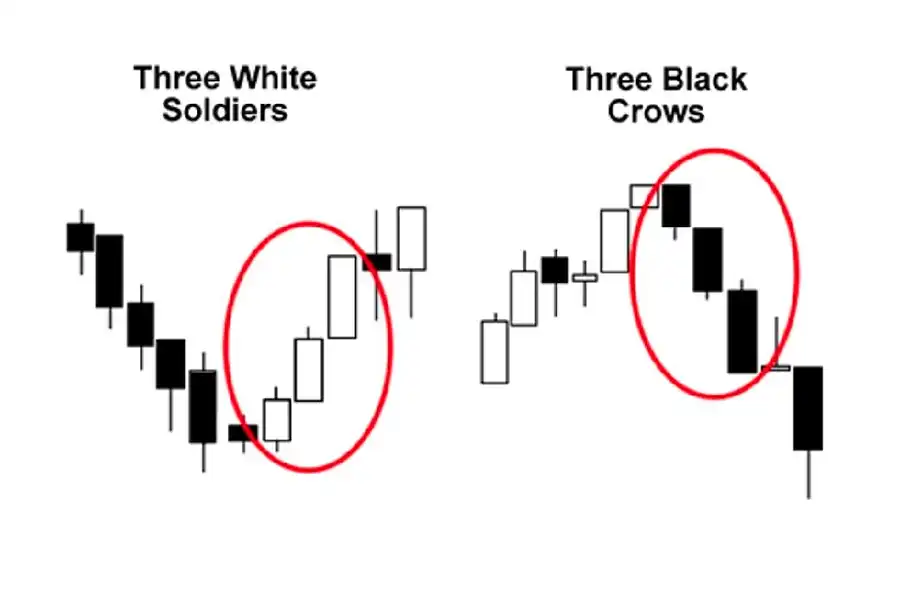

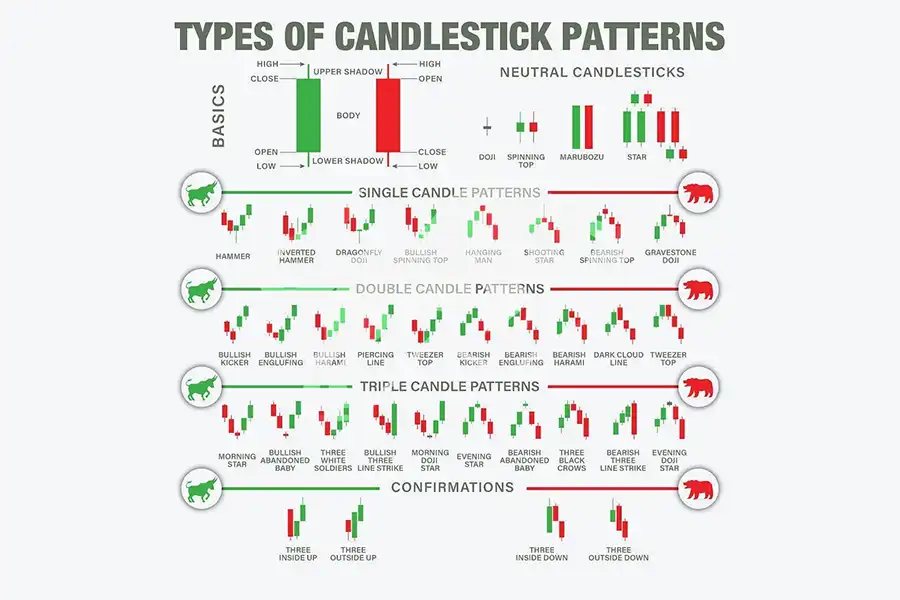

هنگامی که به روندها نگاه میکنید، کندلها یا شمعهای ژاپنی نشاندهنده رفتار قیمت هستند. آنها شروع قیمت، بالاترین و پایینترین قیمت و قیمت نهایی را برای یک دوره زمانی مشخص به شما نشان میدهند. به عنوان مثال، اگر به نمودار زیر نگاه کنید، هر کندل تمام آن قیمتها را برای کل ساعتی که کندل باز بوده به شما نشان میدهد. این کندلها درک بهتری از حرکت قیمت یک جفت ارز در بازه یک ساعته را به شما میدهند. البته در معاملات نباید تنها به الگوهای شمعی اکتفا کرد و تاییدیههای دیگری نیز برای ورود به معامله یافت. بااینحال الگوهای کندلی نشاندهنده فشار فروش و خرید در بازه زمانی مشخص هستند که شکل این کندلها را تغییر میدهد.

این کندلها یا شمعها برای مشخصشدن نوسان قیمت استفاده میشوند و اطلاعات مهمی را در خود دارند. شکل این کندلها به تنهایی یا با هم الگوهای متفاوتی را تشکیل میدهند که هر کدام معنای خاصی برای معاملهگر دارد. در زیر با انواع کندل و الگوهای آن آشنا میشوید و استراتژی ترکیب فیبوناچی اصلاحی با الگوهای شمعی را خواهید دانست.

الگوهای شمعی اطلاعات ارزشمندی در مورد روانشناسی فعالان بازار ارائه میدهد. هر شمع در نمودار نشاندهنده یک بازه زمانی خاص است (به عنوان مثال، یک ساعت، یک روز، و غیره) و اطلاعاتی در مورد قیمتهای باز، بستهشدن، بالا و پایین در آن دوره ارائه میدهد.

الگوهای کندلی میتواند نشاندهنده قوت یا ضعف یک روند، برگشتهای احتمالی و وجود فشار خرید یا فروش باشد. معاملهگران با تجزیه و تحلیل شکل، رنگ و موقعیت تک تک شمعها یا ترکیبی از شمعها میتوانند تصمیمات معاملاتی آگاهانهای اتخاذ کنند.

بیشتر بخوانید: کارآمدترین الگوهای فارکس

ترکیب فیبوناچی اصلاحی با الگوهای شمعی

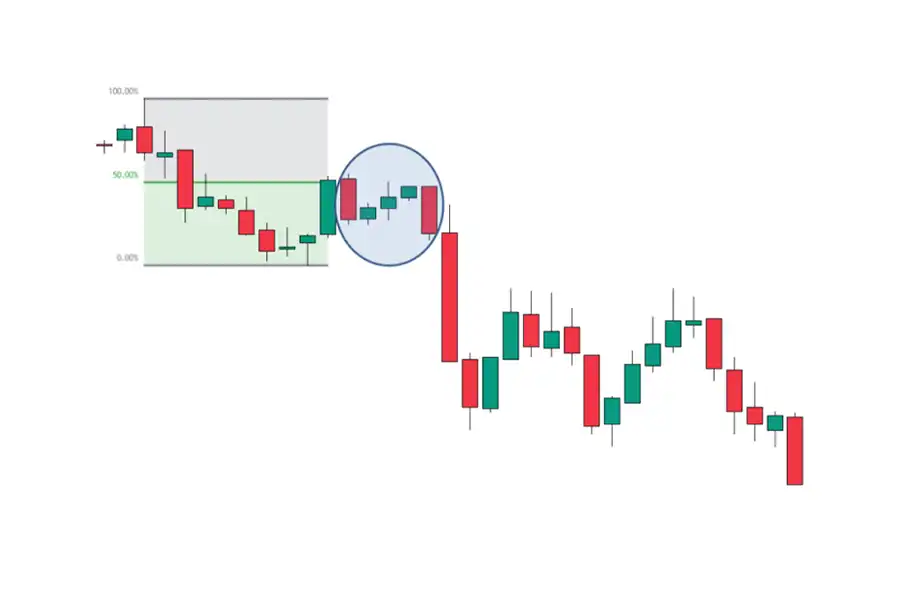

در بالا فیبوناچی اصلاحی و الگوهای شمعی را معرفی کردیم. حالا میتوانیم این دو را با یکدیگر ترکیب کنیم تا یک استراتژی ساده اما عالی برای معاملهکردن بسازیم. شما میدانید کچچگونه ابزار فیبوناچی اصلاحی را در نمودار فعال کنید. کافی است از شکلهای کندل استیک در ترکیب با سطوح اصلاحی فیبوناچی استفاده کنید و شانس موفقیت در معاملات خود را افزایش دهید.

فلسفه ترکیب فیبوناچی اصلاحی با الگوهای شمعی (کندل) چیزی جز ادغام یک ابزار با تعدادی الگوی مشخص برای تایید نقاط ورود یا خروج نیست. با فیبوناچی اصلاحی میزان بازگشت قیمت و ادامه روند را بررسی میکنید و با شکل الگوهای کندلی موقعیت ورود و خروج از معامله را مشخص میکنید.

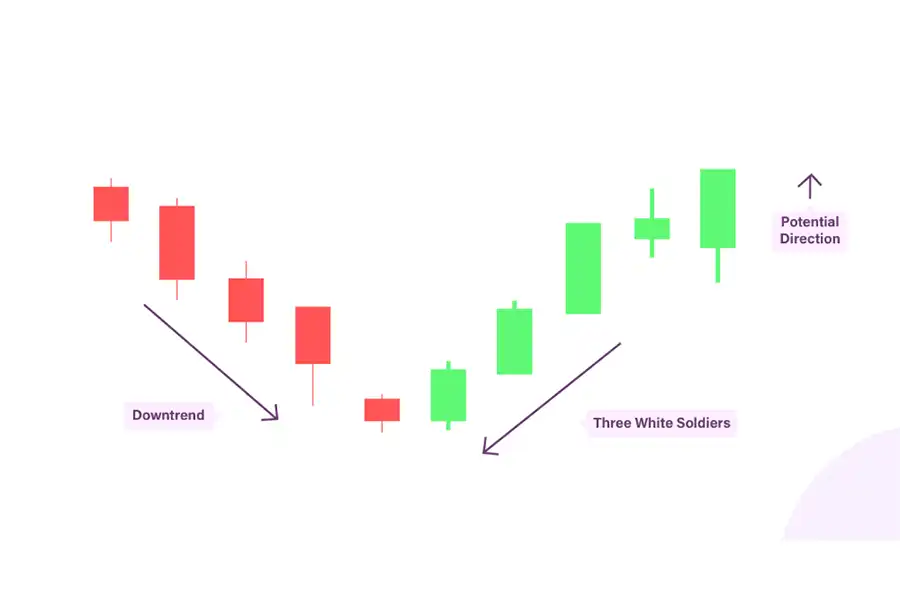

همانطور که گفتهشد، الگوهای کندلی سیگنالهای قابلاعتمادی از معکوسشدن قیمت هستند. معمولاً هنگامی که یک الگوی کندل بازگشتی، در زمان برخورد قیمت در سطح اصلاحی فیبوناچی ظاهر میشود، سیگنال ورود یا خروج از معامله بسیار قویتر است.

بنابراین، الگوهای کندل برگشتی یا معکوس همراه با سطوح اصلاحی فیبوناچی، سیگنال قدرتمندی از تغییر جهت قیمت هستند. هنگامی که این دو با هم ترکیب میشوند، هدف این است که بهدنبال کندلهای جامع مانند یک چکش یا یک ستاره شامگاهی باشید. چرا؟ ساده است. اگر بتوانید بفهمید که فشار خرید یا فشار فروش تمامشده است، میتوانید سرنخی از اینکه چه زمانی قیمت بازار ممکن است روند رو به رشد خود را ادامه دهد بفهمید.

وقتی یاد میگیرید که چگونه سطوح اصلاح فیبوناچی را با کندلهای ژاپنی ترکیب کنید، از تعداد فرصتهای تجاری کوچک (و بزرگ) که میتوانید در معاملات پیدا کنید، شگفتزده خواهید شد. به یاد داشته باشید، اعداد فیبوناچی توسط بسیاری از معاملهگران در بازار فارکس استفاده میشوند. به این ترتیب، این خطوط افقی که به سطوح قیمت بسیار مهم تبدیل میشوند، میتوانند به شما در انتخاب روند قیمت و یافتن سطوح حمایت و مقاومت بالقوه کمک کنند.

نحوه سیگنالگیری از ترکیب فیبوناچی اصلاحی با الگوهای شمعی

ترکیب سطوح اصلاحی فیبوناچی با الگوهای کندل استیک میتواند سیگنالهای تاییدشده و ارزشمندی برای نقاط ورود و خروج ارائه دهند. بیایید به چند نمونه نگاه کنیم.

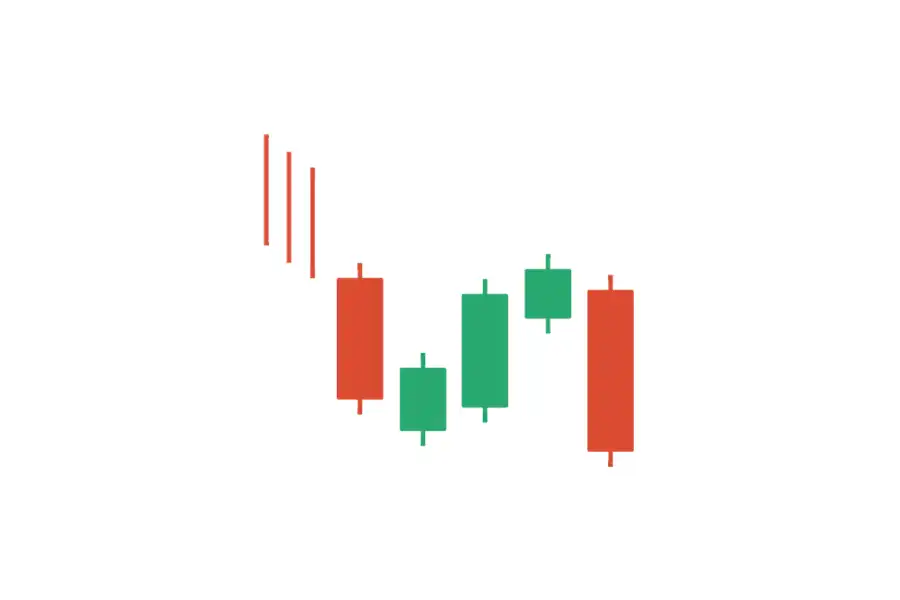

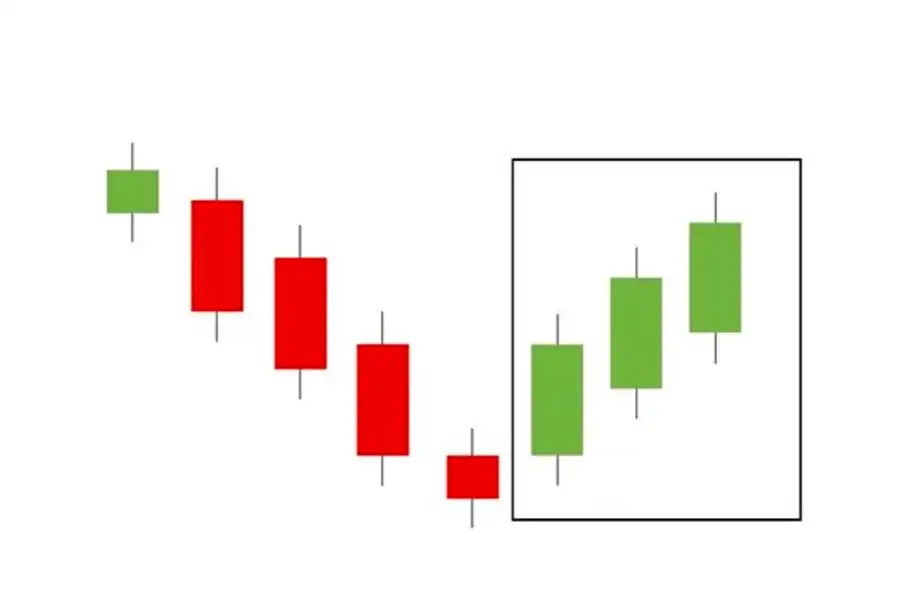

یکی از الگوهای رایج کندلی، الگوی فراگیر (Englufing) صعودی است. این الگو زمانی اتفاق میافتد که یک کندل نزولی کوچک با یک کندل صعودی بزرگتر دنبال میشود که بدنه کندل قبلی را کاملاً میبلعد. این الگو نشاندهنده بازگشت بالقوه از یک روند نزولی به یک روند صعودی است.

هنگامی که این الگو را با سطوح اصلاح فیبوناچی ترکیب میکنیم، میتوانیم بهدنبال تایید اضافی باشیم. برای مثال، اگر الگوی Englufing صعودی نزدیک به یک سطح اصلاحی فیبوناچی رخ دهد، احتمال برگشت روند را تقویت میکند. معاملهگران میتوانند از این ترکیب برای ورود به یک موقعیت خرید با سطح اطمینان بالاتر استفاده کنند.

برعکس، الگوی Englufing نزولی میتواند نشاندهنده بازگشت احتمالی از یک روند صعودی به یک روند نزولی باشد. هنگامی که این الگو نزدیک به یک سطح اصلاحی فیبوناچی رخ میدهد، تأیید اضافی برای راهاندازی معاملات فروش ارائه میدهد.

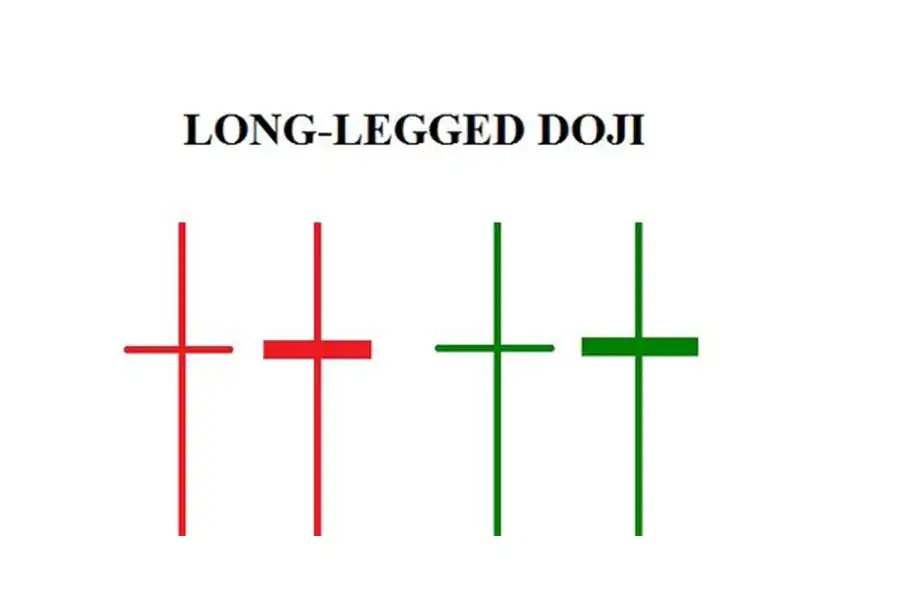

ترکیب قدرتمند دیگر الگوی کندل استیک دوجی و سطح اصلاحی فیبوناچی 50 درصد است. یک شمع دوجی بدنه کوچکی با سایههای بلند، بالا و پایین دارد که نشاندهنده عدم تصمیمگیری در بازار است. این الگو نشاندهنده یک بازگشت بالقوه یا دوره توقف است.

هنگامی که یک Doji نزدیک به سطح اصلاحی فیبوناچی 50٪ تشکیل میشود، سیگنال قوی برای معاملهگران فراهم میکند. این ترکیب نشان میدهد که بازار در حال تصمیمگیری برای ادامه روند قبلی یا بازگشت قیمت است. معاملهگران میتوانند منتظر بمانند تا یک کندل تایید بعد از دوجی شکل بگیرد، که جهت بازار را قبل از ورود به معامله نشان میدهد.

در نتیجه، ترکیب سطوح اصلاح فیبوناچی و الگوهای کندل استیک میتواند استراتژی معاملاتی شما را به طور قابلتوجهی افزایش دهد. این دو تکنیک اطلاعات ارزشمندی در مورد سطوح حمایت و مقاومت بالقوه و همچنین روانشناسی بازار ارائه میدهند.

با استفاده از سطوح اصلاحی فیبوناچی برای شناسایی نقاط بازگشتی بالقوه و الگوهای کندل استیک برای تأیید این سیگنالها، معاملهگران میتوانند تصمیمات معاملاتی آگاهانهتری بگیرند. توجه به این نکته مهم است که هیچ روشی نمیتواند سود در بازار مالی را بهصورت صددرصد تضمین کند، اما ترکیب این دو تکنیک قدرتمند میتواند درصد موفقیت شما در معاملات را بهصورت چشمگیر بهبود بخشد.

در میان ابزارهای تحلیل تکنیکل، ابزار فیبوناچی محبوبیت زیادی دارد. این ابزار احتمال تشکیل سقف و کف را در سطوح مختلف بهصورت درصد نشان میدهد. هرچند رفتار بازار نسبت به این سطوح کاملا تضمینشده نیست، اما در بیشتر موارد به معاملهگران کمک میکند. برای داشتن یک معامله موفق باید این ابزار را با الگوهای شمعی ترکیب کنید تا نتیجه بهتری بگیرید. ترکیب فیبوناچی اصلاحی با الگوهای شمعی اگر با دقت بالا انجام شود، میتواند یک استراتژی عالی برای معاملات شما در بازار باشد. فقط کافی است با تمامی الگوهای شمعی به خوبی آشنایی داشته باشید تا بتوانید در سطوح فیبوناچی حرکت قیمت را زیر نظر بگیرید. در بالا نحوه استفاده و سیگنالگیری از این ترکیب گفته شد و میزان موفقیت آن مورد بررسی قرار گرفت.

بیشتر بخوانید: ثبت نام بروکر اپوفایننس

فرصتهای سرمایهگذاری در بازارهای جهانی کالا و سهام فراوان است، اما تنها کسانی میتوانند از آن بهرهمند شوند که با یک کارگزاری حرفهای در این بازار فعالیت میکنند. مجموعه مالی اپوفایننس با سابقه درخشان در زمینه ارائه خدمات معاملهگری و سرمایهگذاری، به شما کمک میکند تا با آموزشهای درست و اصولی بتوانید در بازارهای مالی بینالمللی فعالیت کنید و به تمامی سهامهای جهانی برای خریدوفروش دسترسی داشته باشید. این مجموعه علاوهبر پلتفرم معاملهگری، خدمات آموزشی و سرمایهگذاری در سهام و ارز دیجیتال را به مشتریان خود ارائه میدهد.

آیا ترکیب فیبوناچی اصلاحی با الگوهای شمعی برای همه تایمفریمها مناسب است؟

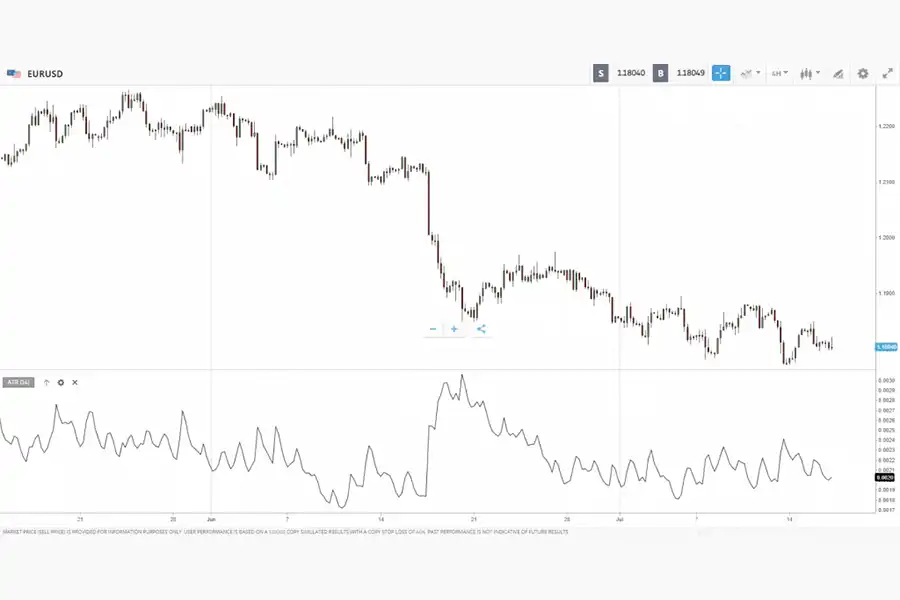

این ترکیب برای همه تایمفریمها مناسب است، اما در تایمفریمهای بالاتر بهتر نتیجه میدهد. دلیل این اتفاق، سطوح فیبوناچی در تایمفریمهای بالاتر است که با تایمفریمهای پایینتر فرق میکند. تایمفریمهای 4 ساعته، 12 ساعته و یک روزه بیشترین اطمینان را برای استفاده از فیبوناچی اصلاحی فراهم میکند.

چطور با این ترکیب، تغییر روند را مشخص کنیم؟

کافی است با انداختن فیبوناچی اصلاحی روی چارت، منتظر الگوهای برگشتی شوید. اگر این الگوها در چارت تشکیل نشود و قیمت به جای اصلاح جهت خود را تغییر دهد، کندلها به خوبی این موضوع را نشان میدهند. با مشاهده چنین وضعیتی تغییر روند مشخص میشود. البته برای تغییر روند باید منتظر الگوی تاییدکننده باشید.

در فیبوناچی اصلاحی روی کدام سطح، منتظر بازگشت قیمت به مسیر خودش باشیم؟

معمولا در سطح 0.618 برگشت قیمت صورت میگیرد. البته قیمت ممکن است در سطوح بالاتر یا پایینتر از این سطح واکنش نشان دهد، اما در بیشتر موارد این سطح به عنوان یک سطح نسبت طلایی فوقالعاده خوب قیمت را به مسیر اولیهاش باز میگرداند.