یکی از مهمترین تصمیماتی که باید در معاملهگری بگیرید، انتخاب یک استراتژی معاملاتی مناسب است. این انتخاب باید بر اساس عوامل مختلفی باشد که به شرایط شخصی، زندگی و مالی شما مربوط میشوند. برای مثال، باید بدانید که شخصیت شما چه ویژگیهایی دارد و چه نوع معاملهگری با آن همخوانی دارد. آیا شما یک معاملهگر فعال و تحریکپذیر هستید یا یک معاملهگر آرام و صبور؟ باید بررسی کنید که سبک زندگی شما چگونه است و چه مقدار زمان و توجه میتوانید به معاملهگری اختصاص دهید. آیا شما یک معاملهگر تماموقت هستید یا یک معاملهگر روزانه؟ باید تشخیص دهید که منابع موجود شما چه میزان هستند و چه مقدار سرمایه و دانش میخواهید برای معاملهگری استفاده کنید. آیا شما یک معاملهگر مبتدی هستید یا یک معاملهگر حرفهای؟ برای پاسخ به این سوالها تا پایان مقاله از مجله بروکر فارکس اپوفایننس، همراه ما باشید.

استراتژی معاملاتی چیست؟

استراتژی معاملاتی یک نقشه است که معاملهگران برای بهرهبرداری از نوسانات قیمت سهام دنبال میکنند. این نقشه، شامل مجموعهای از قواعد و معیارهایی است که معاملهگران بر اساس آنها میتوانند تشخیص دهند که چه زمانی، چه سهامی را خریداری یا فروش کنند. این قواعد و معیارها، میتوانند بر اساس تحلیل فنی، تحلیل بنیادی، الگوریتمهای ریاضی، یا ترکیبی از آنها باشند.

استراتژی معاملاتی به معاملهگران کمک میکند که احساسات خود را در معاملات کنترل کرده و با اعتمادبهنفس و انضباط بالا عمل کنند. همچنین به معاملهگران این امکان را میدهد که عملکرد خود را ارزیابی و بهبود بخشند و از خطاهای مکرر خودداری کنند. این میتواند باتوجهبه سبک، هدف، بازار و شخصیت معاملهگر متفاوت باشد؛ بنابراین، هر معاملهگر باید استراتژی معاملاتی مناسب خود را پیدا و پیادهسازی کند.

اهمیت استراتژی معاملاتی در چیست؟

داشتن استراتژی، یک عامل موثر و مهم در موفقیت معاملهگران است. این استراتژی باعث میشود که معاملهگران بتوانند هدفهای خود را از نظر درآمد و سود و زیان در نظر بگیرند. همچنین به معاملهگران کمک میکند که ریسکهای مربوط به بازار را شناسایی و مدیریت کنند و جلوی ازدستدادن سرمایه خود را بگیرند. علاوهبر این، داشتن استراتژی به شما کمک میکند که چه زمانی چه سهامی را بخرید یا بفروشید و چگونه از فرصتهای موجود در بازار بهره ببرید. همچنین سبب میشود که معاملهگران بهصورت منظم عمل کرده و احساسات خود را در معاملات تحت کنترل داشته باشند.

چگونه یک استراتژی معاملاتی تدوین کنید؟

استراتژی معاملاتی یک فرایند سهمرحلهای است که معاملهگران برای رسیدن به اهداف مالی خود از آن استفاده میکنند. این پروسه شامل مراحل زیر است:

برنامهریزی

در این مرحله، معاملهگران باید نیازها، تمایلات و شرایط خود را مشخص کنند. برای این منظور، باید عواملی را در نظر بگیرند که تأثیرگذار بر استراتژی معاملاتی آنها هستند. این عوامل عبارتاند از:

- سبک سرمایهگذاری: اینکه معاملهگران بهدنبال سرمایهگذاری بلندمدت یا کوتاهمدت هستند، یا از روشهای مختلف مانند معاملات روزانه، معاملات ارزشی، معاملات رشدی و غیره استفاده میکنند؛

- بازار موردنظر: اینکه معاملهگران در چه بازارهایی فعالیت میکنند، مانند بازار سهام، بازار ارز، بازار طلا و غیره؛

- میزان تنوع سبد: اینکه معاملهگران چه تعداد و چه نوع سهامها یا داراییهای دیگری را در سبد خود دارند و چگونه آنها را توزیع میکنند؛

- افق زمانی: اینکه معاملهگران چه مدت قصد دارند سهامها یا داراییهای خود را نگه دارند و چه زمانی قصد دارند آنها را بفروشند؛

- تحمل ریسک: اینکه معاملهگران چه میزان ریسک را میپذیرند و چه میزان سود یا زیان را انتظار دارند.

قراردادن معاملات

در این مرحله از استراتژی معاملاتی، معاملهگران باید یک بروکر آنشور مانند بروکر اپوفایننس که رگوله ASIC استرالیا را دریافت کرده، برای انجام معاملات خود برگزینند. برای این منظور، باید هزینههای معاملاتی را شناسایی و مدیریت کنند. این هزینهها عبارتاند از:

- اسپردها: اختلاف بین قیمت خریدوفروش یک سهم یا دارایی؛

- کمیسیونها: هزینههایی که کارگزار یا فروشنده برای انجام معاملات دریافت میکند؛

- حقالعمل کرد: هزینههایی که کارگزار بر اساس بازده یا سود معاملهگران دریافت میکند.

اجرای معاملات

در این مرحله، معاملهگران باید معاملات خود را اجرا کنند. برای این منظور، باید موقعیتهای معاملاتی را نظارت و تحت بررسی قرار دهند. این شامل موارد زیر است:

- تنظیم یا بستن معاملات: اینکه معاملهگران چه زمانی و چگونه معاملات خود را تغییر یا پایان دهند، مانند استفاده از سفارشهای توقف سود یا توقف زیان؛

- اندازهگیری ریسک و بازده: اینکه معاملهگران چگونه عملکرد معاملاتی خود را ارزیابی کنند، مانند استفاده از شاخصهایی مانند نسبت شارپ، نسبت سورتینو، نسبت کالمار و غیره؛

- بررسی تأثیرات سبد و مالیات معاملات: اینکه معاملهگران چگونه تأثیر معاملات خود را بر روی سبد کلی و مالیات خود محاسبه و بهینهسازی کنند.

بیشتر بخوانید: نسبت ریسک به پاداش در فارکس

انتخاب یک استراتژی معاملاتی مناسب

استراتژی معاملاتی، یک طرح عملیاتی است که بر اساس تحلیل دقیق و جامع از بازار و نوسانات قیمتی، معاملهگر را در انتخاب بهترین گزینهها یاری میکند. تحلیل بنیادی، یکی از روشهای مورداستفاده برای پیشبینی رفتار بازار است، اما اغلب استراتژیها از شاخصهای تکنیکال که نمایانگر الگوها و روندهای بازار هستند، بهره میبرند. استراتژی معاملاتی، میتواند بسته به میزان سرمایهگذاری، نحوه معامله، نوع بازار و درجه ریسک، متنوع و مختلف باشد. برخی از استراتژیهای پرطرفدار و موفق عبارتاند از:

- معاملهگری روزانه: استراتژی معاملهگری روزانه، یک روش مالی است که در آن معاملهگران سهام یا سایر داراییهای بازار را در یک روز خریدوفروش میکنند. این روش بر اساس استفاده از فرصتهای سودآوری که در بازارهای مالی به وجود میآیند، مبتنی است. معاملهگران روزانه با تحلیل نوسانات قیمتی کوتاهمدت و اعمال استراتژیهای مختلف مانند حجم معاملات، شناسایی الگوها و استفاده از ابزارهای تکنیکال، سعی در این دارند که در بازار سود کنند. معاملهگران روزانه معمولاً موقعیتهای مالی خود را در پایان هر روز تسویه کرده و هیچ سهم یا دارایی را برای روز بعد نمیگذارند.

- معاملهگری روند: این استراتژی، یکی از روشهای معاملهگری بر اساس روند بازار است که در آن معاملهگران در تلاش هستند تا با تشخیص و پیوستن به روندهای قوی و ماندگار، سود بیشتری به دست آورند. این استراتژی معمولاً برای بازههای زمانی بلندمدت یا میانمدت مناسب است. معاملهگران روند برای تحلیل وضعیت بازار از ابزارهای تکنیکال مختلفی استفاده میکنند که از جمله آنها میتوان به خطوط روند، میانگینهای متحرک، نمودارهای شمعی، شاخصهای روندی و الگوهای قیمتی اشاره کرد. این ابزارها به معاملهگران کمک خواهند کرد تا روندهای صعودی یا نزولی را شناسایی، تایید و دنبال کنند و همچنین نقاط ورود و خروج مناسب را در نظر بگیرند. معاملهگران روند سعی دارند تا با حداقل تعداد معاملات، حداکثر سود را از بازار بگیرند و از معاملات کوتاهمدت و نوسانات جزئی بازار خودداری کنند.

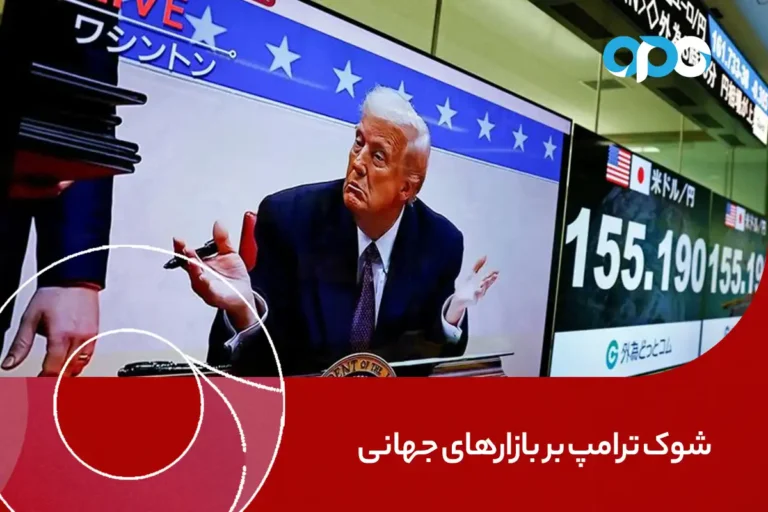

- معاملهگری اخبار: این استراتژی بر پایه اخبار و تغییرات بازار عمل میکند. هم در زمان انتشار اخبار و هم در زمانی که بازار به آن واکنش نشان میدهد. معامله بر اساس اخبار، یکی از مهارتهای پیشرفته معاملهگری است که نیاز به توجه و سرعت عمل دارد. اخبار میتواند در لحظه در شبکههای اجتماعی و رسانههای آنلاین منعکس شود. معاملهگران باید قادر باشند اخبار را سریعاً تحلیل کرده و بر اساس آن، بهترین گزینه معاملاتی را انتخاب کنند.

علاوهبر این عوامل، در استراتژی معاملاتی، معاملهگران باید بازاری را که قصد معامله در آن را دارند، بهخوبی بشناسند و از قوانین، روندها، عوامل تأثیرگذار و ابزارهای تحلیلی آن آگاه باشند. معاملهگر باید میزان ریسکپذیری را مشخص کرده و بر اساس آن، حد ضرر و سود خود را تعیین کند. باید با استراتژی انتخابی هماهنگ بوده و به آن اعتماد داشته باشند. باید قبل از اجرای استراتژی در بازار واقعی، آن را در یک حساب دموی بدون ریسک مورد آزمونوخطا قرار داده و نتایج را بادقت مورد ارزیابی قرار دهند. این کار به معاملهگر کمک میکند تا نقاط ضعف و قوت استراتژی را شناسایی کرده و آن را بهبود بخشند.

استراتژیهای معاملاتی برای بازههای زمانی مختلف

استراتژی معاملاتی برای بازههای زمانی مختلف، روشهایی هستند که معاملهگران برای تطبیق با شرایط بازار و هدفهای خود از زاویههای مختلف به بازار نگاه میکنند. این روشها به معاملهگران امکان میدهند تا روند اصلی بازار را شناسایی کرده و فرصتهای معاملاتی کوتاهمدت را بیایند.

معاملهگری روزانه

این استراتژی یک روش معاملهگری است که در آن سهام یا سایر داراییها در یک روز خریدوفروش میشوند. معاملهگران روزانه با بهرهگیری از تغییرات قیمتی در بازار در بازههای زمانی کوتاه، سعی در کسب سود دارند و معمولاً هیچ سهم یا دارایی را برای روز بعد حفظ نمیکنند. برای پیادهسازی این استراتژی، نیاز است که از نمودارهای با دورههای 15 دقیقهای، 5 دقیقهای و 1 دقیقهای برای شناسایی روند اصلی، روند فرعی و روند کوتاهمدت استفاده شود.

معاملهگری هفتگی

این استراتژی معاملاتی، یکی از روشهای معاملهگری در بازار سرمایه است که در آن معاملهگران، سهام یا سایر داراییهای مالی را در مدت یک هفته خریدوفروش میکنند. این روش از نوسانات قیمتی در بازههای زمانی متوسط برای کسب سود بهره میبرد و معمولاً معاملهگران موقعیتهای معاملاتی خود را برای چندین روز یا حتی چندین هفته حفظ خواهند کرد. برای پیادهسازی این استراتژی، لازم است از نمودارهای مختلف زمانی برای شناسایی روند بازار استفاده شود. نمودارهای روزانه برای تشخیص روند اصلی، نمودارهای 4 ساعته برای تشخیص روند فرعی و نمودارهای 1 ساعته برای تشخیص روند کوتاهمدت مناسب هستند.

معاملهگری ماهانه

این استراتژی یکی از روشهای معاملهگری بلندمدت است که در آن معاملهگران، سهام یا سایر داراییهای مالی را در بازه زمانی یک ماه خریدوفروش میکنند. این استراتژی بر اساس فرضیهای استوار است که قیمتها در بازار در جهتی خاص حرکت کرده و معاملهگران میتوانند با شناسایی و پیروی ازاینجهت، سود قابلتوجهی به دست آورند. معاملهگران ماهانه، معمولاً موقعیتهای خود را برای مدتهای طولانیتری نسبت به معاملهگران روزانه یا ساعتی حفظ خواهند کرد و ممکن است سهام یا داراییهای خود را برای چندین ماه یا حتی چندین سال نگه دارند. برای پیادهسازی این استراتژی، نیاز است که از نمودارهای مختلف زمانی برای تحلیل روند بازار استفاده شود. نمودارهای هفتگی، روزانه و 4 ساعته، میتوانند به معاملهگران کمک کنند که روند اصلی، فرعی و کوتاهمدت بازار را مشخص کرده و بر اساس آنها از موقعیتهای خریدوفروش بهره ببرند.

معاملهگری سالانه

استراتژی معاملاتی سالانه، یک فرایند معاملهگری است که در آن معاملهگران، سهام یا سایر داراییهای مالی را در مدت یک سال خریدوفروش میکنند. معاملهگران سالانه با تحلیل و پیشبینی حرکات قیمتی در بازار در بازههای زمانی بسیار بلند، سعی در ایجاد سود پایدار و بالا دارند و معمولاً موقعیتهای معاملاتی خود را برای مدتهای طولانی مانند چند سال یا چند دهه حفظ میکنند. برای اجرای این استراتژی، نیاز است که از نمودارهای با دورههای ماهانه، هفتگی و روزانه برای شناسایی روند اصلی، روند فرعی و روند کوتاهمدت بازار استفاده شود.

استراتژیهای معاملاتی برای بهبود روانشناسی و کنترل احساسات

منظور از روانشناسی معاملاتی، مطالعه و درک جنبههای روانی و عاطفی است که بر تصمیمگیری، رفتار و عملکرد معاملهگران در بازارهای مالی تأثیر میگذارد. این شامل بررسی تأثیر احساسات، کنترل خود، انضباط و حالات ذهنی بر نتایج معاملات است. روانشناسی معاملاتی بدان معناست که معاملهگران فقط موجودات منطقی نیستند. معاملهگران تحتتأثیر یک سری عوامل روانی هستند که میتواند منجر به تفکر ضدونقیض، اقدامات بیملاحظه و تصمیمگیریهای عاطفی شود. معاملهگران معمولاً با یک رنج از پاسخهای عاطفی روبرو میشوند که هر کدام میتواند بر عملکرد معاملاتی آنها تأثیر قابلتوجهی داشته باشد. برخی از احساسات رایجی که معاملهگران در انتخاب استراتژی معاملاتی تجربه میکنند، عبارتاند از:

- ترس: ترس یکی از احساسات اصلی و مؤثر در معاملات است که میتواند روی عملکرد معاملهگران تأثیر منفی بگذارد. ترس میتواند از منابع مختلفی ناشی شود، از جمله ترس از اتلاف سرمایه، ترس از انجام اشتباه، ترس ازدستدادن موقعیتهای مطلوب و ترس از عدم اطمینان از آینده. این احساس ناخوشایند میتواند باعث شود که معاملهگران بهجای تبعیت از استراتژی و برنامه، از وسوسههای لحظهای و احساسی خود پیروی کنند؛ بنابراین، ممکن است زودتر یا دیرتر از حد معقول وارد یا خارج از معاملات شوند و در نتیجه، فرصتهای سودآور را از دست بدهند یا در مقابل ریسکهای بالای بازار قرار بگیرند.

- حرص: حرص یکی از احساساتی است که میتواند استراتژی معاملاتی معاملهگران را به سمت سقوط بکشاند. حرص مانند یک آتش است که معاملهگران را میسوزاند و آنها را وادار میکند که بیش از حد به خطر بیفتند، بهدنبال فرصتهایی باشند که مرتبط با استراتژیشان نیست یا از موقعیت خروج از معاملهشان غافل شوند. حرص میتواند باعث شود معاملهگران از راه درست منحرف شوند و بهجای سود، زیان ببینند.

- FOMO (ترس ازدستدادن): FOMO یکی از عواطفی است که میتواند معاملهگران را به سمت تصمیمات غلط هدایت کند. FOMO وقتی ایجاد میشود که معاملهگران ترس داشته باشند که یک موقعیت منحصربهفرد یا یک جریان بازار موفق را از دست بدهند. این موضوع میتواند سبب شود که معاملهگران بدون بررسی کافی به معاملاتی عجولانه وارد شوند، مقدار زیادی از پول خود را در معرض خطر قرار دهند یا از اصول مدیریت ریسک که باید رعایت شود، صرفنظر کنند.

در دنیای پرفرازونشیب معاملات، احساسات میتوانند دوست یا دشمن معاملهگران باشند. اگر معاملهگران بتوانند احساسات خود را درک و مدیریت کنند، میتوانند با خونسردی و منطق به تصمیمگیری بپردازند و نتایج مطلوبتری را به دست آورند. برای کنترل احساسات، معاملهگران میتوانند از استراتژیهای زیر استفاده کنند: - آگاهی و خودآگاهی: یکی از مهارتهای مهم برای معاملهگران، خودآگاهی است. خودآگاهی بهمعنای آشنایی با ویژگیها و عواملی است که روی رفتار و تصمیمگیری ما تأثیر میگذارند. این عوامل شامل نقاط ضعف و قوت شخصی، الگوهای روانشناختی، اهداف و انگیزههای کاری و حالات ذهنی متغیر در شرایط مختلف هستند. با داشتن خودآگاهی بالا، معاملهگران میتوانند خود را بهتر بشناسند و دلایل عکسالعملهای احساسی خود را در موقعیتهای خاص بررسی کنند. همچنین میتوانند راههایی را یاد بگیرند که چگونه این عکسالعملها را تحت کنترل درآورند.

- تعیین قوانین و رعایت آنها: یکی از راههایی که معاملهگران میتوانند روانشناسی معاملاتی خود را بهبود بخشند، این است که یک برنامه معاملاتی کامل و جزئی داشته باشند. این برنامه باید شامل تعیین شرایط ورود و خروج از معاملات، محاسبه اندازه معاملات بر اساس ریسک و سرمایه، تعیین حد ضرر و هدف سود برای هر معامله و رعایت قواعد مدیریت ریسک باشد. این کار باعث میشود که معاملهگران از اعمال تأثیر احساسات بر تصمیمگیری خود جلوگیری کرده و در عوض، بهصورت منطقی و متداول به معاملات خود بپردازند.

- مدیریت ریسک: معاملهگران در انتخاب استراتژی معاملاتی، باید به ریسکهایی که در معاملات خود میپذیرند، آگاه باشند و آنها را مدیریت کنند. این یکی از جنبههای مهم روانشناسی معاملاتی است که میتواند تفاوت بین موفقیت و شکست را ایجاد کند. برای مدیریت ریسک، معاملهگران میتوانند از تکنیکهای مختلفی بهره ببرند. برخی از این تکنیکها عبارتاند از:

- تنظیم حد ضرر: این تکنیک به معاملهگران اجازه میدهد که حداکثر مقدار پولی را که میتوانند در یک معامله از دست بدهند، مشخص کنند و وقتی که قیمت به این حد میرسد، معامله را ببندند.

- تنوع سبد معاملاتی: این تکنیک به معاملهگران اجازه میدهد که سرمایه خود را بین چندین دارایی، بازار یا استراتژی تقسیم کنند و از وابستگی به یک معامله خاص جلوگیری کنند.

- محاسبه نسبت سود به ضرر: این تکنیک به معاملهگران اجازه میدهد میزان سودی را که از یک معامله انتظار دارند، با میزان ضرری که ممکن است بدهند، مقایسه کنند و معاملاتی را برگزینند که نسبت سود به ضرر بالایی داشته باشند.

- رعایت نسبت ریسک به سود: این تکنیک به معاملهگران اجازه میدهد میزان ریسکی را که برای کسب سود میپذیرند، مشخص کنند و معاملاتی را انجام دهند که نسبت ریسک به سود مناسبی داشته باشند.

بیشتر بخوانید: روانشناسی ریسک

مزایا و معایب استراتژیهای مبتنی بر روند

استراتژی معاملاتی مبتنی بر روند، روشهایی هستند که سعی میکنند از جهت کلی قیمت یک دارایی در بازار بهره ببرند. این استراتژیها مزایا و معایبی دارند که در زیر برخی از آنها را میبینید:

مزایای استراتژیهای مبتنی بر روند

- امکان دستیابی به روندهای از ابتدا تا انتها: با استفاده از این استراتژیها، معاملهگران میتوانند لحظهای که یک روند در بازار شکل میگیرد و زمانی که به پایان میرسد را تشخیص دهند. این کار به معاملهگران این امکان را میدهد که از هر قطره سودی که در آن روند وجود دارد، استفاده کنند. این روش میتواند به میزان قابلتوجهی باعث افزایش سود شود.

- عدم نیاز بهدقت بالا در ورود و خروج: این استراتژیها بر اساس اصل سادگی عمل میکنند. آنها فقط بهدنبال حرکات قابلتوجه قیمت هستند که میتوانند سود بالایی را به همراه داشته باشند؛ بنابراین، معاملهگران نیازی ندارند که بهدقت زمان ورود و خروج خود را مشخص کنند. این کار باعث میشود که آنها استرس و نگرانی کمتری نسبت به نوسانات کوچک بازار داشته باشند.

- نیاز به زمان کمتر: این استراتژیهای همسو با بازار، از آن دسته استراتژیهایی هستند که برای مدتزمان طولانی معتبر هستند. این یعنی معاملهگر نیازی ندارد که هر لحظه به بازار نگاه کند و از هر تغییر کوچکی در قیمتها بهره ببرد. در استراتژی روند، فقط بهدنبال الگوهای بزرگ و مهم باشید که نشاندهنده روند کلی بازار هستند. این ویژگی، استراتژیها را برای افرادی که وقت کافی برای معامله ندارند، مناسب میکند. این افراد ممکن است شغل دیگری داشته باشند یا به دلایل دیگری نتوانند بهصورت حرفهای به معامله بپردازند. با استفاده از این استراتژیها، آنها میتوانند با آرامش و اعتمادبهنفس، در بازار سهیم شوند و از سودهای بلندمدت لذت ببرند.

معایب استراتژیهای مبتنی بر روند

- دچارشدن به واگردهای ناگهانی: استراتژی معاملاتی روند هرچند در شرایط عادی میتواند سودآور باشد، اما در برابر تحولات ناخواسته و ناگهانی بازار، مقاومت کمی دارد. این تحولات میتوانند ناشی از عوامل مختلفی باشند که خارج از کنترل ما هستند. مثلاً اخباری که تاثیر مستقیم بر قیمت دارند یا رویدادهایی که وضعیت سیاسی، فنی یا اقتصادی کشورها را تغییر میدهند. این عوامل میتوانند باعث شوند که قیمت بهطرف مخالف حرکت کند.

- تابع بودن از دادههای گذشته: این استراتژیها بر پایه تحلیل دادههای تاریخی ساخته شدهاند. آنها از الگوهای مشخصی که درگذشته رخ دادهاند، پیروی میکنند. این روش ممکن است در برخی موارد مفید باشد، اما خطراتی هم دارد. اگر بازار شروع به تغییر کند و روندهای جدیدی ظهور کنند، این استراتژیها ممکن است نتوانند قابلاستفاده باشند. این میتواند باعث شود که معاملهگران از فرصتهای سودآوری که در روندهای جدید پنهان هستند، غافل شوند.

- متفاوت از نظر اجرایی: استراتژی روند، از نظر اجرایی ممکن است متفاوت باشد. این اختلافات، ناشی از این است که معاملهگران ممکن است روندها را به روشهای مختلفی تعریف، شناسایی و اندازهگیری کنند. برای مثال، برخی از معاملهگران ممکن است از نمودارهای خطی یا شمعی برای تشخیص روندها بهره ببرند، درحالیکه برخی دیگر ممکن است ابزارهای تحلیل فنی مانند خطوط میانگین متحرک یا اندیکاتورهای روندی را بهکار بگیرند. این روشهای مختلف ممکن است به نتایج متفاوتی در مورد شروع، ادامه و پایان روندها برسند. این نتایج میتوانند تأثیر مستقیمی بر انتخاب سیگنالهای ورود و خروج معاملهگران داشته باشند؛ بنابراین، معاملهگران باید بادقت از روش خود برای دنبالکردن روندها بهره بگیرند و آن را با سبک و هدف معاملاتی خودسازگار کنند.

- دریافت سیگنالهای نادرست: این استراتژیها گرچه بر اساس تحلیل روندهای بازار کار میکنند، اما ممکن است بعضی مواقع سیگنالهای نادرستی را به ما نشان دهند. این اتفاق میتواند در شرایطی رخ دهد که بازار دچار نوسانات غیرمنتظره، حرکات تصادفی یا روندهای ضعیف و نامشخص باشد. این مسئله میتواند باعث شود معاملهگر در زمان نامناسب وارد یا خارج از معامله شود و فرصتهای بهتری از دست بدهد.

مزایا و معایب استراتژی معاملاتی مبتنی بر عرضه و تقاضا

استراتژی معاملاتی عرضه و تقاضا، بر اساس این اصل عمل میکند که حجم معاملات نشانگر تعادل بین تقاضا و عرضه در بازار است. وقتی حجم معاملات بالا میرود، یعنی تقاضا و عرضه هر دو افزایش یافتهاند و بازار در حال حرکت است. وقتی حجم معاملات پایین میآید، یعنی تقاضا و عرضه هر دو کاهش یافتهاند و بازار در حال رکود است. این استراتژیها سعی میکنند با تحلیل حجم معاملات، جهت و قدرت بازار را پیشبینی کرده و بر اساس آن تصمیم بگیرند. این استراتژیها میتوانند مزایایی مانند افزایش دقت و سرعت در تشخیص فرصتهای بازار داشته باشند. اما معایبی هم مانند نیاز به دادههای کافی و قابلاعتماد و وابستگی به شرایط خاص بازار دارند.

مزایای استراتژیهای مبتنی بر عرضه و تقاضا

- تایید سیگنالهای دیگر شاخصها: برای تجزیهوتحلیل بازار، استراتژی معاملاتی مختلفی وجود دارد که به معاملهگران کمک میکند سیگنالهای معتبر و قابلاعتماد را بشناسند. یکی از این استراتژیها، استفاده از حجم معاملات است. حجم معاملات نشان میدهد که چه تعداد سهم یا ارز در یک بازه زمانی خاص معامله شدهاند. این شاخص میتواند نشاندهنده علاقه و تقاضای بازار نسبت به یک سهم یا ارز باشد. بنابراین، میتوان با مقایسه حجم معاملات با شاخصهای دیگری که نمایانگر تغییرات قیمت، میزان روند، شدت نوسان و میزان تغییرات قیمت هستند، مانند میانگینهای متحرک یا شاخصهای روندی و نوسانی، سیگنالهای موجود را تأیید یا رد کرد. این کار باعث میشود که معاملهگران با اطمینان و دقت بیشتری بتوانند تصمیمات خود را بگیرند و از فرصتهای بازار بهرهمند شوند.

- نشاندادن نقاط حمایت و مقاومت: یکی از روشهای مؤثر برای تجزیهوتحلیل بازار، بررسی حجم معاملات در نقاط مختلف نمودار است. حجم معاملات نشان میدهد که چقدر از یک سهم یا ارز در یک بازه زمانی خاص خریداری یا فروخته شدهاند. این شاخص میتواند حاکی از میزان تمایل و تقاضای بازار باشد. با تحلیل حجم معاملات، میتوان نقاطی را در نمودار پیدا کرد که در آنها تعادل بین تقاضا و عرضه برقرار است یا اختلال مییابد. این نقاط معمولاً نشاندهنده سطوح حمایت و مقاومت هستند که اهمیت زیادی در تصمیمگیری معاملهگران دارند. سطح حمایت، یک قیمت است که بازار معمولاً از زیر آن عبور نمیکند و سطح مقاومت، یک قیمت است که بازار معمولاً از بالای آن عبور نمیکند. با شناسایی این سطوح، معاملهگران میتوانند نقاط مناسب برای ورود به معامله یا خروج از آن را مشخص کنند و از فرصتهای بازار به نحو احسن استفاده کنند.

- انعکاس نظر عمومی بازار: این استراتژی معاملاتی، با استفاده از حجم معاملات در بازههای زمانی متفاوت، میتوانند احساسات و عقاید بازار را به معاملهگر نشان دهند. این اطلاعات میتواند برای معاملهگران مفید باشد تا بتوانند روند بازار را بهتر تحلیل کنند و با آن سازگار شوند. این استراتژیها به معاملهگران این امکان را میدهند که باتوجهبه نظر عمومی بازار، تصمیمات بهتری بگیرند.

معایب استراتژیهای مبتنی بر عرضه و تقاضا

- عدم تطابق با قیمتها در برخی موارد: در برخی شرایط ممکن است با واقعیت بازار هماهنگ نباشند و سیگنالهایی را ارسال کنند که بازار را به سمت اشتباهی ببرند. برای نمونه، گاهی اوقات ممکن است حجم معاملات رشد کند، درحالیکه قیمتها همانند قبل باقی بمانند یا شاید هم کمتر شوند. این میتواند نشانه این باشد که بازار در حال انتقال سهام از دست دهندگان به برندگان است و ممکن است بهزودی روند خود را عوض کند.

- تأثیر نامتقارن اخبار و رویدادها: یکی از عواملی که میتواند بر استراتژیهای مبتنی بر حجم معاملات تأثیرگذار باشد، اخبار و رویدادهای مهمی است که در بازار رخ میدهند. این اخبار و رویدادها میتوانند باعث شوند تقاضا و عرضه در بازار بهشدت تغییر کنند و حجم معاملات را به طور ناگهانی افزایش یا کاهش دهند. این تغییرات ممکن است منعکسکننده واقعیت بازار نباشند و فقط نتیجه احساسات و عواطف معاملهگران باشند. اگر معاملهگران بدون تحلیل دقیق این تغییرات را بهعنوان نشانهای از تغییر روند بازار در نظر بگیرند، ممکن است بهاشتباه تصمیمات غلطی بگیرند و از فرصتهای بازار غافل شوند؛ بنابراین، معاملهگران باید همیشه اخبار و رویدادهای مهم را در نظر داشته باشند و از تأثیر آنها بر حجم معاملات آگاه باشند.

- نیاز به تحلیل ترکیبی: این استراتژیها تنها بخشی از تحلیل بازار هستند و نیاز دارند با بررسی دیگر عوامل مهمی مانند قیمت، الگوهای شمعی، شاخصهای روندی و نوسانی و غیره همراه شوند. اما این کار ممکن است سخت و زمانبر باشد و معاملهگران را مجبور کند فرصتهای معاملاتی را از قلم بیندازند یا با تاخیر به بازار وارد یا از آن خارج شوند.

مزایا و معایب استراتژی معاملاتی مبتنی بر شکلها و الگوها

استراتژی معاملاتی شکلها و الگوها، بر این ایده بنا شدهاند که در نمودارهای قیمتی، الگوهای خاصی قابلشناسایی هستند که میتوانند نشاندهنده این باشند که بازار در حال ادامهدادن روند خود است یا در مرحله تغییر روند قرار دارد. این استراتژیها سعی میکنند با شناسایی این الگوها، زمان مناسب ورود و خروج از بازار را تعیین کنند و از تغییرات قیمتی سود ببرند. این استراتژیها میتوانند مزایایی مانند سادگی و قابلیت کاربرد در بازارهای مختلف داشته باشند. اما معایبی هم مانند نیاز به تجربه و تمرین و وابستگی به شرایط بازار را دارند.

مزایای استراتژیهای مبتنی بر شکلها و الگوها

- سادگی و شفافیت: یکی از مزایای استراتژیهای مبتنی بر حجم معاملات، این است که معاملهگران نیاز به داشتن دانش و تجربه زیادی ندارند و میتوانند با استفاده از نمودارهای ساده، الگوهای مهم را در بازار پیدا کنند. این الگوها میتوانند نشاندهنده روند، تغییرات، نقاط تعادل، سطوح حمایت و مقاومت و فرصتهای معاملهگری باشند. با شناسایی این الگوها، معاملهگران میتوانند تصمیمات بهتری بگیرند و از بازار بهرهمند شوند.

- نقاط ورود و خروج بهینه: این استراتژیها با بررسی شکل و اندازه الگوها در نمودار، میتوانند نقاطی را تعیین کنند که معاملهگر میتواند با اطمینان وارد یا خارج از معامله شود و حد ضرر و سود خود را مشخص کند. این استراتژیها به معاملهگران این امکان را میدهند که باتوجهبه الگوهای موجود در بازار، تصمیمات معاملاتی بهتری بگیرند و ریسک خود را کنترل کنند.

- پیشبینی جهت حرکت قیمت: این استراتژیها بر این فرضیه مبتنی هستند که تاریخ خود را تکرار میکند و الگوهایی که درگذشته باعث شدهاند قیمتها بالا یا پایین بروند، میتوانند در آینده نیز همین تأثیر را داشته باشند. این استراتژیها سعی میکنند با شناسایی این الگوها، پیشبینی کنند که بازار در چه روندی قرار دارد و بر اساس آن عمل کنند. این استراتژیها میتوانند مزایایی مانند استفاده از دادههای تاریخی و قابلیت کاربرد در بازارهای مختلف داشته باشند. اما معایبی هم مانند نیاز به تحلیل دقیق، تمرین و وابستگی به شرایط بازار را دارند.

بیشتر بخوانید: تکنیکهای ورود و خروج به موقع به فارکس

معایب استراتژی معاملاتی مبتنی بر شکلها و الگوها

- عدم قطعیت و دقت: استراتژیهای مبتنی بر حجم معاملات همانند هر استراتژی دیگری، ممکن است دچار خطا و اشتباه باشند و الگوهایی را در بازار شناسایی کنند که واقعیت ندارند یا هنوز تکمیل نشدهاند. این الگوهای غلط میتوانند باعث شوند معاملهگران بدون تحلیل کافی، به طور زودهنگام وارد یا خارج از معامله شوند و در نتیجه، از فرصتهای بازار محروم شوند یا ضررهای سنگینی را متحمل شوند؛ بنابراین، معاملهگران باید همیشه بادقت و احتیاط، الگوهای حجم معاملات را بررسی کنند و از شاخصهای دیگری برای تأیید یا رد آنها استفاده کنند.

- تأثیر عوامل خارجی: این استراتژیها بر پایه الگوهایی که از تحلیل قیمتها به دست میآیند، ساخته شدهاند. اما این استراتژیها نادیده میگیرند که چه عوامل متعدد و متنوع دیگری وجود دارند که میتوانند بر رفتار بازار اثر بگذارند؛ مثلاً اخبار مربوط به صنعت، رویدادهای جهانی، شرایط اقتصادی و سیاسی کشورها و همچنین روانشناسی خریداران و فروشندگان. این عوامل میتوانند باعث شوند الگوهای قیمتی ناکارآمد شوند یا تغییرات غیرمنتظرهای را در بازار ایجاد کنند.

- نیاز به تأیید دیگر شاخصها: این استراتژیها تنها نمیتوانند معیار قطعی برای تصمیمگیری در بازار باشند و باید با شاخصهای دیگری که نشاندهنده حجم معاملات، میانگینهای متحرک، شاخصهای روندی و نوسانی و سایر عوامل مؤثر بر بازار هستند، مورد ارزیابی قرار گیرند. این کار میتواند سطح پیچیدگی و گیجی را در تحلیل بازار بالا ببرد و ممکن است معاملهگران را از دیدن فرصتهای معاملاتی مناسب محروم کند.

بروکر اپوفایننس و استراتژی معاملاتی

بروکر اپوفایننس به شما امکان معامله در بازارهای مالی مختلف را میدهد. شما میتوانید با استفاده از حسابهای مختلفی که اپوفایننس ارائه میدهد، استراتژیهای معاملاتی متناسب با سطح تجربه، تحمل ریسک و اهداف خود را انتخاب کنید. شما میتوانید استراتژیهای خبری، روند و غیره را با بروکر اپوفایننس و خدمات آن پیادهسازی کنید.

چرا باید یک برنامه معاملاتی داشته باشید؟

یک برنامه معاملاتی به معاملهگر کمک میکند اهداف، روشها، سیستمها، ریسکها و معیارهای موفقیت خود را مشخص کند. این برنامه به معاملهگران جهت و هدف میدهد و شما را از گرفتن تصمیمات عجولانه و احساسی پشیمان میکند. برنامه معاملاتی مانند یک نقشه راه عمل میکند و معاملهگر را در مسیر موفقیت هدایت میکند.

چه نرمافزارها و تجهیزاتی برای معامله نیاز دارید؟

برای معامله، معاملهگر نیاز به یک کامپیوتر، یک اتصال به اینترنت پایدار، یک پلتفرم معاملاتی و یک حساب کارگزاری دارد. همچنین ممکن است نیاز به یک نرمافزار تحلیل بازار، یک نرمافزار مدیریت ریسک، یک نرمافزار مدیریت معاملات و یک نرمافزار آماری داشته باشد. بسته به سبک و استراتژی معاملاتی، معاملهگران ممکن است نیاز به تجهیزات اضافی مانند یک مانیتور بزرگ، یک کیبورد و ماوس راحت، یک گوشی هوشمند و یک ژنراتور برق داشته باشند.

چگونه میتوانید موفقیت خود را در معامله اندازهگیری کنید؟

موفقیت در معامله، نهتنها به میزان سود معاملهگر بستگی ندارد، بلکه به میزان رعایت برنامه، روش و اصول معاملاتی نیز وابسته است. برای اندازهگیری موفقیت در معامله، معاملهگر باید چند شاخص را دنبال کند. برخی از این شاخصها، عبارتاند از: نسبت سود به زیان، نسبت پاداش به ریسک، نرخ برد، نرخ زیان، بازده متوسط، زیان متوسط، حداکثر پیاپی برد، حداکثر پیاپی زیان، حداکثر کشش، ضریب شارپ، نسبت سورتینو و ضریب کالمار. این شاخصها به معاملهگر کمک میکند عملکرد، ریسک، بازده و کارایی خود را در معامله ارزیابی کند.