شاخص فنی کلتنر که به آن اندیکاتور کانال کلتنر (Keltner Channel) میگویند، از معدود اندیکاتورهای شناسایی روند با قدرت سیگنالدهی بالا است. این اندیکاتور برخلاف بسیاری از شاخصهای پیرو روند، در فیلترکردن نوسانات اضافی قیمت روی نمودار، خوب عمل میکند. تکنیک خاص کلتنر در بررسی قیمت برای دریافت نقاط مهم ورود و خروج، موفقیت معاملهگران را در بازارهای مالی افزایش میدهد. این اندیکاتور در کنار سایر نکات اساسی معاملهگری، میتواند دید شما به چارت و قیمت را به کلی عوض کند و اگر مهارت استفاده از آن را یاد بگیرید، معاملات شما درصد موفقیت بالایی خواهد داشت. در ادامه به معرفی و نحوه استفاده از اندیکاتور کانال کلتنر میپردازیم.

معاملهگران موفق در بروکرهای بزرگ و امن، فعالیت مالی خود را انجام میدهند. این بروکرها باید امنیت و امکانات زیادی داشته باشند. مجموعه مالی اپوفایننس بهترین بروکر فارکس در خدمات معاملهگری به ایرانیان است. این مجموعه، پلتفرم معاملاتی یکپارچه و جامع در زمینه معاملات سهام و فارکس، کالاها و ارزهای دیجیتال را در فضایی امن و سریع به کاربرانش ارائه میدهد.

اندیکاتور کانال کلتنر چیست؟

استفاده از اندیکاتور کانال کلتنر به معاملهگران کمک میکند تا روند فعلی قیمت را بررسی کنند و سیگنالهای معاملاتی بهدست آورند. این کانال از نوسانات و قیمتهای متوسط برای ترسیم خطوط بالا، پایین و میانی استفاده میکند. هر سه خط این اندیکاتور همزمان با قیمت حرکت میکنند و برای آن کانال میسازند. کانالهای کلتنر ترکیبی از دو شاخص، میانگین متحرک نمایی (EMA) و میانگین محدوده واقعی (ATR) هستند. این کانالها توسط «چستر کلتنر» (Chester Keltner) در دهه 1960 توسعه پیدا کرد، اما اندیکاتور آن توسط «لیندا بردفورد» (Linda Bradford) در دهه 1980 بهروزرسانی شد. در سالهای بعد این اندیکاتور به مرور اصلاح شد و توسعه اساسی پیدا کرد.

میانگین متحرک در کانال کلتنر از نوع نمایی (EMA) است. این میانگین متحرک، میانگین نوسان قیمت را در دوره مشخص با وزن بیشتر به آخرین قیمتها بررسی میکند و بهصورت یک خط در نمودار نشان میدهد. همراه این شاخص، میانگین محدوده واقعی (ATR) نیز در کانال کلتنر وجود دارد. این شاخص محدودههای واقعی را در یک دوره مشخص، تجمیع میکند و از آن یک میانگین ارائه میدهد.

این میانگین بهصورت دو خط موازی با فاصله مشخص از خط میانگین متحرک، در بالا و پایین آن قرار دارند. با ترکیب این دو میانگین، کانال کلتنر ساخته میشود که محدوده حرکت قیمت است. معمولا با حرکت قیمت در بالا یا پایین میانگین متحرک و فاصله دو خط بالایی و پایینی کانال، میتوان سیگنالهای معاملاتی بهدست آورد.

میانگین محدوده واقعی (دامنه واقعی) معیاری از نوسانات است که توسط «جی.ولز وایلدر جونیور» در سال 1978 معرفی شد. این شاخص، قیمتهای واقعی را بهصورت دائم در یک دوره مشخص جمع میکند، سپس عدد بهدست آمده را تقسیم بر تعداد دوره میکند تا عدد میانگین بهدست آید. این عدد با فرمول خاصی در کنار میانگین متحرک نمایی قرار میگیرد.

فرمول محاسبه کانالهای کلتنر

اگرچه ضرورتی ندارد که معاملهگر از نحوه محاسبات اندیکاتورها آگاه باشد، اما آشنایی با آنها میتواند به درک عملکرد این شاخصها کمک کند. نحوه استفاده از اندیکاتور کانال کلتنر و محاسبه با آن بسیار ساده است و در زیر میبینید:

- باند بالایی = EMA + (ضریب ATR x)

- باند میانی = EMA

- باند پایین = EMA – (ضریب ATR x)

دوره متداول برای میانگین متحرک نیز بین 15 تا 45 است. ضریب رایج برای ATR عدد 2 است، اما این عدد با توجه به استراتژیهای مختلف قابلیت تغییر در بخش تنظیمات را دارد. این ضریب را میتوانید براساس نوع دارایی که معامله میکنید، تغییر دهید. برای مثال بعضی از معاملهگران از اعداد 1.7 یا 2.3 برای فیلترکردن برخی دادهها که اطلاعات بهتری را ارائه میدهند، استفاده میکنند. هرچه این ضریب بیشتر باشد، کانال پهنتر میشود و هرچه این اعداد کوچکتر باشند، کانال باریکتر است.

بیشتر بخوانید: میانگین متحرک نمایی

راهاندازی و استفاده از اندیکاتور کانال کلتنر روی چارت

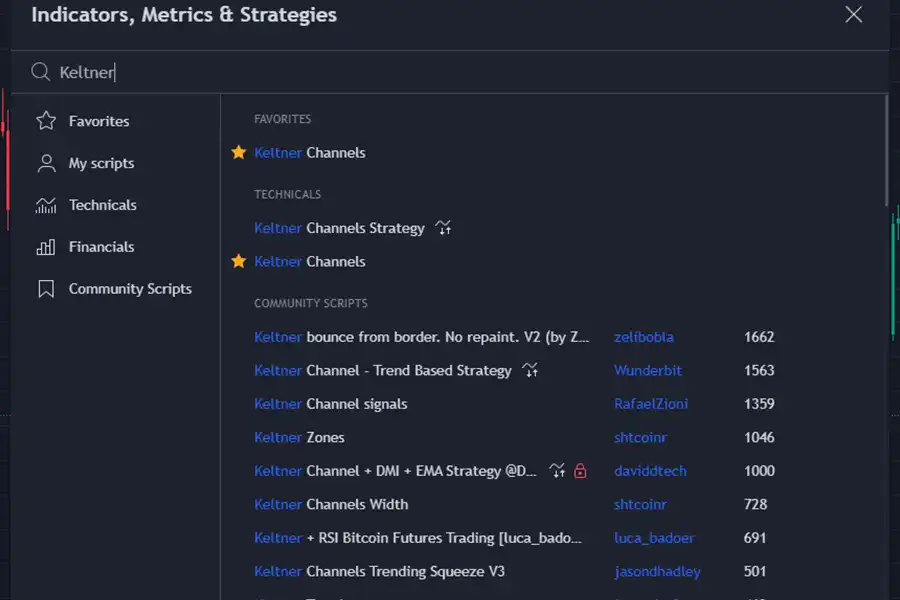

این کانال مانند همه اندیکاتورهای روی چارت در تحلیل تکنیکال به معاملهگران در شناسایی روندهای معتبر کمک میکند. برای آنکه بتوانید از این اندیکاتور استفاده کنید، کافی است در بخش اندیکاتورها، واژه “Keltner” را جستجو کنید. در قسمت نتایج “Keltner Channels” را انتخاب کنید تا روی چارت فعال شود. پس از فعالسازی میتوانید در قسمت تنظیمات، برخی گزینهها را مطابق با استراتژی خود شخصیسازی کنید.

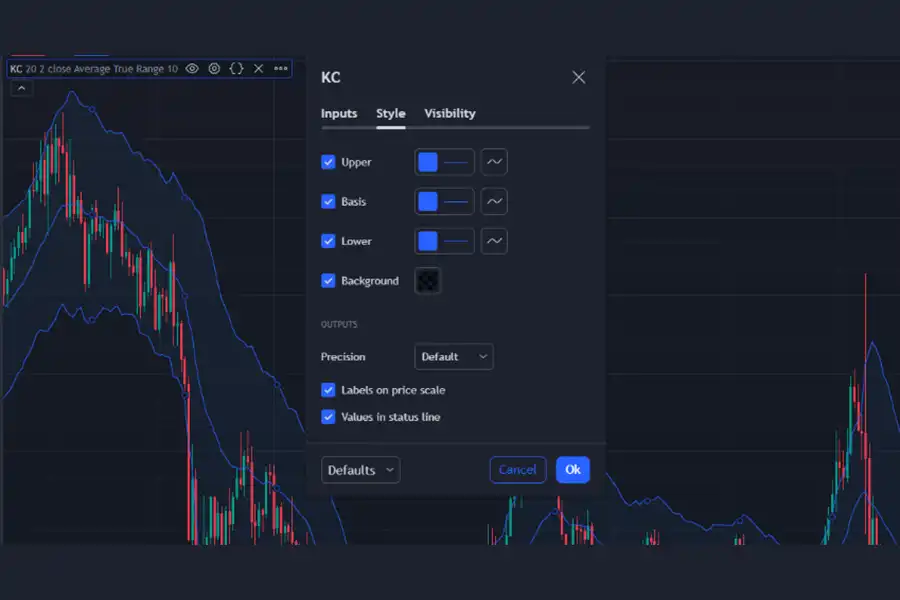

برای شخصیسازی این اندیکاتور کافی است در قسمت تنظیمات آن، بخش ورودیها (Inputs) مقدار بازه میانگین متحرک (Length) را به همراه ضریب میانگین محدوده واقعی (Multiplier) انتخاب کنید. سپس با فعالکردن گزینه استفاده از میانگین متحرک نمایی (Use Exponential MA)، انتخاب نوع باند محدوده واقعی (Bands Style) و بازه دوره (ATR Length) میتوانید بهراحتی نقاط مناسب معامله مطابق با استراتژی شخصیتان را پیدا کنید.

در سربرگ شمایل (Style) میتوانید تمام خطوط این اندیکاتور را فعال یا غیرفعال کنید. همچنین رنگ خطوط و اندازه آن در این تنظیمات قابل تغییر است. شخصیسازی استایل به شما در فهم بهتر چارت کمک میکند و پیداکردن نقاط معاملاتی مهم برایتان سریعتر است. رعایت این تنظیمات در استفاده از اندیکاتور کانال کلتنر برای معاملات ضروری است.

اندیکاتور کانال کلتنر به ما چه میگوید؟

با بررسی کانالهای Keltner میتوانید روند را بهراحتی مشاهده کنید. وقتی یک سهم روند صعودی دارد، قیمت آن باید مرتباً به محدوده باند بالایی برسد یا به آن نزدیک شود و حتی گاهی اوقات از آن عبور کند. قیمت همچنین باید نسبت به باند میانی واکنش رو به بالا نشان دهد و به سختی به زیر آن برسد. وقتی یک سهم در حال کاهش قیمت است و روند نزولی دارد، باید مرتباً در باند پایینی باشد یا به آن نزدیک شود و حتی گاهی اوقات از آن عبور کند. قیمت همچنین باید زیر باند میانی باقی بماند و اغلب در این محدوده حرکت کند. قیمت نباید به بالای آن برود.

برای استفاده از اندیکاتور کانال کلتنر، شاخص آن باید طوری تنظیم شود که موارد بالا در آن قابل مشاهده باشند. بهعبارتدیگر، اگر قیمت بهطور مداوم بالاتر میرود اما به باند بالایی نمیرسد، ممکن است کانالهای شما خیلی گسترده باشند که دراینصورت باید ضریب را کاهش دهید. اگر قیمت بهطور مداوم در حال صعود است، اما اغلب حین انجام آن به باند پایین برخورد میکند، ممکن است کانالهای شما خیلی تنگ باشند و باید ضریب را افزایش دهید. برای اینکه اندیکاتور کلتنر به شما در تجزیهوتحلیل بازار کمک کند، باید بهدرستی تنظیم شود. اگر اینطور نباشد، استراتژی معاملاتی شما درست عمل نخواهد کرد و اندیکاتور کارایی چندانی نخواهد داشت.

اگر شاخص کانالهای کلتنر بهدرستی تنظیم شوند، به ما خواهند گفت که اولا روند در چه وضعیتی است و دوما چطور در این روند باید وارد معامله شویم. حرکت روند در بالای میانگین متحرک و محدوده بالایی کانال، نشان از روند صعودی و اصلاح قیمتی تا خط میانگین برای صعودی بعدی دارد. در این حالت معاملات خرید بسیار سودده است. در حالتی که قیمت به زیر خط میانگین برود و آن را بشکند، سپس در این محدوده زیر میانگین متحرک حرکت کند یا مدام در محدوده خط پایینی کانال باشد، معاملات فروش سودآور است.

شکست خط میانگین متحرک در هر جهت (صعودی یا نزولی)، با تایید یک کندل معتبر، جهت معاملات را در کانال کلتنر عوض خواهد کرد. شناخت کندل تاییدیه معتبر در یک شکست، عامل موفقیت معاملات ما خواهد بود. پس بهتر است مطابق با این شکست، استراتژیهای معاملاتی چیده شود.

استراتژی پولبک (روند برگشتی) در استفاده از اندیکاتور کانال کلتنر

هنگامی که اندیکاتور کلتنر بهدرستی تنظیم شد، استراتژی کلی این است که در طول یک روند صعودی، زمانی که قیمت به خط میانی باز میگردد، خرید کنید. حدضرر را در نیمه راه بین خط میانی و پایینی قرار دهید و قیمت تارگت را نزدیک باند بالایی قرار دهید. با چنین کاری، قیمت به خط میانی واکنش نشان میدهد و به سمت هدف حرکت میکند. در واقع خط میانی مانند حمایت عمل میکند و اجازه حرکت قیمت به سمت باند پایینی را نمیدهد و شما از روند برگشتی (Pullback) سود کسب میکنید.

در این استراتژی، اگر متوجه شدید که حدضرر شما به باند میانی نزدیک است و امکان لمس آن برای قیمت وجود دارد، درصورتی که قبلاً اندیکاتور خود را طوری تنظیم کردهاید که با دستورالعملها مطابقت دارد، میتوانید نقطه حدضرر خود را کمی به باند پایین نزدیکتر کنید. این کار به معامله فضای بیشتری میدهد تا تعداد معاملات بازنده شما کاهش پیدا کند.

برای استفاده از اندیکاتور کانال کلتنر در یک روند نزولی، زمانی که قیمت به نزدیک خط میانی میرسد، میتوانید معامله فروش باز کنید. (یک معامله فروش معمولاً شامل فروش یک دارایی قرض گرفتهشده با انتظار بازخرید آن در قیمت پایینتر است.) حدضرر خود را تقریباً در نیمه راه بین باند میانی و بالایی قرار دهید و قیمت تارگت را در نزدیکی باند پایین قرار دهید. اگر احساس میکنید قیمت حدضرر شما در جایی است که امکان دارد لمس شود (و قبلاً اندیکاتور خود را طوری تنظیم کردهاید که با دستورالعملها مطابقت دارد)، میتوانید حدضرر خود را کمی به باند بالایی نزدیک کنید.

استراتژی پولبک از واکنش به خط روند سود میبرد و نسبت ریسک به پاداش تقریبا 0.5 دارد، زیرا نقطه توقف ضرر تقریباً نصف طول قیمت تارگت است. همه پولبکها به باند میانی نباید معامله شوند. گاهی اوقات نشانههای تغییر روند وجود دارد که دراینصورت، استراتژی پولبک کارساز نیست. اگر قیمت بین باند بالا و پایین حرکت میکند و مدام در حال شکست خط میانی است، این استراتژی ضررده خواهد بود، زیرا قطعیتی در ادامه یک روند وجود ندارد. بهطور مداوم بررسی کنید تا مطمئن شوید بازار روند مناسبی را پیروی میکند. اگر اینطور نیست، از این استراتژی استفاده نکنید.

بیشتر بخوانید: چگونه در بازارهای مالی، برگشت روند را شناسایی کنیم؟

استراتژی شکست (Breakout) معاملاتی کانال کلتنر

با شکست کانال Keltner در هر جهت، حرکتهای بزرگی رخ میدهد که استراتژی عقبنشینی قیمت (Pullback) را ناکارآمد میکند، زیرا روند از دست میرود. استراتژی شکست در چنین حالتی به کمک ما میآید، یعنی درست زمانی که خط میانی (میانگین متحرک) میشکند و قیمت به پایین یا بالای آن نفوذ میکند. این اتفاق بیشتر زمانی رخ میدهد که بازار میخواهد خلاف روند قبلی خود حرکت کند.

عبور قیمت از خط میانگین متحرک (EMA) نشان از تغییر روند حرکتی قیمت دارد. حال اگر این تغییر روند با نشانههای معتبر تایید شود، میتوان وارد معاملات همجهت با شکست شد. یکی از نشانههای معتبر، شکست باند بالایی یا پایینی کانال کلتنر است. با این شکست، قیمت از محدوده خط میانی به میزان قابل توجهی دور است و امکان بازگشت قیمت به روند قبلی، تقریبا ناممکن است.

در این استراتژی، اگر قیمت، باند بالایی کانال کلتنر را شکست، میتوانید وارد معاملات خرید شوید. درصورت شکست باند پایینی این کانال، معاملات فروش باز کنید. البته این معاملات باید با پیششرط شکست معتبر این خطوط انجام شود. شکست معتبر معمولا زمانی رخ میدهد که یک کندل قدرتمند، محدوده مورد نظر را بشکند و در بالا (در روند صعودی) یا زیر (در روند نزولی) آن بسته شود.

این استراتژی برای داراییهایی اعمال میشود که تمایل به حرکتهای پرقدرت دارند. اگر متوجه شدید که یک سهام حرکتهای بزرگی در پیش ندارد، پس این استراتژی برای استفاده در آن دارایی نیست. از این استراتژی برای معامله داراییهای پرنوسان استفاده کنید تا کارایی آن برای شما معلوم شود. استفاده از اندیکاتور کانال کلتنر و ترکیب آن با این استراتژی، بسیاری از اشتباهات شما در معاملات را اصلاح میکند.

بیشتر بخوانید: شکست یا Breakout در تحلیل تکنیکال چیست؟

ترکیب استراتژی شکست قیمتی (Breakout) و روند برگشتی (Pullback)

ترکیب استراتژی شکست و پولبک، برخلاف تصور معاملهگران میتواند سودده باشد. تریدرها فکر میکنند اگر یک روند بشکند دیگر استراتژی روند برگشتی کارساز نیست و باید به فکر معامله در جهت جدید قیمت باشند. این فکر که از استراتژی روند برگشتی یا پولبک قبل از استراتژی شکست استفاده شود، باعث ناکامی معاملهگران در معاملات میشود.

اگر میخواهید با ترکیب این دو استراتژی به سود در معاملات خود برسید، باید استراتژی پولبک را بعد از استراتژی شکست قیمت اجرا کنید. روش انجام آن بسیار ساده است. منتظر یک شکست قیمت باشید و پس از شکست قیمت باید منتظر تایید تغییر روند باشید. اگر تغییر روند تایید شود، در پولبک روند جدید به سطح میانگین متحرک میتوانید وارد معاملات خرید یا فروش در جهت روند جدید شوید. تنها شرط لازم برای این ترکیب استراتژی آن است که مطابق با دستورالعملها رفتار کنید.

نکته قابل توجه در استفاده از اندیکاتور کانال کلتنر و ترکیب استراتژیها، آن است که حدضرر خود را در جای مناسب قرار دهید. اگر خط مقاومتی روند نزولی شکسته است و قیمت به باند بالایی نفوذ کرده است، بازگشت قیمت به خط میانی یک معامله پولبک صعودی به شما میدهد. اگر خط حمایتی روند صعودی شکسته است و قیمت به باند پایینی نفوذ کرده است، برای معامله پولبک نزولی آماده شوید. حد ضرر شما در پولبک روند نزولی، بالای خط میانی (EMA) و در پولبک روند صعودی، پایین این خط خواهد بود.

بیشتر بخوانید: استاپ لاس یا حد ضرر

نکات احتیاطی در استفاده از اندیکاتور کانال کلتنر و استراتژیهای آن برای معامله

درحالیکه هر استراتژی نقاط ورود و خروج را معرفی میکند، اما مسئولیت استفاده از آن کاملا به عهده شما است؛ زیرا این شما هستید که بهترین زمانها برای اجرای هر استراتژی و معاملات را انتخاب میکنید. نقص در هر اندیکاتور و استراتژی وجود دارد و برای همین نباید تمام سیگنالها را در معامله استفاده کرد. فقط باید زمانی که مطمئن هستید، معاملات خود را باز کنید.

در استفاده از کانال کلتنر، تنظیمات این اندیکاتور بسیار اهمیت دارد. تنظیماتی که روی یک دارایی استفاده میکنید، ممکن است لزوماً روی یک دارایی دیگر کارایی نداشته باشد. حتما قبل از استفاده از کانالهای کلتنر برای معامله با پول واقعی، معاملات خود با سیگنالهای این اندیکاتور را در یک حساب آزمایشی تمرین کنید. پس از یافتن تنظیمات مناسب و استراتژی قابلقبول معاملاتی با این اندیکاتور وارد معاملهگری با پول واقعی شوید.

کانالهای کلتنر یک اندیکاتور شناسایی روند است که توسط یک تاجر غلات به نام «چستر کلتنر» در سال 1960 معرفی شد. این کانال از یک میانگین متحرک نمایی (EMA) و دو خط بیرونی براساس میانگین محدوده واقعی (ATR) تشکیل شده است. کانال کلتنر با نوسانات قیمت منقبض و منبسط میشود، اما به اندازه باندهای بولینگر بیثبات نیست. این شاخص، در شناسایی مسیر قیمت و نقاط ورود و خروج به معاملات، سیگنالهای خوبی صادر میکند که برای معاملهگر مفید است. شناسایی سطوح خریدوفروش بیشازحد نسبت به میانگین متحرک نیز از دیگر خصوصیت این اندیکاتور است. با استفاده از اندیکاتور کانال کلتنر بهمیزان قابل توجهی، درصد موفقیت شما در معاملات افزایش پیدا میکند.

شما میتوانید براساس این اندیکاتور معاملات خود را در بروکر اپوفایننس انجام دهید و سود کسب کنید. این بروکر بهترین پلتفرمهای معاملاتی را برای خریدوفروش جفت ارزهای فارکس، سهامهای بینالمللی و ارزهای دیجیتال دارد. با فعالیت در این مجموعه میتوانید از امکانات و خدمات بینظیر آن در زمینه تحلیل تکنیکال و آموزشهای معاملهگری بهرهمند شوید.

کاربرد کانال کلتنر چیست؟

کانال کلتنر به معاملهگران اجازه میدهد تا روند قیمتی را بررسی کنند. معاملهگران میتوانند پس از شناسایی روند قیمت در نمودار و تعیین محدودههای این کانال وارد معاملات خرید یا فروش شوند. دو استراتژی کارآمد در استفاده از این کانال، استراتژیهای شکست قیمت و روند برگشتی است.

بهترین تنظیمات کانال کلتنر برای استفاده در هنگام اسکالپ چیست؟

همه استراتژیهای کانال کلتنر برای معاملات نوسانی کاربرد دارند. فقط باید تنظیمات این کانال مطابق با حرکات سریع و کوچک باشد. برای این تنظیمات، کافی است دوره ATR و EMA را کاهش دهید.

بهعنوانمثال، یک معاملهگر میانمدت ممکن است از 50 EMA در یک بازه زمانی روزانه استفاده کند. درحالیکه یک اسکلپر (معاملهگر نوسانی) میتواند از یک بازه زمانی کوتاه 8 تا 15 استفاده کند. استراتژی کانال کلتنر برای هر دو یکسان عمل میکند، اما تنظیمات هرکدام متفاوت است. در هرحال، هر معاملهگر باید استراتژی مناسب خود را پیدا کند که بهترین کارایی را برایش داشته باشد.

تفاوت کانال کلتنر و باندهای بولینگر در چیست؟

کانال کلتنر بسیار شبیه باندهای بولینگر، یک شاخص فنی است. باندهای بولینگر، شاخصهای نوسان یا روند هستند که توسط میانگین متحرک و انحرافات استاندارد (SD) تشکیل میشوند، درحالیکه کانال کلتنر از میانگین دامنه واقعی استفاده میکند. بنابراین کانالهای کلتنر معمولاً صافتر هستند. از طرف دیگر باندهای بولینگر از میانگین متحرک ساده (SMA) استفاده میکنند، اما کانال کلتنر از میانگین متحرک نمایی (که حساستر است) استفاده مینماید.