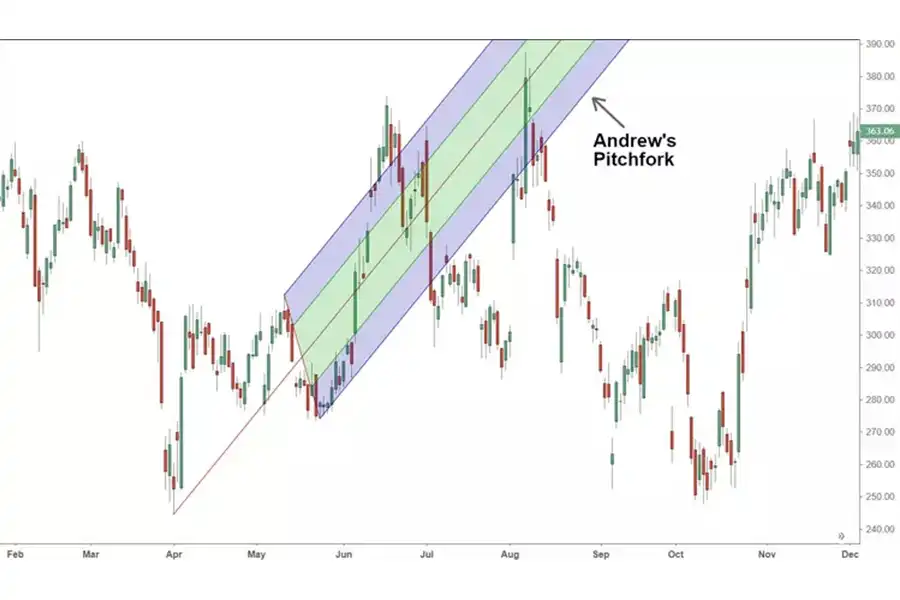

شاخص فنی «چنگال اندروز» یک اندیکاتور خوب برای شناسایی سطوح حمایت و مقاومت در روندهای قیمت است. این شاخص با ایجاد خطوط در نمودار قیمت، نقاط حمایت و مقاومت یک روند را برای معاملهگر مشخص میکند. معاملهگران و سرمایهگذاران با این اندیکاتور میتوانند معاملات خود را در نقاط حمایت و مقاومت به خوبی مدیریت کنند. اندیکاتور اندروز برای معاملات بلندمدت، سیگنالهای مناسبی ارائه میکند، اما در خریدوفروش کوتاهمدت نیز کاربرد دارد. برای آنکه بدانید شاخص چنگال اندروز چیست و چطور باید از آن استفاده کرد، با ما همراه باشید.

خدمات مالی بروکر اپوفایننس، بهعنوان بهترین بروکر ایرانی، شامل پلتفرم معاملاتی سهامهای بینالمللی، فارکس، کالاها و ارزهای دیجیتال است که در تمام این بازارها امکان استفاده از سوشال ترید و کپی ترید وجود دارد. با ثبتنام در این بروکر میتوانید از سایر امکانات بینظیر آن شامل اسپرد و کمیسیون کم برخوردار شوید.

اندیکاتور چنگال اندروز چیست؟

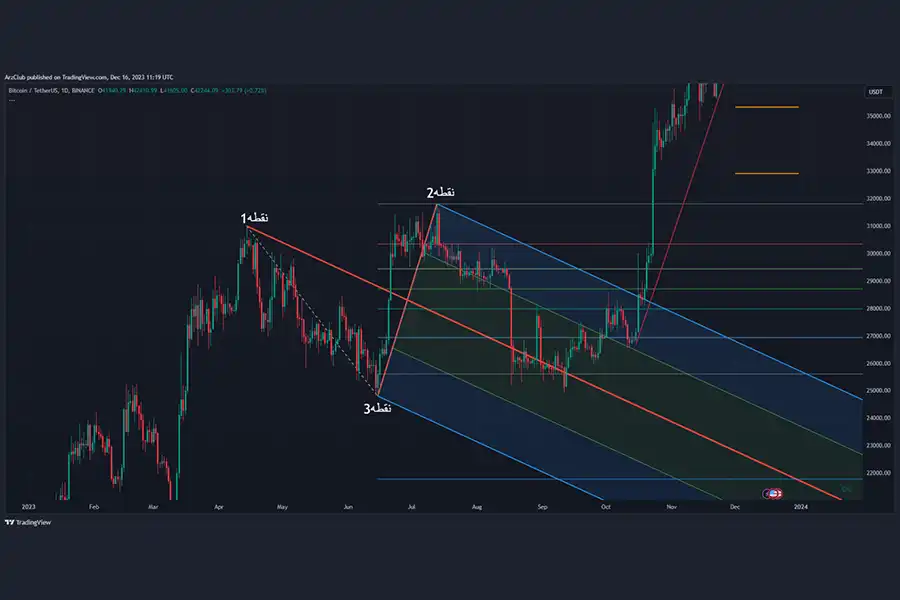

شاخص Andrews Pitchfork که برای معاملهگران تازهکار چندان شناختهشده نیست، یک ابزار بسیار سریع و آسان در جهت شناسایی سطوح احتمالی حمایت و مقاومت قیمت است. این اندیکاتور با قراردادن سه نقطه در انتهای روندهای قبلی و سپس کشیدن خطی از نقطه اول که از وسط دو نقطه دیگر عبور میکند باعث مشخصشدن یک روند میشود. بهدلیل شکل همین خطوط در نمودار، به این شاخص «چنگال» میگویند.

این اندیکاتور فنی که گاها بهعنوان «خطوط ماشهای» شناخته میشود، توسط «آلن اندروز (Alan Andrews)» ایجاد شده است. با استفاده از این شاخص، معاملهگران زمانی که قیمت نزدیک به سطح حمایت خط روند مرکزی یا پایینترین خط حمایت است، اقدام به خرید دارایی میکنند و زمانی که دارایی به سطح مقاومت خط مرکزی یا بالاترین خط مقاومتی نزدیک میشود، آن را میفروشند. درواقع از خطوط چنگال اندروز برای شناسایی حمایت یا مقاومت و حدوسط آن استفاده میشود. سطوح این اندیکاتور، هم برای ورود به معامله و هم خروج از آن بسیار کاربردی است.

فرمول محاسباتی اندیکاتور چنگال اندروز چیست؟

معاملهگران برای کار با این اندیکاتور نیازی به درک فرمول محاسباتی آن ندارند، با اینحال آشنایی با نحوه محاسبه خطوط در این شاخص میتواند مفید باشد. در ادامه بهصورت مختصر به این فرمول اشاره میکنیم.

- نقطه 1: نقطه 1 محل شروع روند صعودی یا نزولی است.

- نقاط 2 و 3: نقاط بالاترین سقف و پایینترین کف در روند صعودی یا نزولی هستند.

- نقطه 1: ادامه این نقطه، خط روند میانه را تشکیل میدهد.

- فاصله بین نقاط 2 و 3: عرض کانال را تشکیل میدهد.

- خط روند میانی: این خط از نقطه 1 و وسط نقاط 2 و 3 کشیده میشود.

- نقاط 2 و 3 سطوح حمایت و مقاومت هستند که در دو طرف خط روند میانه ترسیم میشوند.

- با تغییر در جایگاه نقطه 1 شیب چنگال اندروز تغییر میکند.

شاخص چنگال اندروز به ما چه میگوید؟

بهطورکلی، معاملهگران زمانی اقدام به خرید یک دارایی میکنند که قیمت نزدیک به سطح حمایت باشد. قیمت در این محدوده احتمال بیشتری برای بازگشت به سطوح بالاتر را دارد. همچنین معاملهگران، زمانی که قیمت یک سهم به سطح مقاومتی نزدیک میشود، آن را میفروشند. شاخص چنگال اندروز این محدودههای مهم را بههمراه خط میانی که یک نقطه مناسب برای بازگشت قیمت به سمت حمایت یا مقاومت محسوب میشود، مشخص میکند. حال که دانستید چنگال اندروز چیست باید بدانید که این اندیکاتور به ما میگوید خط میانی محل مناسبی برای اضافهکردن یا کاستن از دارایی است و اگرچه به اندازه سطوح حمایت یا مقاومت قوی نیست، اما حدوسط یک معامله خرید یا فروش بهحساب میآید.

این شاخص با خطوط ماشهای، روند را با سه نقطه تعریف میکند. شاخص چنگال برای شناسایی روند ابتدا یک نقطه بالاتر و پایینتر را مشخص میکند. سپس در ادامه بالاترین سقف و پایینترین کف را بهعنوان سطوح حمایت و مقاومت در نظر میگیرد. هنگامی که سطوح در جای خود مشخص شد، یک خط مستقیم که نشاندهنده «خط میانه» است از نقطه اول تا نقطه میانی بین نقاط بالا و پایین ترسیم میشود.

بیشتر بخوانید: معامله با چنگال اندروز

سپس خطوط روند بالا و پایین به موازات خط میانه رسم و کانال روند حرکتی کامل میشود. سیگنالهای معاملاتی این اندیکاتور خطوط ماشه معمولاً بعد از شکستن خط روند بالا یا پایینی یا شکست قیمت در نقاط حمایت و مقاومت صادر میشوند. در این شاخص، شکستگیهای خط ماشه بالایی (مقاومت) نشاندهنده صعود بیشتر قیمت است، درحالیکه سقوط قیمت به زیر خط ماشه پایینی (حمایت) از نزولیشدن سهم خبر میدهد.

بیشتر بخوانید: تشخیص شکست های جعلی

نحوه استفاده از اندیکاتور چنگال اندروز چیست؟

برای استفاده از این اندیکاتور ابتدا آن را روی نمودار فعال کنید. در قسمت اندیکاتورها با جستجوی عبارت Andrews Pitchfork یا Pitchfork میتوانید اندیکاتورهای متنوعی از این چنگال اندروز را مشاهده کنید، که با انتخاب هرکدام، این شاخص در چارت نمایان میشود. یادتان باشد این اندیکاتور آخرین موج روند را مشخص میکند و نسبت به آن خطوط حمایت و مقاومت را تعیین میشود. در ادامه روش ساده و متداول استفاده از این اندیکاتور را معرفی میکنیم.

پس از فعالسازی این شاخص روی نمودار، سه خط با طیف رنگی بر روی نمودار نمایان میشوند که خط بالا محدوده مقاومت، خط پایین محدوده حمایت و خط وسط حد میانی روند است. همانطور که میدانید، قیمت نسبت به سطوح حمایت و مقاومت واکنش بازگشتی نشان میدهد. زمانی که قیمت به ناحیه حمایت برسد، میتوانید وارد معاملات خرید و زمانی که قیمت نزدیک ناحیه مقاومت شود، به فکر معاملات فروش باشید. البته ممکن است قیمت به این نواحی واکنش مناسبی نشان ندهد یا از آن عبور کند که در این صورت حدضرر شما فعال میشود.

تمام سیگنالهای صادرشده از این اندیکاتور قابل اعتماد نیست و برای همین باید از سایر شاخصها و اندیکاتورها در جهت فیلترکردن سیگنالهای آن کمک بگیرید. ترکیب چند اندیکاتور و تکنیکهای معاملهگری با اندیکاتور چنگال به میزان زیادی موفقیت شما در معاملات را افزایش میدهد.

اگرچه این شاخص عمدتاً در بازارهای سهام و آتی استفاده میشود، اما میتواند برای بازارهای ارز دیجیتال و فارکس نیز فرصتهای سودآوری را در میانمدت و بلندمدت بسازد. یک معاملهگر باتجربه میتواند در بازارهای فارکس برای شناسایی سطحهای حمایتی و مقاومتی و تعیین نقاط شکست به سمت بالا یا پایین از شاخص اندروز استفاده کند. معاملهگران حرفهای با ادغام این شاخص و یک اسیلاتور قیمت (برای مثال RSI) میتوانند استراتژی معاملاتی خود را تقویت کنند.

بیشتر بخوانید: استاپ لاس یا حد ضرر در معاملات فارکس

معامله با اندیکاتور چنگال اندروز در محدودههای معاملاتی چگونه است؟

محدودههای معاملاتی همان سطوح حمایت و مقاومت هستند که قیمت درون آن حرکت میکند. در بالا اشاره شد که اندیکاتو چنگال اندروز این نقاط را مشخص میکند و معاملهگران در داخل این محدودهها وارد موقعیتهای خرید یا فروش میشوند. قبل از ورود به یک موقعیت معاملاتی، معاملهگران باید مطمئن شوند که سطوح حمایت و مقاومت به خوبی عمل میکند. برای بهدستآوردن این اطمینان کافی است به برخوردهای قبلی قیمت نسبت به این سطوح توجه شود. هنگامی که قیمت یک سهم در روند است و بهطور مکرر پس از برخورد به سطوح حمایت و مقاومت به داخل کانال روند برمیگردد، این اتفاق نشاندهنده واکنش مناسب قیمت به محدوده معاملاتی است.

در محدودههای معاملاتی، موقعیتهای خرید، هنگام حضور قیمت در ناحیه حمایتی ایجاد میشود و حدضرر موقعیت خرید در زیر ناحیه حمایتی قرار میگیرد. در موقعیتهای فروش، رسیدن قیمت به ناحیه مقاومتی یک سیگنال فروش است. حدضرر این موقعیت فروش در بالای ناحیه مقاومت است. بهطورکلی معاملات در روند با همین تکنیک انجام میشود و اگر قیمت این سطوح را بشکند، باید از معامله خارج شوید یا به فکر معاملات در جهت شکست روند باشید.

معامله با اندیکاتور چنگال اندروز در شکستهای روند

حال که فهمیدید چنگال اندروز چیست، باید بدانید یکی دیگر از کاربردهای مهم اندیکاتور چنگال اندروز، استفاده از آن برای معاملات در جهت شکست روند است. زمانی که محدودههای معاملاتی (سطوح حمایت و مقاومت) این شاخص با حرکت قیمت بشکند، معاملات در جهت روند وارد ضرر میشوند. در چنینحالتی باید وارد معاملات خلاف جهت روند شد. برای این کار ابتدا باید اطمینان حاصل کنید که شکست معتبری در محدوده موردنظر اتفاق افتاده است. معاملهگران باید مراقب شکستهای تقلبی در روند باشند و این شکستها را با سایر تکنیکهای معاملهگری یا اندیکاتورهای دیگر تایید کنند. برای مثال، اسیلاتور انباشت و توزیع حجم در تعادل (OBV) انتخاب مناسبی برای ارزیابی حجم و قدرت شکست است.

معاملهگران با تایید شکست در روند، وارد معاملات خلاف روند میشوند. درحالت شکست ناحیه حمایتی، این محدوده به یک سطح مقاومتی تبدیل میشود و قیمت را وارد بازار عرضه میکند. در این موقعیت، معامله فروش مناسب است و حدضرر آن بالای ناحیه شکستهشده قرار میگیرد.

درصورتی که ناحیه مقاومتی بشکند و این شکست تایید شود، محدوده مقاومت به یک سطح حمایتی تبدیل میشود. معامله خرید در این موقعیت مناسب است و حدضرر آن نیز زیر محدوده شکستهشده قرار میگیرد.

در مورد شکستهای تقلبی یا کاذب (Fake) باید بسیار دقت کنید. معمولا قیمت با یک کندل قدرتمند محدوده را میشکند تا برخی سفارشات خریدوفروش را فعال کند. اگر قدرت خریداران و فروشندگان برای شکست یک سطح مقاومتی یا حمایتی به حد کافی نباشد، قیمت دوباره به داخل کانال روند بازمیگردد و شکست، تقلبی محسوب میشود. برای شناسایی شکست معتبر باید به قدرت کندل شکست (کندلی که یک محدوده را میشکند) دقت کنید و البته کندل بعد از آن نیز این شکست را تایید کند. کندل بعد از کندل شکست اگر در جهت شکست روند باشد، نشاندهنده یک شکست معتبر است.

بیشتر بخوانید: شکست کاذب چیست؟

ویژگی خط میانه در اندیکاتور چنگال اندروز چیست؟

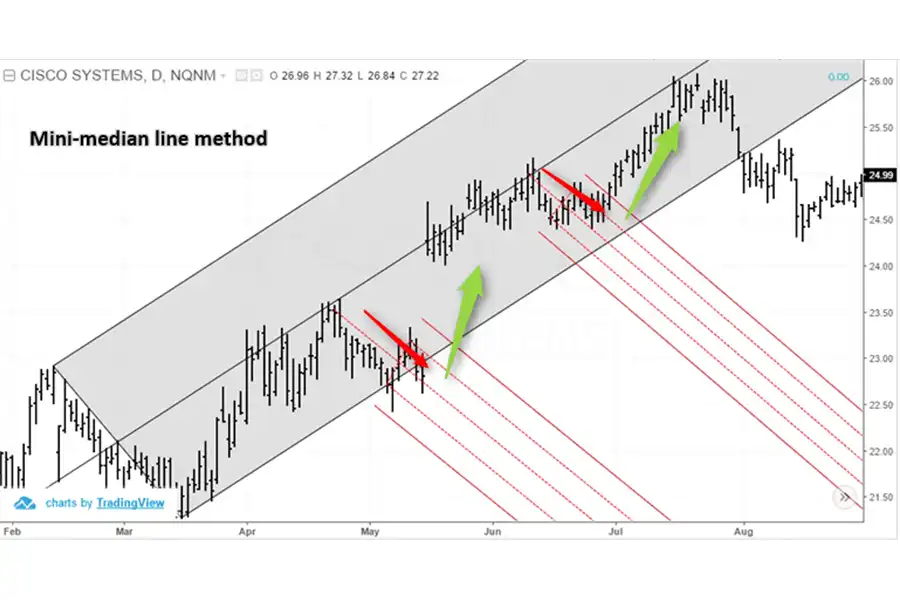

خط میانه در اندیکاتور چنگال اندروز اهمیت بالایی دارد. به گفته «آلن اندروز» (توسعهدهنده این شاخص)، میانه روند نقطه مهمی در روند است، زیرا میزان قدرت حرکت قیمت در روند را مشخص میکند. قیمتی که مدام به سطوح حمایت و مقاومت (نقاط 2 و 3) میرسد، قطعا یک روند ادامهدار را دنبال میکند؛ اما قیمتی که نمیتواند بین سطوح حمایتی و مقاومتی جابهجا شود و فقط بین یکی از این سطوح و خط میانه حرکت میکند، به زودی محدوده معاملاتی را میشکند.

درواقع اندروز عقیده دارد، شکستهای قیمت بهخاطر کاهش قدرت دنبالکنندگان روند است و خط میانی این وضعیت را به خوبی نشان میدهد. زمانی که تعادل بین خریداران و فروشندگان بههم بریزد، روند از یک محدوده معاملاتی به محدوده دیگر منتقل میشود و گاها شاهد حرکات بزرگ قیمت در بازار هستیم. خط میانی بههمین دلیل مهم است، زیرا به ما هشدارهایی از تغییرات روند و حرکات بزرگ در قیمت میدهد که توسط تعداد زیادی خریداران یا فروشندگان به بازار تحمیل میشوند.

الگوهای روند و اندیکاتور چنگال اندروز

روند در مسیر حرکت خود الگوهای متفاوتی را تشکیل میدهد. گاهی این الگوها نشانههای بازگشت قیمت و گاهی ادامهدهنده روند هستند. با ترکیب الگوهای ادامهدهنده یا بازگشتی و اندیکاتور چنگال اندروز میتوانید بهتر حرکت قیمت را درک کنید. برای مثال الگوی مستطیل ادامهدهنده، نشانه حرکت قیمت و ادامه روند است که اگر در ناحیه خط میانی تشکیل شود، ادامه حرکت قیمت را پیشبینی میکند. سایر الگوهای ادامهدهنده شامل الگوی مثلث نزولی و صعودی، پرچم نزولی و صعودی و الگوهای سه گوش پرچم نزولی و صعودی است.

الگوهای بازگشت یا معکوس قیمت، اگر در مسیر حرکت قیمت و ناحیه خط میانی پدیدار شوند، نشاندهنده بازگشت قیمت هستند. این الگوها همچنین با ظاهرشدن در ناحیه مقاومت یا حمایت، این محدودهها را برای بازگشت قیمت تایید میکنند. الگوهای بازگشتی شامل الگوی سر و شانه کف و سقف، سقف و کف دوقلو و سه قلو و الگوهای وج نزولی و صعودی است.

محدودیتهای استفاده از شاخص چنگال اندروز چیست؟

این شاخص هرچند بهعنوان یک اندیکاتور مشخصکننده سطوح حمایت و مقاومت شناخته میشود، اما همیشه قیمت به سطوح آن واکنش مناسبی نشان نمیدهد. یکی از محدودیتهای این شاخص همین عبور قیمت از سطوح این اندیکاتور است که کار را برای معاملهگران دشوار میکند. برای آنکه بتوانید این محدودیت را فیلتر کنید، بهتر است از سایر اندیکاتورها در جهت شناسایی سطوح حمایت و مقاومت و تطبیق آن با اندیکاتور چنگال اندروز استفاده کنید.

صدور بسیار زیاد سیگنالهای معاملاتی شکست یا ادامه روند، از دیگر محدودیتهای این شاخص بهحساب میآید. در بیشتر مواقع سیگنالهای شکست این اندیکاتور، کاذب هستند و اگر به تنهایی مورد استفاده قرار بگیرند، معاملات ضررده میشوند. همچنین سیگنالهای ادامه روند در این اندیکاتور به تنهایی قابل اعتماد نیست و باید از تکنیکهای معاملهگری یا چند شاخص دیگر برای ارزیابی آنها استفاده کنید. البته هیچ اندیکاتوری به تنهایی نباید توسط معاملهگران استفاده شود و بهتر است استراتژیهای معاملاتی با دو یا چند اندیکاتور بههمراه ابزارهای دیگر بهینه شود تا میزان موفقیت معاملات افزایش یابد.

در پاسخ به اینکه اندیکاتور چنگال اندروز چیست باید گفت یک شاخص فنی مناسب جهت شناسایی سطوح حمایت و مقاومت در یک روند است که از خطوط ماشهای استفاده میکند. این خطوط، سه خط حمایت، مقاومت و حدوسط هستند که قیمت به آنها واکنش نشان میدهد. حرکت قیمت در محدوده حمایت، مقاومت و حد وسط را روند قیمت میگویند که اجازه معاملات خریدوفروش در روند را به معاملهگران میدهد. سیگنالهای معاملاتی این اندیکاتور به دو دسته تقسیم میشود.

سیگنالهای محدودههای معاملاتی و سیگنالهای شکست محدودههای معاملاتی که هرکدام با تکنیکهای ذکرشده در بالا قابل استفاده است. بهطورکلی از این اندیکاتور میتوان در ترکیب با شاخصهای دیگری مانند اندیکاتور میانگین متحرک (MA)، شاخص قدرت نسبی (RSI)، اندیکاتور MACD یا سایر اندیکاتورها برای دریافت سیگنالهای معتبر معاملاتی استفاده کرد. همچنین ادغام ابزار فیبوناچی اصلاحی و اندیکاتور چنگال، برای شناسایی نقاط بازگشت قیمت، بسیار میتواند به موفقیت معاملات کمک کند. با شناخت و نحوه استفاده از این اندیکاتور، میتوانید محدودههای معاملاتی را بهراحتی شناسایی و معاملات خود را نسبت به این سطوح مهم مدیریت کنید.

بیشتر بخوانید: ثبت نام بروکر اپوفایننس

بروکر اپوفایننس بهترین پلتفرم معاملاتی در بازارهای مالی از جمله فارکس، ارزهای دیجیتال، معاملات کالا و سهامهای بینالمللی است. این مجموعه خدمات بینظیری به کاربران خود از جمله معاملات استاندارد، سوشیال ترید و کپی ترید با کمترین اسپرد و کمیسیون را ارائه میدهد. با ثبتنام در این مجموعه میتوانید از این خدمات بهرهمند شوید و در یک بروکر مطمئن فعالیتهای مالی خود را انجام دهید.

اندیکاتور چنگال اندروز چگونه سطوح مقاومت و حمایت را مشخص میکند؟

این شاخص با شناسایی یک سطح پایین یا بالا، آن را بهعنوان نقطه 1 تعیین میکند. سپس در چند کندل بعدی، بالاترین سقف و پایینترین کف را بهعنوان نقاط شروع خطوط حمایت و مقاومت در نظر میگیرد. حد وسط بالاترین سقف و پایینترین کف بهعنوان خط میانی به نقطه یک متصل میشود.حالا دو نقطه بالاترین سقف و پایینترین کف در موازات خط میانی بهعنوان سقف و کف کانال ترسیم میشود. این کانال را محدوده روند حرکتی قیمت میگویند که توسط اندیکاتور اندروز برای تولید سیگنالهای معاملاتی استفاده میشود.

چرا نباید از شاخص چنگال اندروز به تنهایی در معاملات استفاده کرد؟

این اندیکاتور بهدلیل محدودیتهایی که دارد به تنهایی نباید ملاک معاملات قرار بگیرد. یکی از این محدودیتها تولید سیگنالهای زیاد است که بیشتر آنها کاذب هستند و دیگری قطعی نبودن سطوح حمایت و مقاومت مشخصشده توسط این شاخص است. درواقع تمام اندیکاتورها محدودیتهایی دارند، اما اگر با تکنیکهای معاملهگری و اندیکاتورهای دیگر ترکیب شوند، سیگنالهای معاملاتی بهتری ارائه میدهند. بهترین اندیکاتورها برای ترکیب با این شاخص، اندیکاتور میانگین متحرک (MA)، اندیکاتور میانگین همگرایی و واگرایی (MACD)، شاخص جریان پول (MFI)، شاخص قدرت نسبی (RSI) و اندیکاتور بولینگر باند (Bolinger Bands) است.

چگونه شاخص قدرت نسبی (RSI) و اندیکاتور چنگال اندروز را ترکیب کنیم؟

با فعالسازی این دو اندیکاتور روی نمودار، بهدنبال واگرایی بین این دو شاخص باشید. با ظهور واگرایی میتوانید به بازگشت قیمت فکر کنید، زیرا قیمت در واگراییهای شاخص قدرت نسبی، نشان از ضعف در روند بهحساب میآید. اندیکاتور چنگال، روند را نشان میدهد و شاخص قدرت نسبی میزان قدرت قیمت را بررسی میکند. واگرایی در این دو شاخص بهعنوان سیگنال مهمی در جهت شکست روند محسوب میشود.