الگوهای چند کندلی، درواقع شکلهایی هستند که از دو یا چند کندل در نمودار قیمت تشکیل شدهاند. آنها میتوانند به معاملهگران کمک کنند تا بازار را به درستی درک کنند و نقاط مناسبی را برای ورود به بازار انتخاب کنند. البته شما نیز بهعنوان یک معاملهگر باید توجه داشتهباشید که این الگوها تنها نشاندهنده احتمالات هستند و نمیتوان به آنها صددرصد اعتماد کرد. بنابراین شما باید همیشه از ابزارها و شاخصهای تکنیکال دیگری هم بهره ببرید و ریسک خود را مدیریت کنید. در این مقاله از مجله اپوفایننس بهترین بروکر فارکس، قصد داریم تا این الگوها را بهصورت کلی بررسی کنیم.

الگوهای رایج چند کندلی شامل چه مواردی میشوند؟

الگوهای چند کندلی در اصل شکلی از دو یا چند کندل هستند که میتوانند جهت احتمالی روند بازار را تا حدود بسیار زیادی درست نشان دهند. آنها میتوانند به معاملهگران کمک کنند تا با توجه به شکل الگوها، معکوسهای احتمالی، روندهای ادامهدهنده، شکستها یا جهشهای احتمالی را در بازار شناسایی کنند. در ادامه به برخی از رایجترین الگوهای چند شمعی اشاره میکنیم.

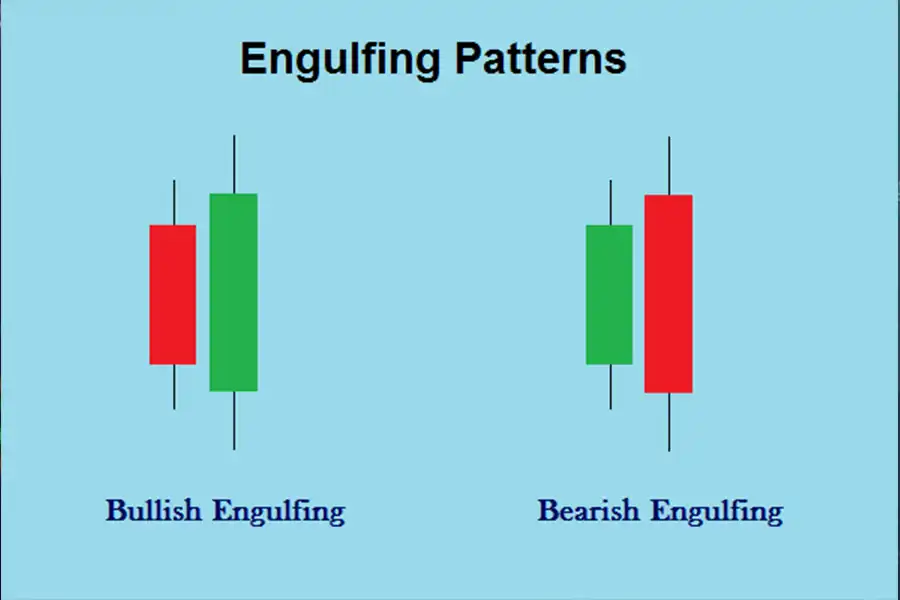

کندل اینگلف Engulfing candles

کندل اینگلف در اصل الگوی دو شمعی است که تغییر شدید در احساسات بازار را نشان میدهد. یک الگوی فراگیر صعودی زمانی تشکیل میشود که یک شمع سبز بهطور کامل یک شمع قرمز را بپوشاند. این رخداد نشان میدهد که خریداران بازار را تصاحب کردهاند. در مقابل، یک الگوی اینگلف نزولی، زمانی اتفاق میافتد که یک شمع قرمز بهطور کامل شمع سبز را بپوشاند. اینگلف نزولی نشان میدهد که فروشندگان بازار را به تسلط خود درآوردهاند.

بیشتر بخوانید: الگوهای شمعی دو کندلی

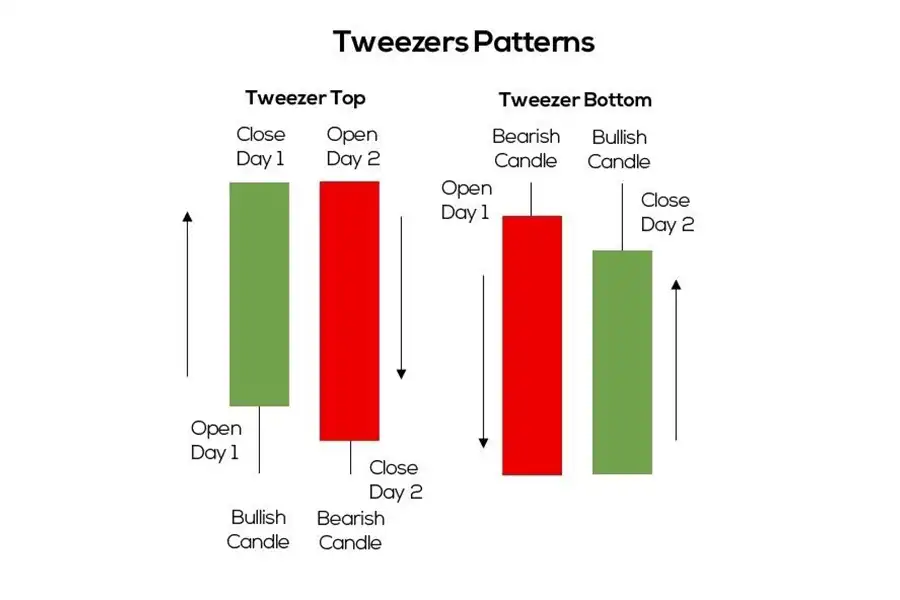

الگوهای چند کندلی انبرک یا موچین Tweezer tops and bottoms

الگوی انبرک یا موچین نیز یکی از الگوهای چند کندلی محسوب میشود. این الگو نشان میدهد که احتمال برگشت احتمالی در سطح حمایت یا مقاومت وجود دارد. Tweezer tops زمانی تشکیل میشود که سقف دو شمع در یک نقطه قرار بگیرند، اما close کندل دومی که قرمز رنگ است، باید پایینتر از کندل سبز اولی قرار داشتهباشد. این الگو در انتهای یک روند صعودی تشکیل میشود و نسبت به کاهش قیمت هشدار میدهد. Bottoms Tweezer زمانی ایجاد میشود که دو شمع دارای کفهای یکسانی باشند و قسمت بالایی آنها نسبت به یکدیگر فرق داشتهباشد. معمولاً در این حالت، کندل دومی سبز رنگ است و ارتفاع آنکمتر از کندل قبلی قرمز رنگ است. این الگو در انتهای یک روند نزولی تشکیل میشود و نوید صعود قیمت را میدهد.

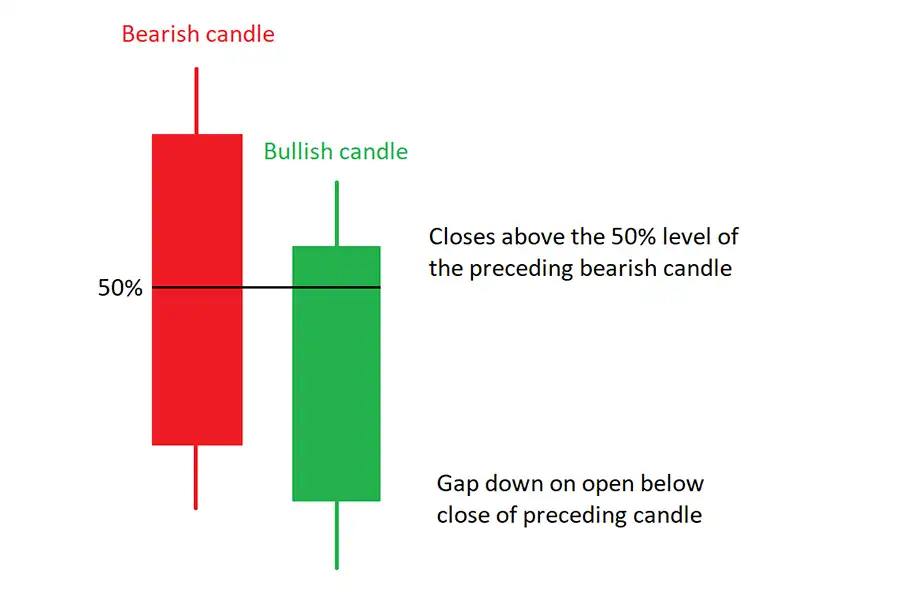

الگوهای چند کندلی نفوذگر Piercing line

الگوی نفوذگر اصطلاحی است که در تحلیل تکنیکال برای توصیف یک الگوی بازگشتی صعودی استفاده میشود. این الگو خود را در پایان یک روند نزولی نشان میدهد. Piercing line از الگوهای چند کندلی بهشمار میرود که از دو کندل تشکیل شده است. شمع اول، شمع نزولی است که نزدیک به پایین بسته میشود و دومی، شمع صعودی است که open آن در پایین شمع اول قرار دارد و بالای نقطه وسط آن بسته میشود. این الگوی چند کندلی، نشان میدهد که خریداران بر فروشندگان غلبه کردهاند و قیمت را بالا بردهاند. الگوی نفوذگر این پیام را میرساند که تغییر احتمالی در جهت روند بازار در راه است.

بیشتر بخوانید: الگوی نفوذی یا الگوی شمعی پیرسینگ چیست؟

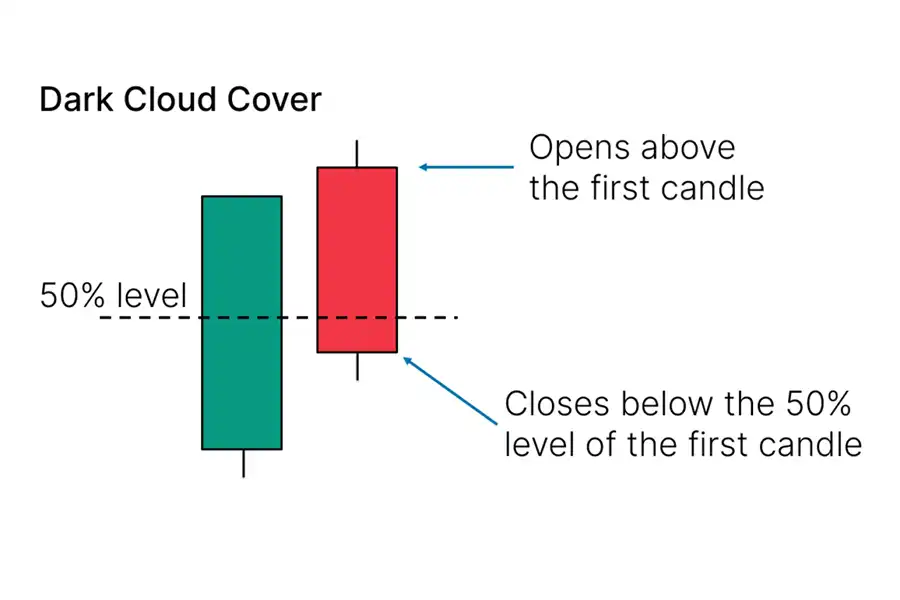

کندل ابر سیاه dark cloud cover

الگوی شمعی ابر سیاه پوششی، نوعی الگوی شمعدانی است که نشاندهنده بازگشت احتمالی یک روند صعودی به یک روند نزولی است. این الگو از دو شمع تشکیل شده است، یک شمع سبز که افزایش قیمت را نشان میدهد و بهدنبال آن یک شمع قرمز که بالاتر از close کندل قبلی باز میشود، اما سپس به زیر نقطه وسط شمع سبز میرسد. dark cloud cover نشان میدهد که خریداران در حال از دست دادن قدرت و تسلط خود بر بازار هستند. در مقابل، فروشندگان کنترل را در دست خود گرفتند.

بیشتر بخوانید: الگوی ابر سیاه چیست؟

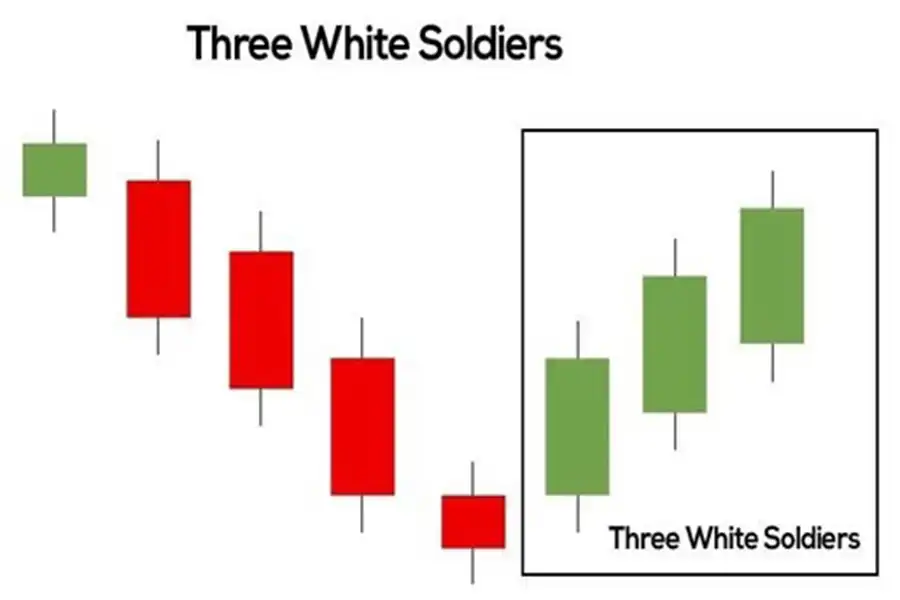

سه سرباز سفید Three white soldiers

الگوی سه سرباز سفید نیز یکی از الگوهای چند کندلی پرکاربرد در نمودارهای قیمت است. این الگو، یک برگشت صعودی را نشان میدهد و برای پیشبینی معکوس شدن روند نزولی فعلی در نمودار قیمت بهکار میرود. الگوی سه سرباز سفید از سه شمعدان بلند متوالی تشکیل شده است که در داخل بدنه اصلی شمع قبلی باز میشوند. این شمعدانها نباید سایههای خیلی بلندی داشتهباشند. الگوی سه سرباز سفید نشاندهنده یک تغییر شدید در احساسات بازار است که عملکرد قیمت در نمودار را تشکیل میدهند. Three white soldiers این پیام را میرساند که گاوها بازار را به تصاحب خود درآوردهاند و نزدیک به اوج روز، برای سه جلسه متوالی بسته شدهاند.

بیشتر بخوانید: الگوی سه سرباز سفید

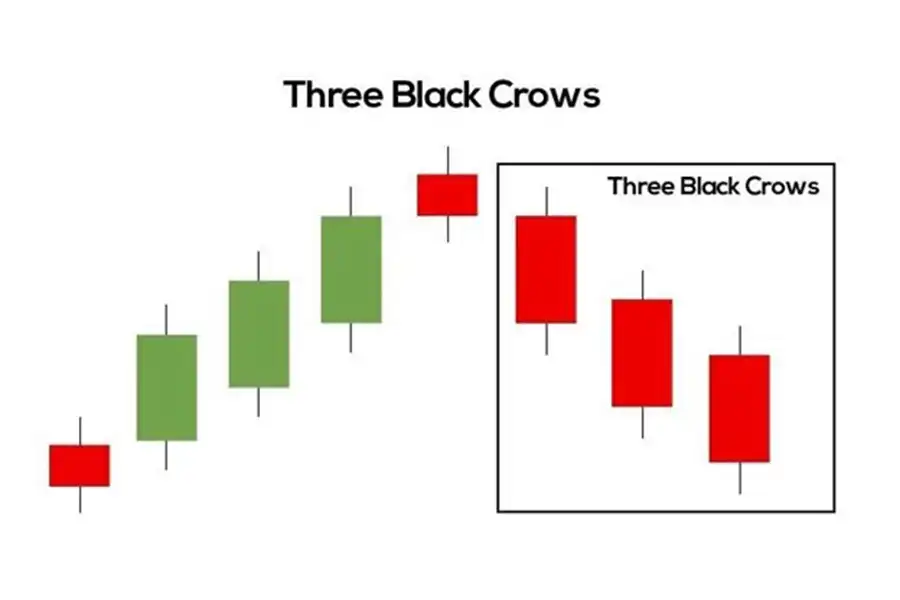

الگوهای چند کندلی سه کلاغ سیاه three black Crows

الگوی سه کلاغ سیاه از الگوهای چند کندلی نزولی است که قرینه الگوی سه سرباز سفید محسوب میشود . این الگو در انتهای یک روند صعودی خود را نشان میدهد و این پیام را به معاملهگران میرساند که کاهش قیمت در راه است. این شمع متشکل از سه شمع متوالی با بدنه بلند مشکی یا قرمز است که در داخل بدنه اصلی شمع قبلی باز میشود و پایینتر از شمع قبلی بسته میشود. از این میتوان نتیجه گرفت که فروشندگان کنترل بازار را در دست دارند و خریداران در حال از دست دادن قدرت خود هستند.

بیشتر بخوانید: الگوی سه کلاغ سیاه

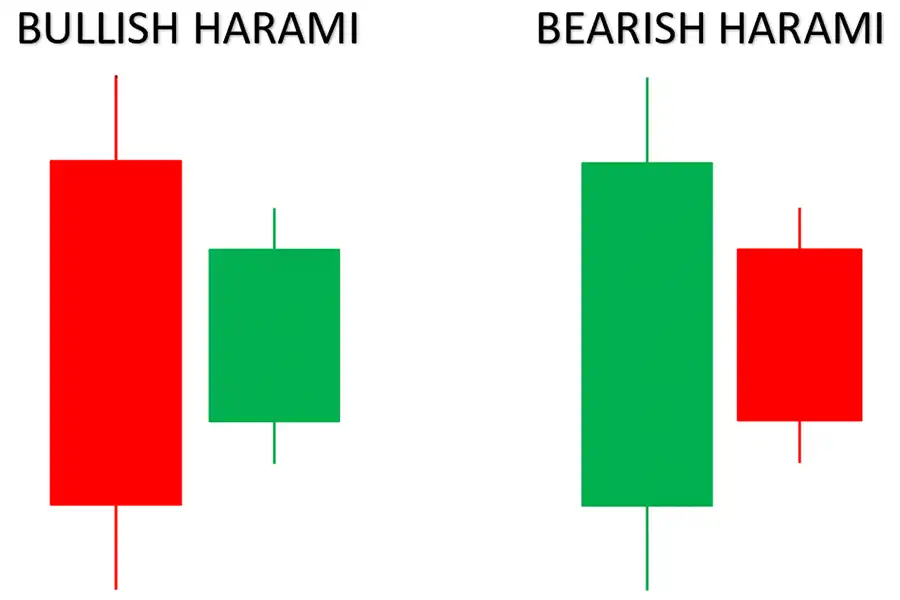

هارامی Harami pattern

الگوی هارامی از دو شمع تشکیل شده است که شمع دوم بهطور کامل در بدنه شمع اول قرار دارد. الگوی هارامی صعودی زمانی اتفاق میافتد که یک شمع سبز در داخل یک شمع قرمز باشد، در حالی که الگوی هارامی نزولی خلاف آن است و زمانی رخ میدهد که یک شمع قرمز در داخل یک شمع سبز قرار داشتهباشد. این الگو تضعیف روند قبلی و یک معکوس احتمالی را نشان میدهد.

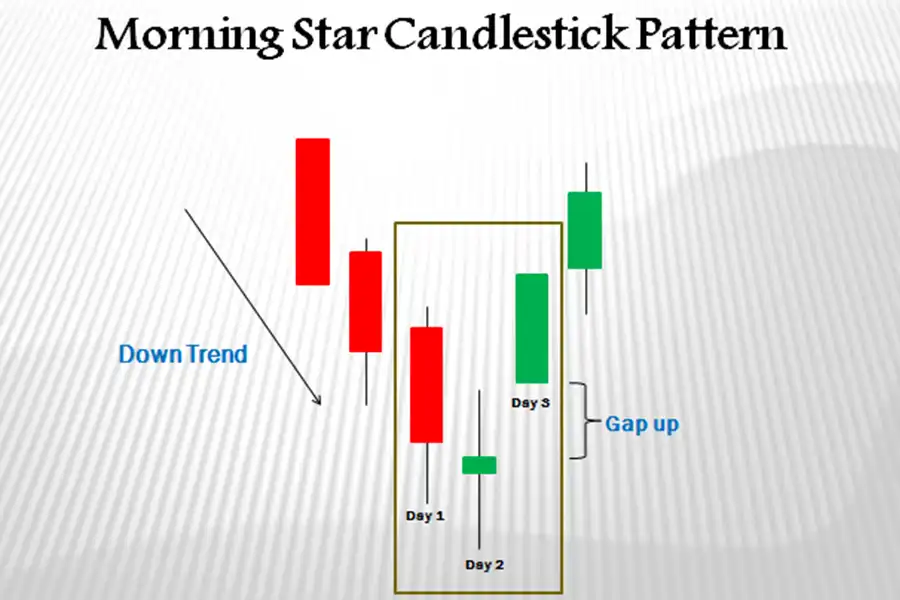

الگوهای چند کندلی ستاره صبحگاهی Morning star

الگوی ستاره صبحگاهی، نوعی الگوی نمودار شمعدانی است که معکوس شدن روند نزولی را در قیمت یک دارایی نشان میدهد. این کندل از سه شمع تشکیل شده است، یک شمع بلند نزولی، بهدنبال آن یک شمع کوچک با بدنه کوتاه و سایههای بلند و سپس یک شمع بلند صعودی. این الگو نشان میدهد که فشار فروش در حال تضعیف و فشار خرید در حال افزایش است.

ستاره عصرگاهی evening star

الگوهای چند کندلی ستاره عصرگاهی، نوعی الگوی چند کندلی است که از سه شمع تشکیل شده است. این الگو معکوس شدن یک روند صعودی را نشان میدهد. پس از مشاهده الگوی evening star باید منتظر شروع یک روند نزولی بود. الگوی ستاره عصرگاهی، همانطور که گفته شد، از سه شمع تشکیل شده است، یک شمع سبز بزرگ، یک شمع کوچک و یک شمع بزرگ قرمز. الگوی evening star این پیام را میرساند که فشار خرید دیگر در بازار وجود ندارد و فشار فروش در حال افزایش است. الگوی ستاره عصرگاهی یک سیگنال قابل اعتماد و قوی از یک برگشت نزولی در نظر گرفته میشود.

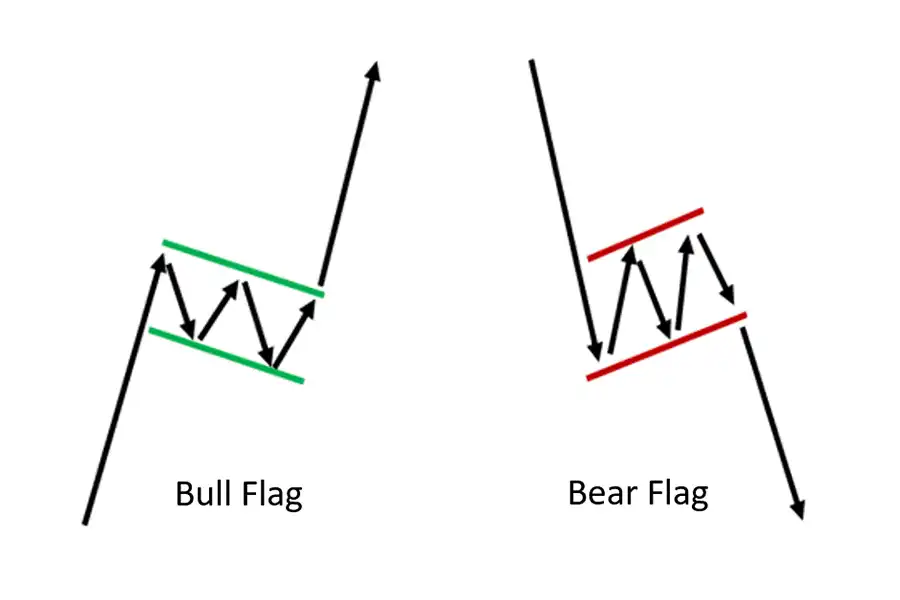

الگوی پرچم Flag

الگوی پرچم یکی از الگوهای چند کندلی بهشمار میرود که در نمودار قیمت خود را نشان میدهد. با مشاهده این الگو باید نتیجه بگیرید که روند قبلی به حرکت خود ادامه خواهد داد و تغییری در آن ایجاد نمیشود؛ یعنی اگر روند قبلی صعودی باشد، بعد از تشکیل الگوی پرچم نیز، همچنان صعودی خواهد بود. همچنین در مورد نزولی بودن نیز این قضیه جریان دارد. الگوی پرچم جزء الگوهای ادامهدهنده شناخته میشود. این الگو از دو بخش تشکیل شده است، یک میله پرچم و یک پرچم. میله پرچم یک حرکت قوی و تند در جهت روند است و بهدنبال آن یک دوره تثبیت تشکیل میشود که بدنه پرچم نیز شامل همین دوره است. پرچم درواقع یک کانال کوچک است که برخلاف روند حرکت میکند و یک مکث موقت یا معکوس را نشان میدهد.

چگونه میتوان از الگوهای چند کندلی در معاملات استفاده کرد؟

برای استفاده از الگوهای چند کندلی در معاملات، شما باید با مفاهیم اساسی نمودارهای شمعی آشنا باشید. نمودارهای شمعی نشاندهنده رفتار خریداران و فروشندگان در بازار هستند. هر شمع یک دوره زمانی را نشان میدهد و از چهار بخش تشکیل شده است، قیمت open، قیمتclose ، قیمت بالاترین و قیمت پایینترین. بدنه شمع، اختلاف بین قیمت open و close را نشان میدهد. اگر شمع سبز باشد، یعنی قیمت بسته شدن بالاتر از قیمت باز شدن است و اگر شمع قرمز باشد، یعنی قیمت بسته شدن پایینتر از قیمت باز شدن است. سایههای شمع، اختلاف بین قیمت بالاترین و پایینترین را نشان میدهند. برای استفاده از الگوهای چند کندلی، باید مراحل زیر را انجام دهید.

- شناسایی روند بازار: ابتدا باید روند کلی بازار را شناسایی کنید. میتوانید از ابزارهایی مانند خطوط روند، میانگین متحرک یا اندیکاتورها برای تعیین جهت و قدرت روند استفاده کنید. همچنین باید چارچوب زمانی، نوسانات و احساسات بازار را در نظر بگیرید.

- شناسایی الگوها: شما باید بهدنبال الگوهای شمعدانی متعددی باشید که با روند کلی بازار هماهنگ باشد. میتوانید از ابزارها و نرمافزارهای مختلفی برای ترسیم خطوط روند و شناسایی الگوها استفاده کنید. همچنین باید اعتبار و قابلیت اطمینان الگوها را با مشاهده اندازه، شکل، رنگ و حجم شمعها بررسی کنید.

- تایید الگوها: هنگامی که سیگنالی دریافت میکنید، باید آنرا با ابزارهای مختلف تأیید کنید. میتوانید از سطوح حمایت و مقاومت، سطوح اصلاح فیبوناچی یا سایر شاخصها برای اعتبارسنجی این الگوها و یافتن نقاط ورودی بهینه استفاده کنید. همچنین باید نسبت ریسک به پاداش، سطح استاپلاس و سطح تیک پرافیت معامله را در نظر بگیرید.

- مدیریت و اجرای معاملات: شما باید معاملات خود را با توجه به سیگنالها و تاییدیههایی که میگیرید، اجرا و مدیریت کنید. میتوانید از ابزارهایی مانند پلتفرمهای معاملاتی، انواع سفارش یا هشدارها برای انجام و نظارت بر معامله خود استفاده کنید. همچنین باید معاملات را با توجه به شرایط بازار، قیمت و استراتژی معاملاتی خود تنظیم کنید.

مزایا و معایب استفاده از الگوهای چند کندلی در معاملات چیست؟

الگوهای چند کندلی درواقع شکلی از دو یا چند کندل هستند که جهت احتمالی حرکت قیمت در آینده را نشان میدهند. آنها بر این ایده استوار هستند که اطلاعات ترکیبی چندین کندل، قابل اعتمادتر از یک کندل است. در ادامه با برخی از مزایا و معایب این الگوها آشنا میشوید.

مزایا

- آنها نسبت به الگوهای تک کندلی اعتبار بیشتری دارند و میتوانند برگشت یا ادامه روند را به درستی پیشبینی کنند.

- الگوهای چند کندلی میتوانند پویایی و احساسات بازار را تا مدت زمان طولانیتری به تصویر بکشند.

- این الگوها، نقاط ورود و خروج دقیقتری را به معاملهگران نشان میدهد و به آنها کمک میکند تا سطوح تیک پرافیت و استاپ لاس را به درستی مشخص کنند.

معایب

- نسبت به الگوهای تک کندلی، کمتر و سختتر مشاهده میشوند.

- آنها میتوانند در معرض سیگنالهای کاذب قرار بگیرند، بهخصوص در بازارهای ناآرام یا متلاطم.

- آنها میتوانند تحتتاثیر سایر عوامل فنی، مانند سطوح حمایت و مقاومت، خطوط روند، میانگین متحرک و اندیکاتورها قرار بگیرند.

بیشتر بخوانید: ثبت نام بروکر اپوفایننس

خدمات اپوفایننس

امکان استفاده از انواع استراتژیهای معاملاتی در بروکر اپوفایننس وجود دارد. Opofinance طیف گستردهای از ابزارهای مالی از جمله فارکس، فلزات، کالاها، سهام و کریپتو را ارائه میدهد. برای استفاده از امکانات متنوع بروکر آنشور اپوفایننس که مجوز asic را دریافت کرده، باید یک حساب معاملاتی داشتهباشید. شما میتوانید با مراجعه به وبسایت این کارگزاری، ثبتنام خود را انجام دهید و به راحتی معاملاتتان را شروع کنید.

الگوهای چند کندلی به آن دسته از الگوهایی گفته میشود که از ترکیب دو یا چند کندل تشکیل شدهاند. این الگوها میتوانند نشاندهنده برگشت، ادامه یا تغییر روند بازار باشند. برای استفاده از چنین الگوهایی در معاملات خود، باید این مراحل را دنبال کنید.

- روند بازار و احساسات غالب را شناسایی کنید؛

- بهدنبال الگوهای شمعدانی متعددی باشید که با روند و احساسات بازار مطابقت داشتهباشد؛

- اعتبار الگوها را تایید کنید؛

- بر اساس الگوها وارد معامله شده و از آن خارج شوید؛

الگوهای چند کندلی چیست؟

این الگوها درواقع کندلهای شمعی هستند که روی دو یا چند شمع متوالی در نمودار شمعدانی شکل میگیرند. این الگوها احساسات و قدرت خریداران و فروشندگان در بازار را نشان میدهند و میتوانند نشانهای از معکوس شدن یا ادامه روند بازار باشند.

چند نمونه از الگوهای شمعی چند کندلی را نام ببرید؟

1) Engulfing candles

2) Tweezer tops and bottoms

3) Piercing line

4) dark cloud cover

5) Three white soldiers

6) three black soldiers

7) Harami pattern

8) Morning star

9) evening star

10) Flag

چگونه با الگوهای چند شمعی معامله کنیم؟

الگوهایی که از چند شمع تشکیل شدهاند، میتوانند سیگنالهای مفیدی را برای شما ارسال کنند. شما میتوانید از این اطلاعات برای ورود یا خروج از یک معامله استفاده کنید. البته دستورالعملهای کلی برای استفاده از این الگوها وجود دارد.

+ روند غالب و جهت الگو را شناسایی کنید.

+ بهدنبال حجم و سایر شاخصها برای تأیید اعتبار و قدرت الگو باشید.

+ از الگو بهعنوان راهنما برای نقاط ورود و خروج استفاده کنید، اما عوامل دیگری مانند سطوح حمایت و مقاومت، نسبت ریسک به پاداش و دستورات استاپ لاس را نیز درنظر بگیرید.